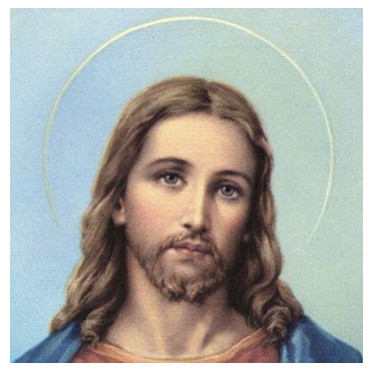

Felipe Miranda: Quem é a pessoa abaixo?

Obedecendo à tradição das segundas-feiras, primeiro a instituição Angela Bittencourt. Depois, eu, Felipe.

Você prefere Bolsonaro no atacado ou no varejo?

Sou do tempo em que o futsal chamava-se futebol de salão. E, acredite, já senti o que é ser técnica de uma seleção com cinco jogadores e dois reservas (agora apenas um, pois meu filho Parris deixou a quadra ainda no primeiro tempo), mas o time segue firme com Daniel, Diego, Dimitri, Jonas, Julio e Nicholas.

Essa minha família bate um bolão, mas (fala sério!) está fora de moda. Há quase 40 anos, a minha família era um retrato da brasileira, de quatro filhos ou mais. Tamanho GG. Hoje, o Brasil tem família P ou PP, de dois filhos e olhe lá!

Você tem ideia de quantos carrinhos de supermercado eram necessários para alimentar a galerinha? Se você disse muuuitos… acertou! Comprar tudo o que fosse possível no atacado era a saída para colocar tantos filhos dentro do orçamento doméstico. No varejo, tudo custava mais caro. Ainda é assim. E não importa o que vem no pacote.

💥️>>> Invista em Imóveis de Maneira Inteligente e Seja Dono dos Maiores Empreendimentos do Brasil [SAIBA COMO] <<<

O presidente Jair Bolsonaro e o ministro Paulo Guedes (Economia) são homens de família! São pais e devem saber das vantagens do atacado. Uma delas é que no atacado, além de mais barata, a compra é mais rápida, o que facilita dar um basta à choradeira dos filhos mais rebeldes. No varejo, é possível ter mais variedade, mas sem a garantia de que todos ficarão satisfeitos.

💥️Última chamada para entrar no voo das ações da Petrobras; Credit Suisse eleva recomendação

Pelo sim, pelo não, melhor é atuar rápido e ao menor custo possível. Nesta terça-feira, o deputado Marcelo Freitas (PSL-MG), relator da reforma da Previdência, vai ler seu parecer na CCJ da Câmara. O texto deve ser votado no dia 17 de abril, mas há um esforço para que a discussão comece dois dias antes (15/4) para que a votação não atrase. Em seguida a proposta segue para a comissão especial que avaliará o seu conteúdo.

A reforma da Previdência é o “atacado” em que o governo deve atuar neste momento. Na semana passada, a segunda de bate-boca em comissões da Câmara e do Senado, que tiveram Paulo Guedes como protagonista, parlamentares defenderam que a reforma tributária seja feita antes da previdenciária ou que seja analisada ao mesmo tempo.

A reforma tributária também pode ser encaixada do “atacado” do governo. Mas sem que essas duas grandes revisões de normas tenham deslanchado, estão sendo preparadas medidas para ativar a economia.

As medidas em estudo, que podem ser vistas como o “varejo” da atuação do governo, devem ser lançadas em 60, 180 e até 360 dias, com o objetivo de reduzir a burocracia para as empresas tornando-as mais competitivas externa e internamente. Governos anteriores tentaram fazer milagres semelhantes, mas fracassaram quanto à consistência da atividade despertada.

Reforma tributária a caminho

O governo garante ter como prioridade a reforma das aposentadorias e reconhece que ela sofrerá alguma desidratação no Congresso para ser aprovada. Esse ajuste da proposta tomará algum tempo da equipe econômica e dos parlamentares. Agora, imagine você, a confusão que pode acontecer, caso as duas reformas venham a exigir grande atenção dos políticos. Aí corre-se o risco de não aprovar nem uma e nem a outra, o que seria o pior dos mundos.

Na semana passada, o MDB encaminhou à Câmara uma proposta de reforma de impostos baseada nos princípios defendidos pelo economista Bernard Appy. Diretor do Centro de Cidadania Fiscal (CCiF) e ex-secretário executivo do Ministério da Fazenda, Appy é um dos maiores especialistas brasileiros em tributação.

Ele defende um imposto único cobrado sobre o consumo e que pode vir a desonerar exportações e investimentos. O economista prefere, porém, que o texto seja votado apenas depois da reforma da Previdência, para evitar concorrência entre as duas propostas.

Embora o mercado financeiro acredite que a reforma da Previdência deverá ser aprovada pelo Congresso até o início do segundo semestre, principalmente após o presidente Jair Bolsonaro entrar na articulação política, gestores com quem conversei na semana passada avaliam que as expectativas quanto à trajetória da taxa de juros estão mudando. A ideia de que o Copom poderia cortar a Selic em breve perde terreno para a perspectiva de um período maior de manutenção em 6,50 por cento.

Em se tratando de juro, não dá para começar a semana sem parabenizar a repórter Julia Wiltgen, do Seu Dinheiro, pela excepcional apuração sobre o retorno do Tesouro Selic, que vinha rendendo menos que a poupança no curto prazo em certas situações. Em resposta às colocações certeiras feita por ela, o Tesouro reduziu o spread do Tesouro Selic.

Segundo simulações da instituição, o Tesouro Selic passa a ter retorno igual ou maior que a poupança, mesmo em prazos menores, com exceção dos primeiros três dias de aplicação, quando o spread gera perdas nominais para o investidor que faz resgate antecipado.

Em sua coluna de domingo, a repórter lembra que não é possível afirmar categoricamente que uma aplicação é melhor que outra em todos os cenários e para qualquer perfil. Julia lembra que existem alternativas para aplicação de reservas de emergência e elege como curinga os fundos de renda fixa conservadora, desde que tenham liquidez diária e rendimento de cerca de 100 por cento do CDI, já descontada a taxa de administração.

Fique ligado!

O governo Bolsonaro completa 100 dias nesta semana. Ontem, ao lembrar do evento, o jornal Folha de S.Paulo publicou pesquisa Datafolha em que o atual governo é ruim ou péssimo para 30 por cento dos brasileiros, índice semelhante ao daqueles que consideram ótimo ou bom (32 por cento) ou regular (33 por cento). Não souberam opinar 4 por centro dos 2.086 entrevistados com mais de 16 anos em 130 municípios nos dias 2 e 3 de abril.

A pesquisa mostrou também que para 61 por cento dos brasileiros o presidente fez menos do que se esperava. Em compensação, 59 por cento acreditam que o presidente terá um desempenho ótimo ou bom daqui para a frente.

Essa expectativa está longe de ser negativa, especialmente se considerarmos que, nas últimas duas semanas, o governo ficou sob uma saraivada de críticas quanto a dificuldades na articulação política.

As últimas sessões da Bolsa foram de recuperação e o Ibovespa encerrou a sexta-feira (5) em alta de 0,83 por cento, para 97.108 pontos, o que elevou o ganho da semana a 1,8 por cento. O dólar voltou a subir, na sexta, em 0,38 por cento, para 3,87 reais. Na semana passada, a moeda brasileira caiu 1,1 por cento.

Nesta segunda-feira, deve repercutir positivamente nos mercados a informação de que a Caixa Econômica Federal definiu o sindicato de bancos que coordenará a oferta subsequente (“follow-on”) de ações detidas na Petrobras. De acordo com o Valor, os coordenadores serão Caixa, Morgan Stanley, UBS, XP Investimentos e Bank of America (BofA). Ainda segundo o Valor, o líder do sindicato será o BofA. Além das ações da Petrobras, a Caixa pretende vender participações detidas direta e indiretamente no Banco do Brasil e na Alupar. Ao todo, a oferta pode movimentar quase 13 bilhões de reais.

No exterior, o clima pesa por três variáveis: a expectativa com o desfecho da negociação entre EUA e China em torno de questões comerciais, o encaminhamento do Brexit pelo parlamento britânico e a pressão do presidente Donald Trump sobre o Federal Reserve (Fed) para aliviar a política monetária.

💥️Por Felipe Miranda, CEO da Empiricus Research

Quem é a pessoa abaixo?

(Por Empiricus Research)

Se você teve uma educação minimamente parecida com a minha, deve ter respondido “Jesus”. Tendo estudado o tempo todo em colégio jesuíta, vi esse retrato poucas vezes na vida, só quando respirava.

Eu, sinceramente, não sei se era Ele ou não era — se for, o Cara era bonitão. Depois do São Luís, minha Bíblia virou o “Grande Sertão: Veredas”: “Eu quase que nada não sei. Mas desconfio de muita coisa”. Acho que deveria virar filme… A peça com o Caio Blat ficou muito boa; ele também poderia ser o Riobaldo na telona. O Sertão está em todo lugar.

Segundo a Wikipédia, há chances de que o rosto seja, na verdade, de Tommaso Cavalieri, um nobre colecionador de arte da Itália, amante de Michelangelo, que teria retratado seu discípulo e grande paixão na figura acima.

Se essa versão da história fosse correta, o rosto tipicamente atribuído a Jesus Cristo seria, na verdade, fruto de um amor homossexual imortalizado numa dedicatória de Michelangelo a uma de suas grandes paixões. Vai saber…

(Antes que os blogs sujos transformem essa historinha em “Fundador da Empiricus aponta romance homossexual de Jesus Cristo”, esclareço: minha criação é fielmente católica e acho Jesus o maior barato; em tempo: para mim, não teria problema algum também se Ele fosse gay — ter de dar esse tipo de explicação é um saco.)

Não há comprovação da versão acima. Agora, também não há comprovação de que Jesus tinha olhos e cabelos claros — sejamos sinceros: lá em Nazaré, poucos devem ser os nascidos de olhos e cabelos claros. Bom, a doutrina importa mais do que tudo isso; eu prefiro mesmo que cabelos não sejam relevantes.

A gente vai se acostumando às narrativas que contam para a gente. Passa para a História a versão com as melhores regras de retórica, basta que monte uma construção coesa e coerente. Falácias da narrativa, a gente vê por aqui.

Sempre achei que essa história da “verdade” era sutil, frágil e cheia de nuances. Ou se ela existisse mesmo, seria muito difícil de ser encontrada em sua totalidade. A nós, restariam versões, percepções do que era, de fato, real.

Por isso, nunca acreditei muito nessa ideia de “valor intrínseco”, como se os ativos financeiros carregassem uma verdade única e incontestável sobre si mesmos.

Ontologicamente, considero a teoria da reflexividade de George Soros superior à noção de valor intrínseco defendida pela Escola Fundamentalista. A primeira pressupõe uma influência dialética (recíproca e dinâmica) entre expectativas e realidade. Não haveria, portanto, uma materialidade intrínseca (inapartável, indissociável, particular) dos ativos financeiros — esses dependeriam, mesmo na essência, da expectativa de terceiros. Ao menos parte de seu valor seria extrínseco, pois guardaria relação com os outros, com algo de fora.

Faço esse preâmbulo para combater discursos frequentes (e insuportáveis) estampados nos jornais “especializados”, feitos por “especialistas” (as duas aspas são importantes). Normalmente, aparece algo mais ou menos assim, em especial nas segundas-feiras, quando a grade programada exige reportagens do tipo “perspectivas para a semana”:

“Há muita incerteza prevista para os próximos dias. Tudo que sabemos é que haverá bastante volatilidade e o investidor precisa ficar atento às notícias de Brasília, à movimentação no exterior e aos novos indicadores econômicos a serem publicados. Somente assim poderá tomar boas decisões. Temos bons potenciais de valorização, mas o momento também é de baixa visibilidade e, portanto, o risco é relativamente alto.”

Por favor, seja sincero: você já deve ter lido algo nessa linha.

O que mais me incomoda no discurso acima é que ele se traveste de inteligente, quando, na verdade, é apenas uma reunião de clichês, escrita por ternos vazios que não têm qualquer comprometimento com suas opiniões; simplesmente, não querem se comprometer com posição alguma. Falam trivialidades e, assim, jamais poderão ser cobrados pelo que falam. Nunca estarão errados. Se o mercado subir, “eu disse que tinha alto potencial de valorização”. Se cair, “avisei do prognóstico de alta volatilidade”. As narrativas estão prontas para qualquer um dos lados.

Poderia analisar cada parte da fala.

“Há muita incerteza.” Ora, quando não há incerteza? O mundo é incerto mesmo, principalmente porque o futuro insiste em ficar no futuro.

“Haverá muita volatilidade.” O problema da renda variável é que ela varia. E ainda bem que haverá volatilidade. Se não houver, não há como fazer qualquer dinheiro; preços parados não parecem uma ideia convidativa. Poderia ser ainda mais radical: o investidor de ações deveria amar a volatilidade, pois ela aumenta as chances de um retorno extremo. E um retorno extremo é bom para as ações. Se ele for negativo, a perda é de no máximo 100 por cento. Se for positivo, o ganho máximo é infinito. A maior dispersão de retornos não é ruim para o investidor de Bolsa.

“O investidor precisa estar atento.” Essa ideia de pagar de diligente e dedicado sempre pega bem, mas não ajuda em nada. Na verdade, pode até ser pior, pois oferece como ideia subjacente a possibilidade de o investidor acompanhar as notícias e ganhar dinheiro a partir delas. Nada pior do que tentar tradar notícias.

“Há potencial, mas também há risco.” O que eu faço com essa informação? Ela é paralisante. Tudo que o “especialista” transmitiu foi uma visão morna, superficial, capaz de deixar o investidor atônito, sem capacidade de reação. Virou um mapa errado, pois basicamente mandou ele ficar parado, perdendo as oportunidades de investimento hoje colocadas à sua frente. Parece responsável e prudente, quando é, na verdade, uma condenação a se estacionar no lugar atual, sem levar ao desejado destino final de uma sólida construção patrimonial crescente.

Noutro dia, conversei com uma jornalista famosa de finanças e economia. Ela disse mais ou menos assim: “Eu sou muito diligente, pesquiso bastante, procuro ser parcimoniosa e conservadora nos meus comentários. Tenho muita responsabilidade. Essa história de recomendar ativos não é pra mim. Não tenho competência pra isso”.

Ora, se não se tem competência para recomendar, não deveria opinar sobre nada. Esse tipo de trabalho agrega zero para o investidor, ainda que tente passar a ideia de responsabilidade e diligência. Na verdade, o que a pessoa estava tentando evitar ali? Simplesmente, não ser cobrada por eventuais erros. Ela comenta não para ajudar o investidor de fato, mas apenas para si mesma, fazendo comentários pseudointeligentes para não se comprometer.

Não há exposição sobre as opiniões. E, como sabemos, uma opinião sem exposição vale zero. Você precisa ser cobrado pelas coisas que fala ou escreve, arcar com as consequências daquilo, receber bônus (de qualquer natureza) ao acertar e penalização se errar.

“Haverá volatilidade e existe muita incerteza no processo.” Não, isso não é inteligente. Em plena segunda-feira, nós não merecemos isso. Pode até parecer uma narrativa bonitinha, capaz de convencer o leitor da seriedade e da serenidade do comentarista. Em termos práticos, porém, é apenas uma tentativa pessoal de proteger a si mesmo dos resultados finais do processo, com um risco preocupante de que a visão do “especialista” (sempre entre aspas) acabe paralisando o investidor.

Eu concordo que há muita incerteza. Também compartilho da visão de que haverá muita volatilidade. Também deixo claro que não sei como será a semana — não faço a menor ideia, aliás. Mas não saber não significa não agir.

Outro clichê típico em torno da Previdência é o discurso inteligentinho de que “sou a reforma, mas é preciso saber qual reforma?”. Podemos ficar eternamente apontando falhas na proposta de reforma. Sempre é muito fácil criticar uma coisa.

Eu sou capaz de apontar umas 3 mil críticas às empresas listadas em Bolsa; ou mesmo à Empiricus. Agora, fazer maior e melhor do que os outros é difícil pra caramba. Só existe uma reforma, que é esta aí apresentada ao Congresso. Ela vai ser abrandada, claro, mas a essência é essa. Ficar com críticas de que há outros jeitos de reformar, existem outras possibilidades fiscais, não houve suficiente detalhamento é platonismo, oportunismo disfarçado de bom-mocismo.

Do platonismo ao pragmatismo, o que fazer?

Estou cada vez mais otimista com mercados emergentes e com os ativos de risco brasileiros em particular. Os indicadores mais recentes convergem justamente para o desenhado no cenário-base.

As referências de produção industrial, tanto nos EUA quanto na China, vieram acima do esperado.

O Relatório de Emprego norte-americano divulgado na sexta-feira trouxe um panorama bem interessante de criação de postos de trabalho acima do esperado, com ganhos por hora trabalhada abaixo das expectativas — ou seja, mercado de trabalho aquecido, mas sem pressão inflacionária. Assim, pinta-se aquele quadro de crescimento razoável nos EUA, sem, no entanto, exigir aperto monetário do Fed. Juros baixos e estáveis nos países desenvolvidos, com economia crescendo, pavimentam a via para fluxo de recursos para emergentes.

Em paralelo, petróleo bateu hoje a marca de 70 dólares por barril, em seu maior nível em quatro meses, sob ameaças de restrição à oferta na Líbia e fala de ministro de Energia da Arábia Saudita apontando interesse da Opep em reduzir estoques. Minério de ferro negociado em Singapura marcou seu maior nível desde agosto de 2014, também sob preocupação com oferta — Citigroup já fala no patamar de 100 dólares por tonelada. Commodities para cima são bom sinal para emergentes, exportadores de matérias-primas.

Chegando ao Brasil, inflação deu novos sinais de controle com IGP-DI de março ligeiramente abaixo do esperado e expectativa para o PIB voltou a cair segundo boletim Focus — se passar Previdência, Selic deve cair. E minha visão é de que vai passar. Apoio dos deputados cresceu segundo o Estadão. Bolsonaro deve novamente negociar com partidos nesta semana e discussão na CCJ pode ser antecipada.

Ora, claro que o tema traz volatilidade, mas tudo bem. Aqui empresto a teoria da reflexividade de Soros para mostrar que essa volatilidade pode até ser boa. A expectativa dos agentes interferindo na realidade. A cada notícia negativa sobre a Previdência, a perspectiva de colapso fiscal futuro fará a Bolsa cair fortemente e o dólar disparar.

Em paralelo, se demorarmos muito na agenda fiscal, as expectativas de inflação vão começar a subir e as projeções para o PIB vão cair. Essa própria dinâmica das expectativas pode criar um clima mais favorável para a aprovação da Previdência, pois deixará claro para todos a necessidade de reforma.

Ficar contra a reforma seria apoiar alta do dólar, queda da Bolsa, alta das expectativas de inflação, alta da Selic, queda do PIB. Ou seja, seria ficar contra o próprio país. A pressão sobre os deputados vai aumentar e esses perceberão que a única forma de ainda ter algum controle sobre o Orçamento e receber dinheiro de emendas parlamentares será aprovando a nova Previdência; caso contrário, os gastos previdenciários vão roubar todo o orçamento para si.

Em meio a muita incerteza, muita volatilidade e, também, muito discurso politicamente correto bonitinho, a hora de comprar Bolsa e juro longo é agora.

O que você está lendo é [Felipe Miranda: Quem é a pessoa abaixo?].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments