11 ações para ter nos próximos 6 a 12 meses, segundo a Exame Research

A casa de análise Exame Research preparou uma lista com 11 ações para comprar agora (Imagem: REUTERS/Paulo Whitaker)

Considerando que as projeções da economia brasileira já se assentaram para um crescimento perto de zero em 2023, nível até admitido pelo ministério da Economia, alguns analistas passaram a considerar este “novo normal” criado pela crise do coronavírus para criar uma carteira de ações que ponha isso na conta.

“A elevada volatilidade nesse momento de mercado nos levou a escolher uma combinação de ativos poderosa: ações com elevado nível de desconto e pagadores de dividendos”, indica o analista Bruno Lima da 💥️Exame Research.

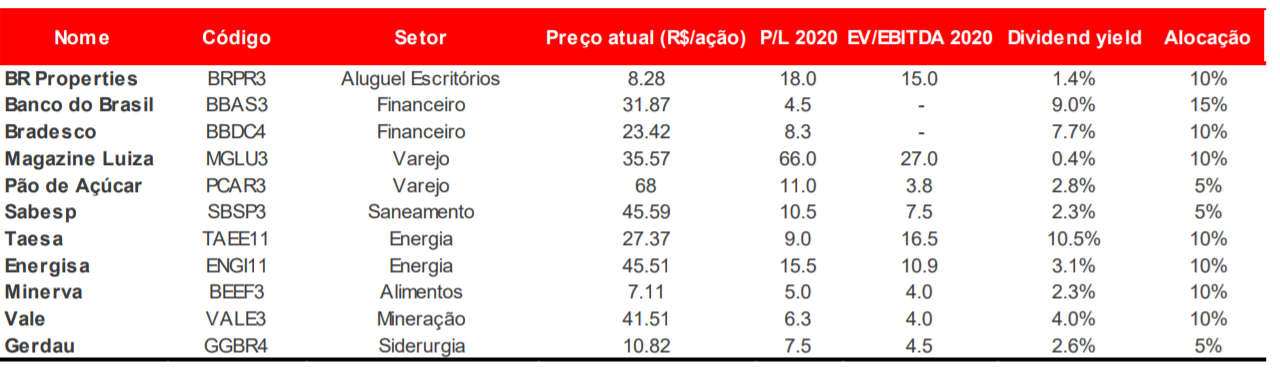

A casa de análise, do 💥️BTG Pactual, preparou uma lista com 11 ações para comprar agora e manter por um período de seis a 12 meses.

💥️Veja o portfólio:

💥️BR Properties (💥️BRPR3): “A empresa apresenta boas condições de liquidez, estando pouco alavancada e pronta para realizar aquisições de novos ativos. Vemos a ação negociando a uma taxa de retorno (TIR) real, ou seja, já descontado inflação, de 9%, o que é bem mais favorável que o patamar de 5% que negociava no início desse ano”.

💥️Banco do Brasil (💥️BBAS3): “Entre os bancos grandes, o BB é definitivamente o mais barato, e sua estimativa para 2023 para o mercado sugere que é o que oferece o maior crescimento de lucro. Os principais catalisadores devem ser uma retomada da atividade econômica, crescimento e qualidade de sua carteira de crédito e evolução das receitas de prestação de serviços”.

💥️Bradesco (💥️BBDC4): “Enxergamos Bradesco como um ativo de alta qualidade e resiliência. O banco se tornou um bom pagador de dividendos (com rendimento esperado para esse ano acima de 7%) e está negociando num P/L de apenas 7,5x, comparado ao histórico de 9,5x, um desconto de 20%. O banco está negociando a P/BV (valor de mercado dividido pelo patrimônio líquido), de 1.4x 2023, desconto de 30% quando comparado com seu histórico ao redor de 2 vezes”.

💥️Magazine Luiza (💥️MGLU3): “Entendemos que, no longo prazo, as companhias que possuem maior diversificação de mercadorias, maior integração entre varejo físico e digital e mais serviços agregados serão as vencedoras. No curto prazo, acreditamos que haverá um ganho de mercado do varejo digital em comparação ao varejo físico dado a restrição de mobilidade das pessoas”.

💥️Pão de Açúcar (💥️PCAR3): O setor de supermercados tende a se beneficiar de aumento de tráfego no curto prazo, com os consumidores antecipando as compras de abastecimento, além do aumento da alimentação em domicílio. Além disso, enxergamos também potencial para redução de descontos dado esse aumento repentino de demanda”.

💥️Sabesp (💥️SBSP3): “Nossa tese de investimento em Sabesp está ancorada no fato da companhia possuir um modelo de negócio previsível e com baixo risco de ser impactado por uma possível desaceleração da atividade devido às restrições de mobilidade”.

💥️Taesa (💥️TAEE11): “A companhia possui um histórico de payout (% do lucro distribuído em dividendos) acima de 85% e, no patamar atual de preço, ação oferece um dividend yield de mais de 10% para 2023”.

💥️Energisa (💥️ENGI11): “Além de ser um operador premium, com excelente histórico de execução, as áreas de concessão da empresa têm observado resiliência na demanda de energia quando comparado com restante do Brasil”.

💥️Minerva (💥️BEEF3): “As ações da Minerva estão negociando a múltiplo EV/EBITDA de 4x para 2023, baixo quando comparado a uma média histórica de 5.5x. Além do múltiplo atrativo, o retorno sobre capital investido da companhia deve ser acima de 20% em 2023 e geração de caixa será próximo a 25% do seu valor de mercado”.

💥️Vale (💥️VALE3): “O fato de a China já estar retomando atividade deve ajudar a criar um bom momento para empresas expostas a commodities”.

💥️Gerdau (💥️GGBR4): “Vemos a Gerdau como bem posicionada para uma retomada cíclica no médio prazo. No Brasil, os lançamentos de empreendimentos imobiliários cresceram ~15% no país em 2023, o que significa uma demanda “contratada” de aço para os próximos 2-3 anos (pelo menos). Esperamos que esse aumento no volume de vendas também beneficie a Gerdau no aumento de preços e na diluição de custo fixo, devido à maior produção (utilização de capacidade hoje próxima a 70%)”.

O que você está lendo é [11 ações para ter nos próximos 6 a 12 meses, segundo a Exame Research].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments