Token YFI: novos serviços são lançados em meio a “esfriamento” do setor DeFi

YFI rapidamente expandiu seus serviços nos últimos 120 dias conforme rendimentos DeFi começaram a diminuir. Com muitas cópias surgindo nos últimos dias, YFI provavelmente manterá sua vantagem de pioneiro nos próximos meses (Imagem: Crypto Times)

💥️Yearn.Finance (💥️YFI) é uma 💥️plataforma de finanças descentralizadas (💥️DeFi), cujo 💥️token nativo de governança fornece direitos de votação e recompensas por 💥️staking a seus detentores.

A rede é apoiada pelo 💥️protocolo Yearn, um otimizador de rendimentos que visa maximizar o retorno para as posses de cripto de um usuário ao automaticamente movimentar seus fundos por inúmeros protocolos de 💥️empréstimo.

O protocolo foi criado pelo desenvolvedor 💥️Andre Cronje que, no início de 2023, estava buscando uma forma de automatizar o processo de encontrar os mais altos rendimentos possíveis para suas 💥️stablecoins.

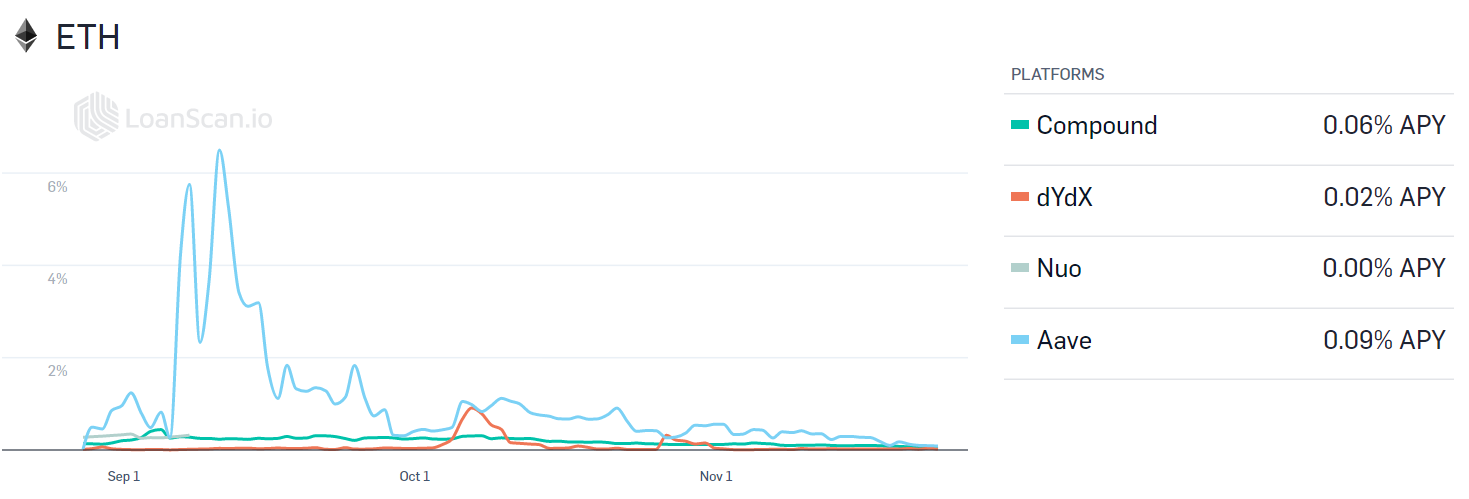

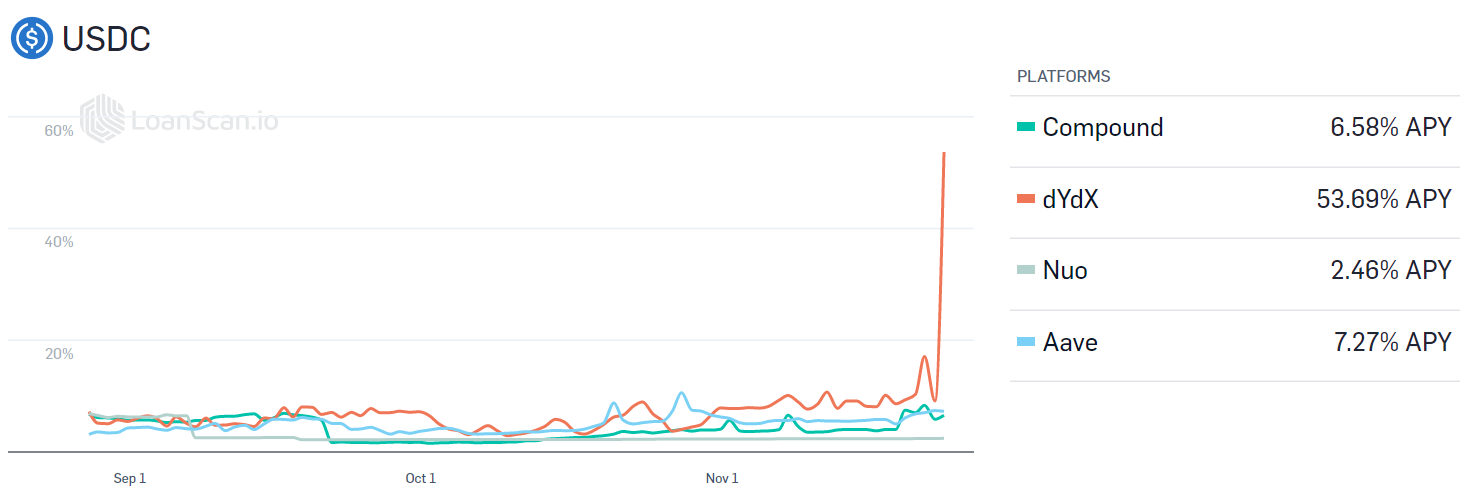

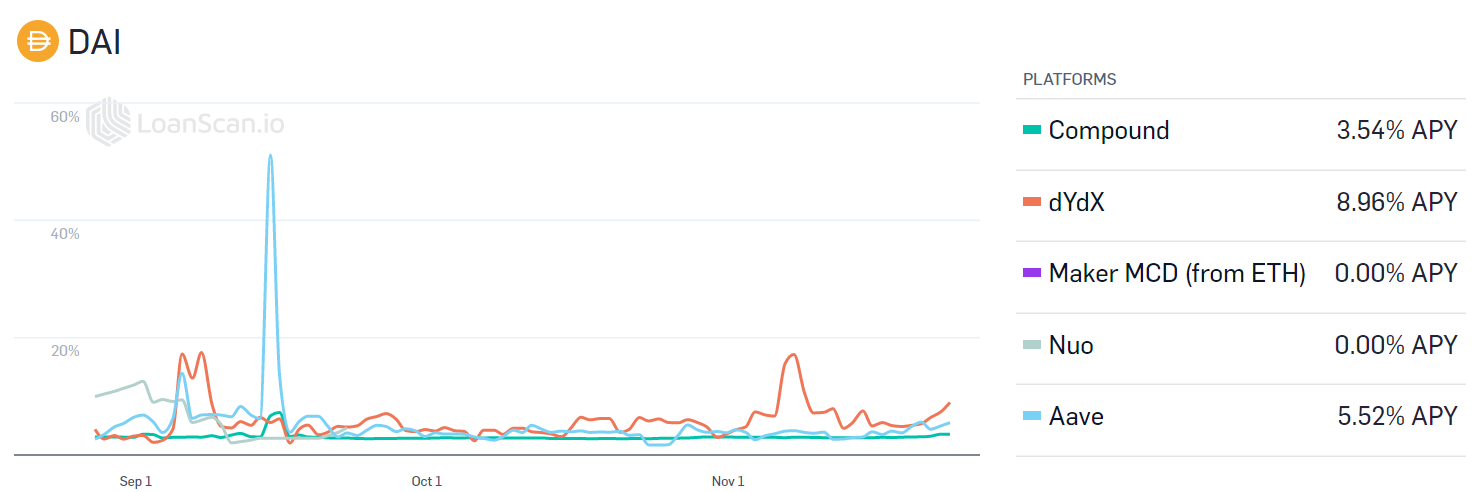

Stablecoins como 💥️DAI (💥️DAI), 💥️tether (💥️USDT) e 💥️USD Coin (💥️USDC) podem ser depositadas em troca de rendimentos em inúmeras plataformas, como 💥️Compound, 💥️Aave, 💥️Fulcrum ou 💥️dYdX, em que cada uma fornece seu próprio rendimento anual de porcentagem (APY).

(Imagem: LoanScan)

O protocolo cria pools para cada ativo depositado. Quando um usuário deposita suas stablecoins em um desses pools, recebe yTokens, que são geradores de rendimento equivalentes ao ativo depositado. Se, por exemplo, um usuário depositar DAI no protocolo, este emitirá yDAI.

Ativos são automaticamente movimentados entre plataformas de empréstimo no ecossistema DeFi, como Compound e Aave, onde taxas de juros para ativos depositados mudam de forma dinâmica.

Toda vez que um usuário deposita ativos em um pool na Yearn, o protocolo verifica se existem oportunidades para um rendimento maior e rebalanceia todo o pool caso necessário.

A qualquer momento, um usuário pode queimar seus yDAI e sacar seus depósitos iniciais e juros acumulados na forma do ativo originalmente depositado.

O protocolo evoluiu para fornecer soluções mais complexas que possam maximizar rendimentos sobre depósitos dos usuários.

O pool de liquidez yCRV criado pela Yearn na plataforma 💥️Curve contém os seguintes yTokens: yDAI, yUSDC, yUSDT e yTUSD e paga de volta um 💥️token yCRV que representa o índice.

Usuários podem depositar qualquer uma das quatro stablecoins nativas no pool e ganhar juros de volta dos tokens yCRV. Depositantes também ganham taxas de negociação da Curve por fornecerem liquidez a outros usuários na plataforma.

A solução da Yearn.Finance também acumula recompensas de programas de “yield farming”, atividade que permite a usuários ganharem tokens nativos, como COMP no protocolo Compound, que podem ser obtidos ao fornecer serviços como liquidez a outras plataformas.

Para captar esse novo valor, Yearn lançou “yVaults” como parte da 💥️segunda versão do Yearn.Finance lançada no fim de julho. “Vaults” são pools de fundos que têm uma estratégia relacionada e criada para maximizar possíveis rendimentos em pools de ativos DeFi.

✅💥️Deriswap, novo protocolo de Andre Cronje,

unirá swaps, derivativos e empréstimos cripto

Além de apenas movimentar ativos entre plataformas de empréstimos, Vaults realizam múltiplas operações para maximizar rendimentos em depósitos — como “farmar” ativos nativos e vendê-los em troca de lucro, fornecendo liquidez e ganhando uma parte das taxas da plataforma e usando fundos agrupados como garantia para pegar stablecoins emprestado.

Cada Vault segue uma estratégia decidida pela comunidade Yearn.

Junto com seus serviços de acúmulo de retorno, Yearn.Finance também criou e continua criando inúmeros produtos DeFi complementares para seu ecossistema, incluindo:

– 💥️Yswap, um formador automatizado de mercado (AMM) que permite a usuários depositarem liquidez de forma unilateral — uma alternativa ao modelo 50/50 de depósito fornecido por plataformas como Uniswap, criado para reduzir perdas não permanentes;

– 💥️yTrade: uma 💥️corretora alavancada de stablecoins que permite a usuários pegarem stablecoins emprestadas com outras stablecoins com alavancagem de até mil vezes. Negociadores ganham ao apostarem se uma stablecoin específica irá se afastar de seu lastro ao dólar;

– 💥️yInsure: um protótipo para seguros 💥️descentralizados e 💥️tokenizados que permite a usuários realizarem reivindicações e ganharem uma parte dos pagamentos de seguros da comunidade ao realizarem o staking de stablecoins.

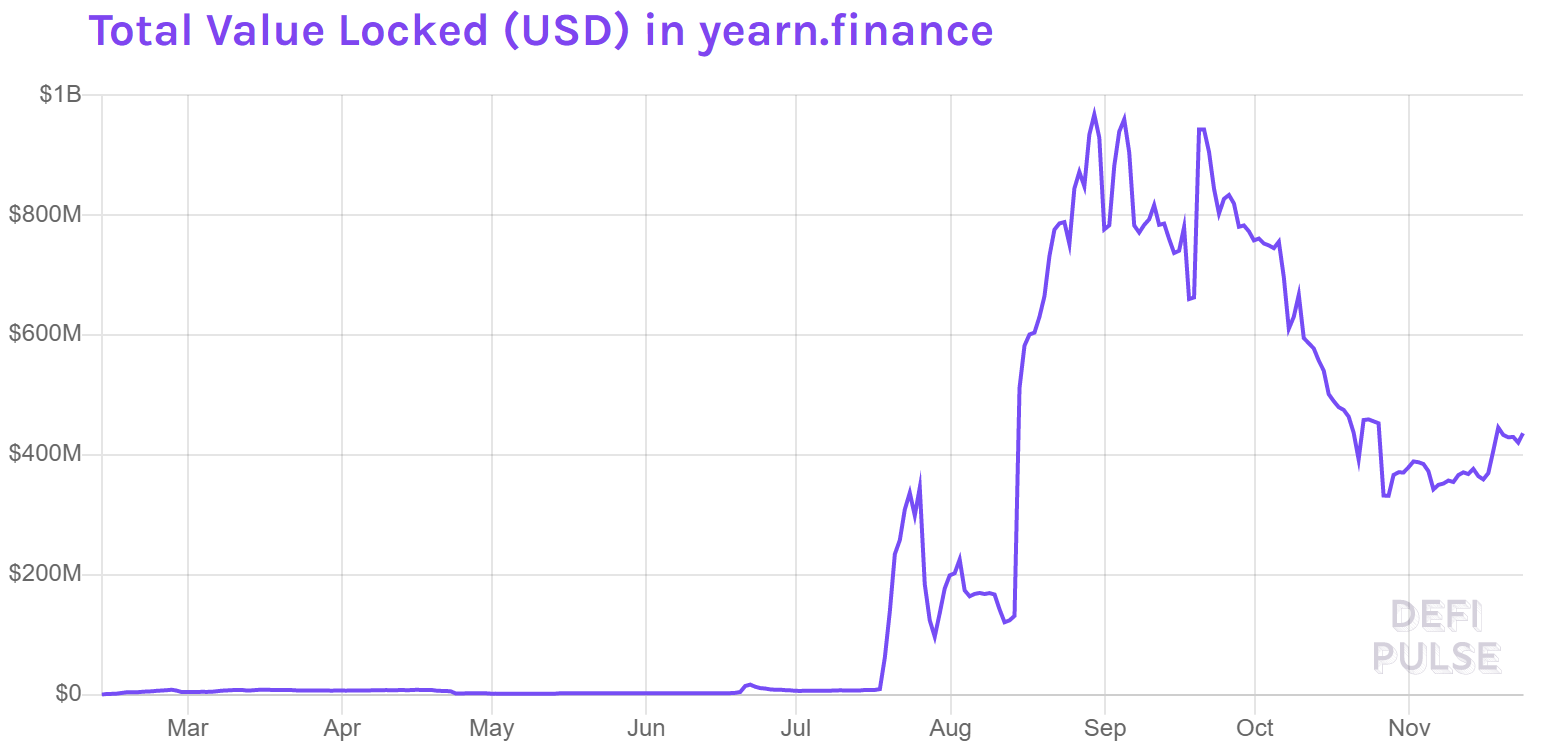

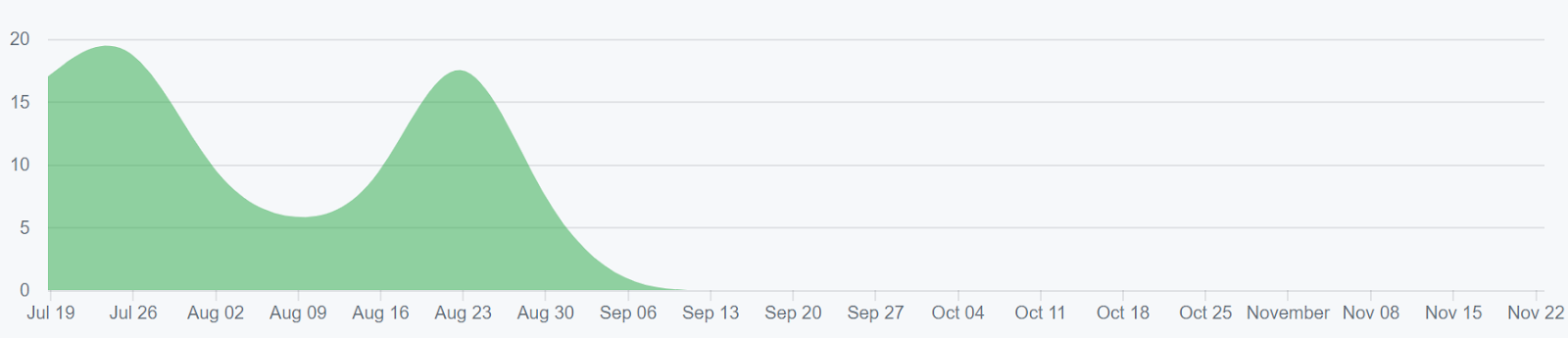

Valor total bloqueado (em dólares) na Yearn.Finance (Imagem: 💥️DeFi Pulse)

O valor total de ativos bloqueados (💥️TVL) é de US$ 435 milhões, após uma alta recorde de quase US$ 1 bilhão em agosto. Um TVL decrescente, conforme o preço do 💥️bitcoin (💥️BTC) e 💥️ether (💥️ETH) cresce, indica um enfraquecimento do sentimento de mercado em estratégias de rendimento com YFI.

💥️YFI é o token de governança da plataforma, antes emitida como uma recompensa por fornecedores de liquidez que usam o protocolo Yearn.Finance.

Quando o token foi lançado, Cronje disse: “em outras tentativas de abrir mão desse controle (basicamente porque somos preguiçosos e não queremos fazê-lo), lançamos YFI, um token de fornecimento completamente sem valor. O reiteramos, então não tem valor financeiro”.

Apesar da declaração de Cronje de que os tokens não valiam nada, usuários aplicaram dinheiro aos pools de liquidez incentivada para ganharem YFI.

Uma distribuição do token YFI que durou nove dias começou com 10 mil tokens alocados aos fornecedores de liquidez do pool yCRV. Os fornecedores de liquidez tinham de fazer o staking de seus tokens yCRV para receber recompensas em YFI.

Logo após essas distribuições, mais dois pools foram acrescentados à plataforma de gestão de ativos Balancer foram acrescentados, em que cada um oferecia 10 mil tokens a fornecedores de liquidez, totalizando 30 mil tokens YFI.

YFI está sendo negociado a US$ 25 mil e esteve extremamente volátil nos últimos meses, em partes devido à falta de tokens disponíveis e à febre da listagem em diversas corretoras.

YFI atingiu uma alta recorde de US$ 42 mil em 13 de setembro. Os 30 mil tokens em circulação foram limitados após uma votação interna ser 💥️a favor da capitalização permanente.

Embora YFI não possa mais ser obtido por meio da emissão de liquidez, agora é negociável em grandes corretoras centralizadas, incluindo 💥️Binance e 💥️Coinbase, bem como em plataformas descentralizadas como 💥️Uniswap.

Detentores de YFI podem realizar o staking de seus tokens para ganhar um contrato de governança da Yearn.Finance e uma parte das recompensas do ecossistema, que provêm de:

– juros da Yearn.Finance;

– token COMP da Compound;

– token CRV da Curve;

– taxas de negociação da plataforma Curve;

– taxas de alavancagem da yTrade Finance e bônus de liquidação;

– taxas implícitas do sistema Yswap;

– bônus de liquidação do yLiquidate Finance;

– “poeira do sistema” (juros ou taxas não atribuídos).

Essas taxas são coletadas diária ou semanalmente e detentores de YFI podem reivindicar sua parte das recompensas ao queimarem seus tokens YFI.

Cronje 💥️explica que: “conforme AUM [ativos sob gestão] e o uso do sistema crescem, as taxas também crescem, assim como seus pools de recompensa”.

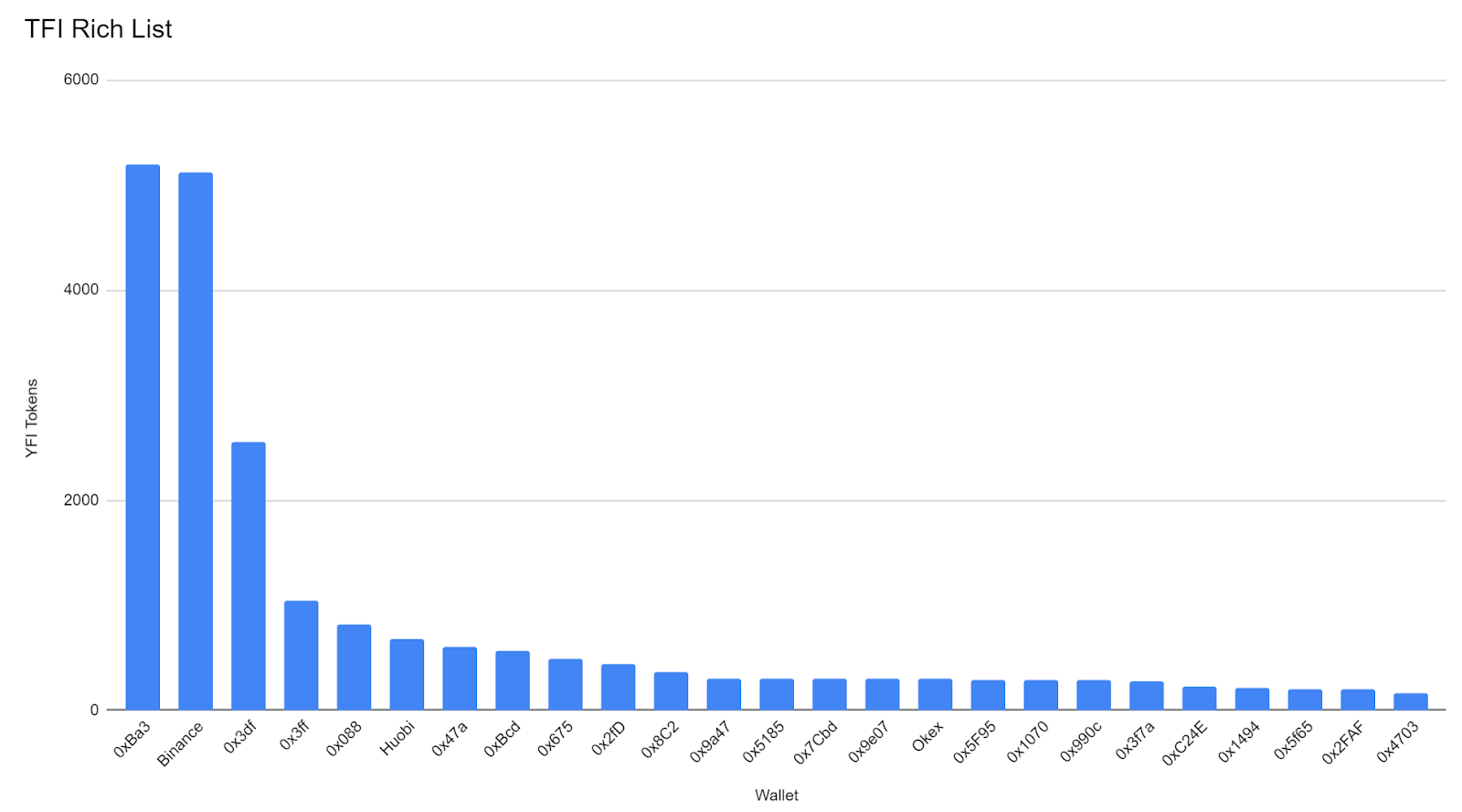

Lista dos mais ricos em YFI (Imagem: Xangle)

A lista dos mais ricos em YFI mostra que poucos endereços detêm grande parte das moedas disponíveis, em que Binance, 💥️Huobi e 💥️OKEx possuem quase 25% do fornecimento total.

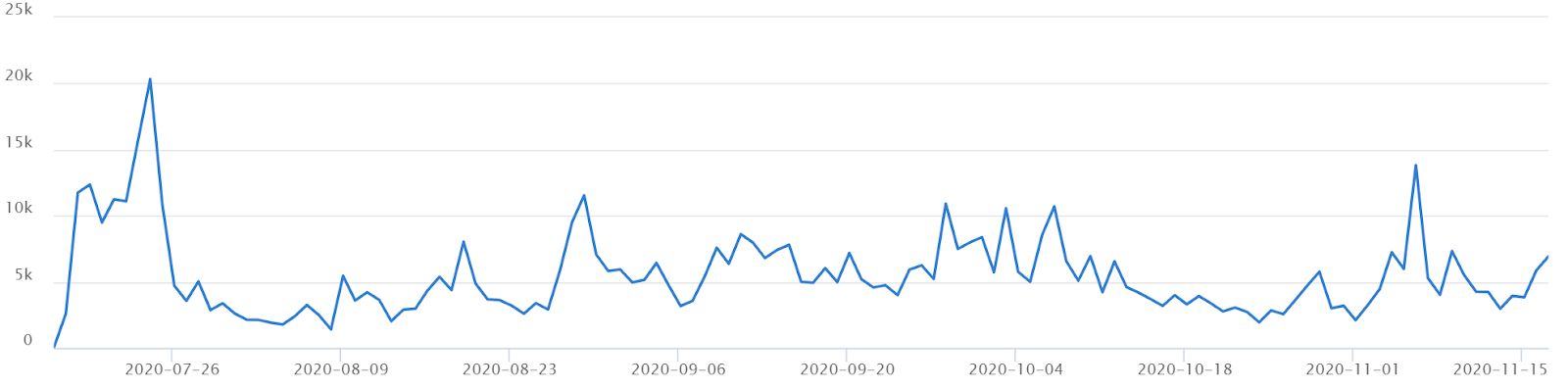

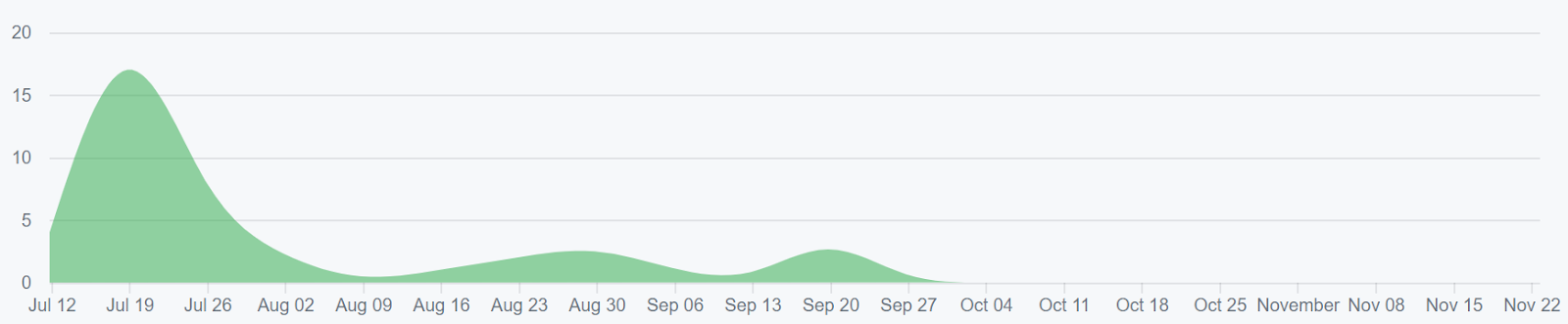

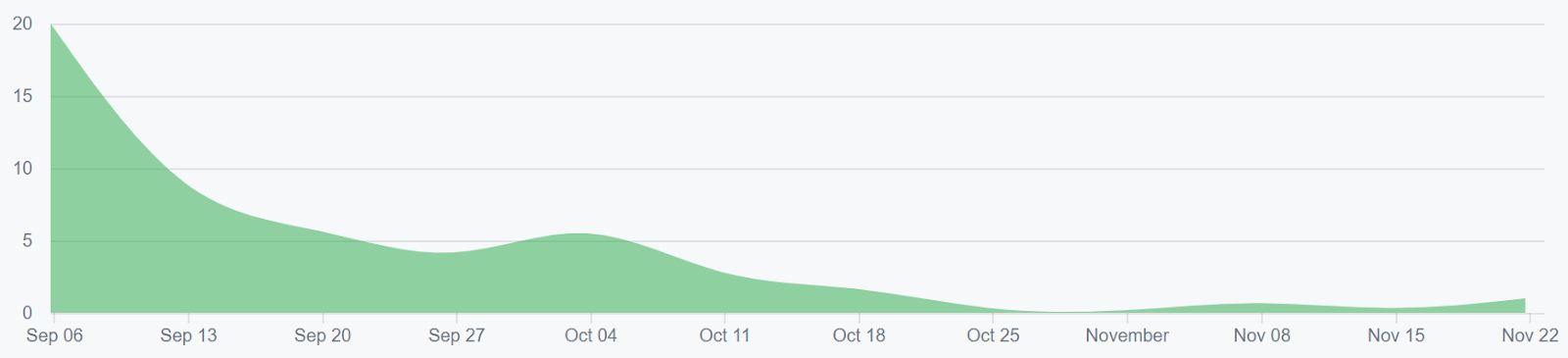

(Imagem: Xangle – transações por dia)

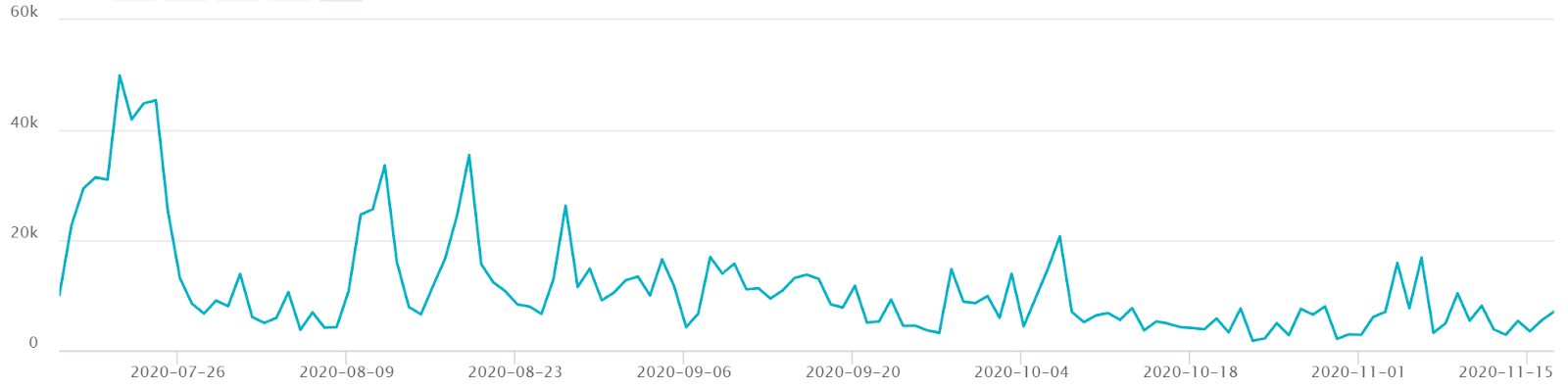

Estatísticas do blockchain mostram uma queda no número de transações por dia (gráfico acima) e de valores médios de transação (gráfico abaixo) nas últimas semanas.

(Imagem: Xangle – valores médios de transação)

Em relação ao desenvolvimento, quase 50 desenvolvedores contribuíram com centenas de contribuições entre 37 repositórios na plataforma GitHub nos últimos meses.

Grande parte das moedas usam a comunidade de desenvolvedores do GitHub. Arquivos são salvos em pastas chamadas de “repositórios” ou “repos”.

Alterações a esses arquivos são registradas com “contribuições”, que salvam um registro das alterações realizadas, além de quando e por quem.

Apesar de contribuições representarem quantidade e não necessariamente qualidade, um grande número de contribuições pode significar maior interesse e atividade por desenvolvedores.

💥️YIP-55, um processo de formalização para padronizar a apresentação, votação e implementação de Propostas de Melhoria ao yearn (YIP), que governam o protocolo YFI, foi aprovada.

Essa YIP será usada para definir e formalizar o processo para que propostas sejam validadas e vinculadas para evitar qualquer confusão no processo de apresentação e votação de YIPs.

(Imagem: GitHub – iearn-finance/iearn-finance)

(Imagem: GitHub – iearn-finance/ygov-finance)

(Imagem: GitHub – iearn-finance/yearn-protocol)

(Imagem: GitHub – iearn-finance/YIPS)

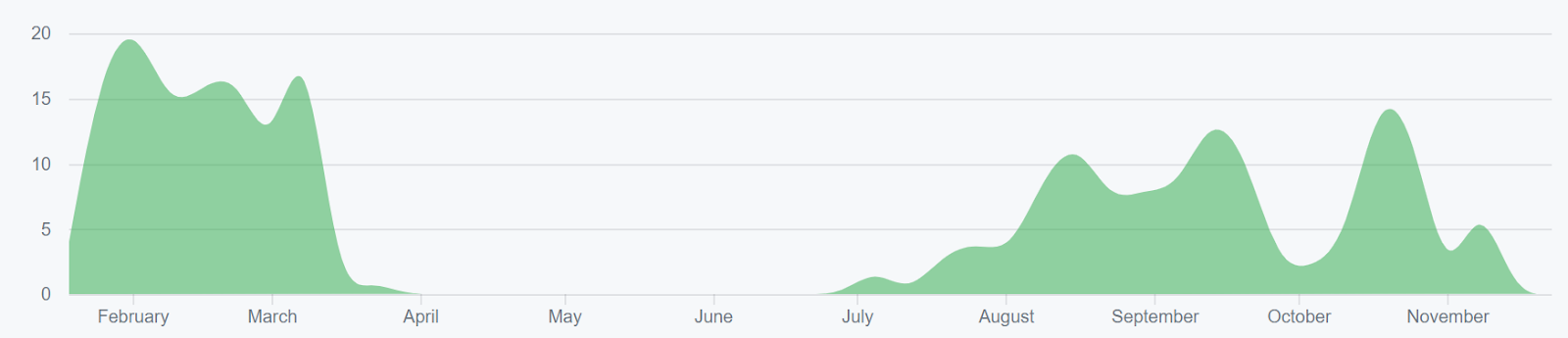

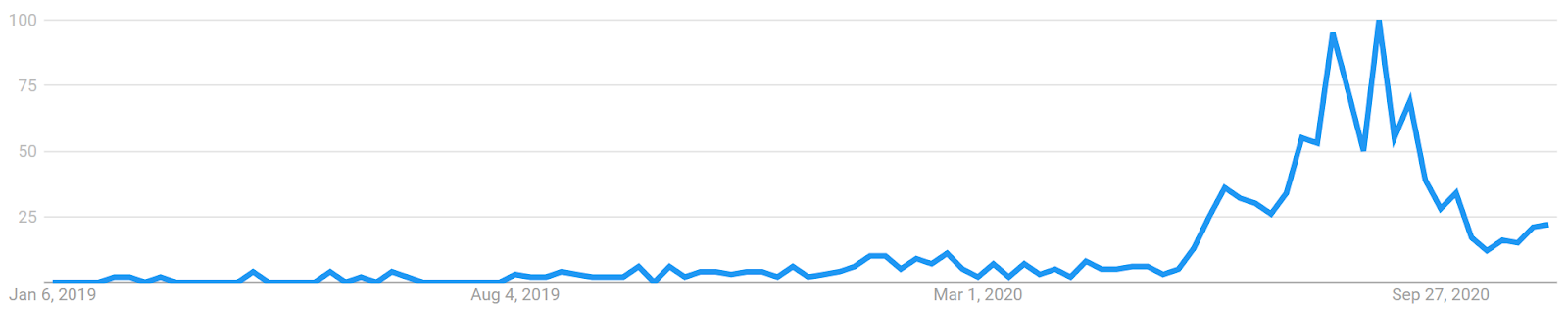

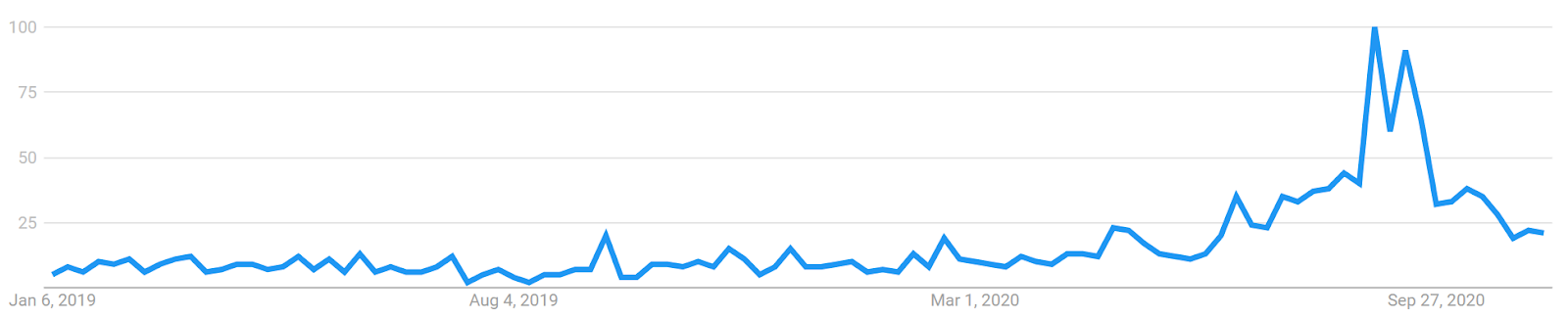

Dados mundiais no Google Trends para pesquisas pelo termo “DeFi Crypto” e “Yield Farming” dispararam este ano, mas diminuíram significativamente nas últimas semanas.

Um estudo realizado em 2015 descobriu uma forte correlação entre dados do Google Trends e o preço do bitcoin enquanto um estudo realizado em 2017 concluiu que, quando as pesquisas no Google “bitcoin” aumentaram drasticamente nos 💥️EUA, o preço do bitcoin caiu.

Pesquisas pelo termo “DeFi Crypto” (Imagem: Google Trends)

Pesquisas pelo termo “Yield Farming” (Imagem: Google Trends)

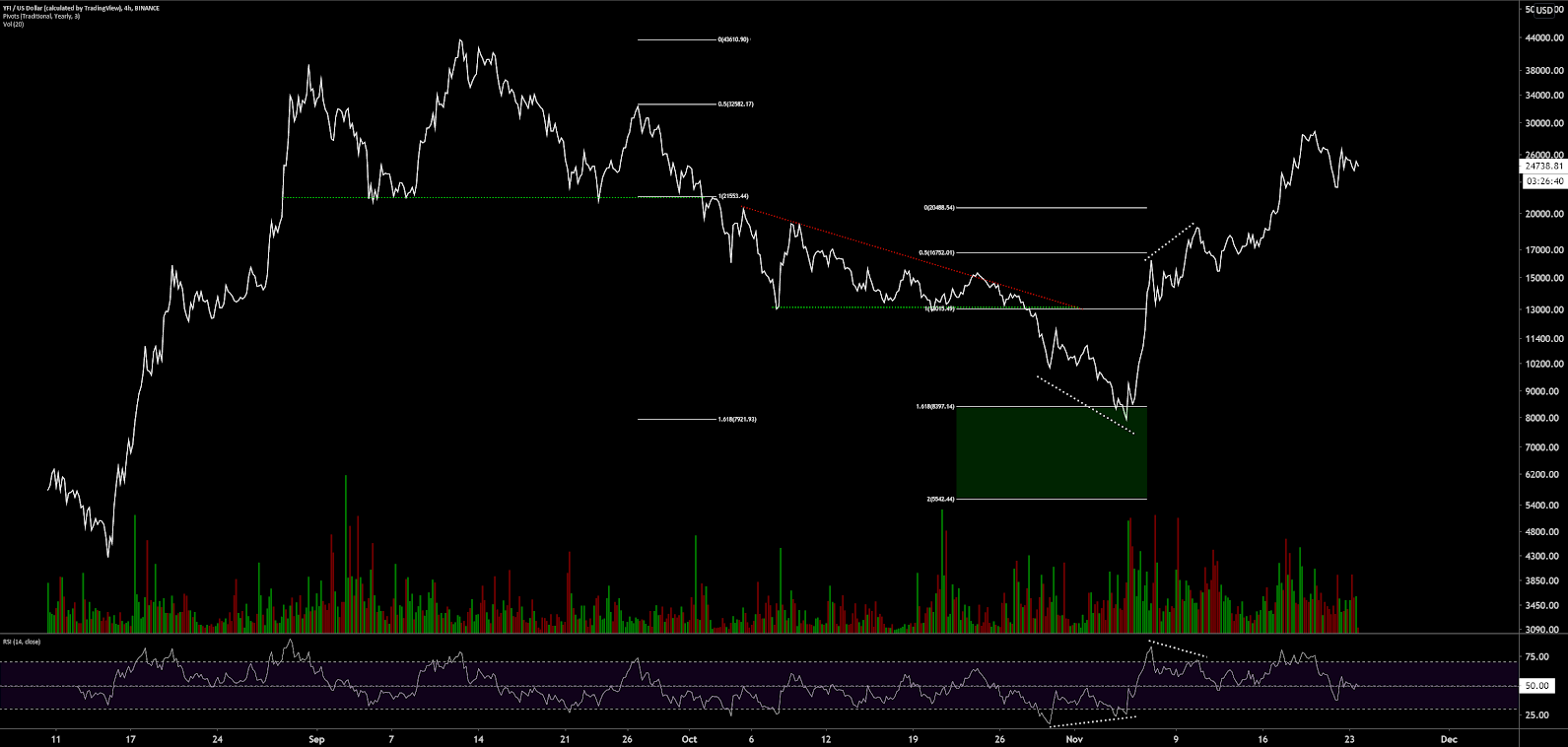

Análise técnica

Conforme uma possível tendência de mercado de baixa recomeça, roteiros de desenvolvimento (“roadmaps”) para futuras movimentações de mercado podem ser encontrados em maiores intervalos de tempo usando Médias Móveis Exponenciais (MMEs), perfil de volume do intervalo visível (VPVR), pontos de pivô, Nuvem de Ichimoku e divergências.

💥️Clique aqui para entender mais sobre as análises técnicas descritas abaixo.

YFI possui um histórico de preço limitado, então é preciso analisá-lo em intervalos de tempo menores, em vez de analisar seu gráfico diário.

Médias Móveis Exponenciais (MMEs) são um indicador técnico de gráfico que rastreia o preço de um investimento ao longo do tempo.

No intervalo de quatro horas, a MME de 50 períodos e a de 200 períodos se cruzaram positivamente no dia 13 de novembro, o que resultou em um aumento de 75% até agora.

O perfil de volume do intervalo visível (VPVR) é um indicador que mostra a atividade de negociação ao longo de um período específico de tempo a certos níveis de preço. Assim, mostra o que foi comprado e vendido a esses níveis atuais.

Já pontos de pivôs são usados para determinar a tendência geral do mercado em diferentes períodos. Assim, se refere à média de alta, baixa e do preço de fechamento do dia anterior de negociação.

O preço à vista também está na área superior de volume, a US$ 22 mil, segundo o VPVR e um pivô mensal de suporte. Se esse suporte horizontal falhar, o próximo suporte significativo entre US$ 13 mil e US$ 16 mil com base em pivôs anuais e VPVR.

O preço à vista também formou uma série de padrões gráficos de mercado de baixa desde sua alta recorde, incluindo um de cabeça e ombros (ou “head and shoulders”) — que prevê uma reversão do mercado de baixa — e um triângulo descendente — sinal de enfraquecimento na demanda pelo ativo.

Ambos os padrões atingiram os alvos esperados, pois agora o preço está passando por uma reversão definitiva de tendência sem o surgimento de outros padrões negativos de consolidação.

Não existem divergências positivas ou negativas no volume ou no índice de força relativa (RSI) — que mede a magnitude das recentes variações de preço para avaliar condições de sobrecompra ou sobrevenda — neste momento. Com o RSI a 50, o ímpeto está neutro.

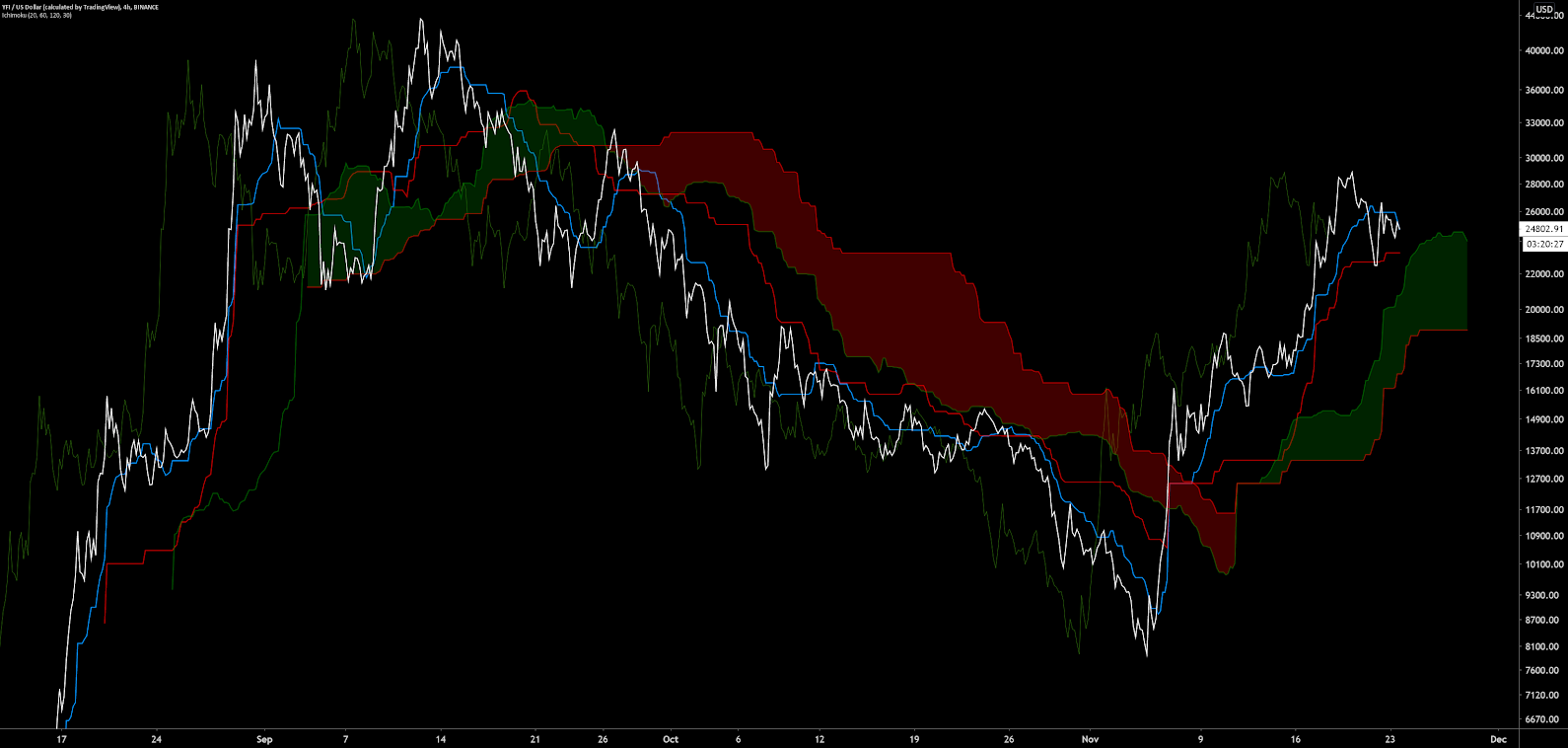

A Nuvem de Ichimoku é uma coleção de indicadores técnicos que mostram os níveis de apoio e resistência, bem como o ímpeto e a direção da tendência.

Em relação à Nuvem de Ichimoku, existem quatro métricas essenciais: o preço atual em relação à nuvem, a cor da nuvem (vermelho para baixa, verde para alta), as cruzes Tenkan (T) e Kijun (K) e o período de atraso (“lagging span”).

A cruz Tenkan, ou linha de conversão, é o ponto médio dos maiores e menores preços de um ativo nos nove períodos anteriores. Já a cruz Kijun, ou linha-base, é usada para gerar sinais de negociação quando cruzada com a Tenkan para os 26 últimos períodos.

A melhor entrada acontece quando a maioria dos sinais disparam de baixa para alta, ou vice-versa.

As métricas da Nuvem sobre o quadro temporal de quatro horas, com configurações duplicadas (20/60/120/30) para sinais mais precisos, indicam uma alta. O preço à vista está acima da Nuvem, então a Nuvem indica uma alta, assim como as cruzes T/K.

O período de atraso está acima da Nuvem e do preço à vista. A tendência continuará em alta enquanto o preço se mantiver abaixo da Nuvem, atualmente em US$ 23 mil.

A plataforma Yearn Finance surgiu na “caixa de ferramentas” da comunidade DeFi este ano, 💥️impulsionando e melhorando a técnica de “yield farming” — recompensa a um pool de formadores de mercado pelo incentivo de liquidez para um token específico — por meio da automatização e eficiência.

O token YFI também teve um grande sucesso inicial, apesar do fundador Andre Cronje afirmar que o token não deveria ter valor algum.

✅💥️A abordagem de “testes em produção” de Andre Cronje,

fundador do protocolo Yearn Finance

YFI rapidamente expandiu seus serviços nos últimos 120 dias conforme rendimentos DeFi começaram a diminuir. Com muitas cópias surgindo nos últimos dias, YFI provavelmente manterá sua vantagem de pioneiro nos próximos meses.

Aspectos técnicos para o token YFI estão neutros e otimistas, com a rejeição de US$ 20 mil. Métricas de tendência mostram que o preço à vista está abaixo da MME de 33 dias e da Nuvem de quatro horas.

Se o preço à vista cair na Nuvem, uma irrupção de Kumo e um cruzamento positivo das linhas T/K precisarão acontecer para que haja um outro sinal futuro de entrada para compra. Senão, o forte suporte está entre US$ 13 mil e US$ 16 mil com base nos pivôs mensais e no VPVR.

O que você está lendo é [Token YFI: novos serviços são lançados em meio a “esfriamento” do setor DeFi].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments