Vagas de analistas somem sob tempestade perfeita em Wall Street

O total de profissionais diminuiu 8% para 3.500 em 12 grandes bancos (Imagem: REUTERS/Brendan McDermid)

Após quase 18 anos como analista do Citigroup, Andrew Howell sabe o que esperar de um serviço que cada vez menos clientes precisam ou desejam. Por isso, ele foi atrás de outra função.

Howell agora trabalha em um espaço compartilhado no bairro East Village, em Manhattan, fazendo pesquisas para uma organização sem fins lucrativos, se juntando à legião de analistas de 💥️Wall Street que precisam se reinventar à medida que a demanda por suas habilidades desaparece.

O declínio implacável das pesquisas nas corretoras está mais acentuado.

O total de profissionais diminuiu 8% para 3.500 em 12 grandes bancos, no que seria a maior redução anual desde que a Coalition Development começou a compilar os dados, em 2012.

A pesquisa é o nicho golpeado com mais violência pelas forças que assolam o setor financeiro: avanço tecnológico, novas regulamentações e as demandas do próprio mercado.

As máquinas estão fazendo mais tarefas e os investidores despejam recursos em fundos passivos.

Mas é a Diretiva de Mercados em Instrumentos Financeiros da 💥️União Europeia (conhecida pela sigla MiFID II) que está por trás da onda mais recente de demissões.

Não há luz no fim de túnel, já que os EUA estão adotando as novas normas (Imagem: Reuters/Carlo Allegri)

“Aparentemente, estamos diante de um momento histórico em que muitas dessas forças estão convergindo mesmo”, disse Howell, que atuou pela última vez em Wall Street como estrategista para mercados de fronteira. “MiFID é quase como a cereja do bolo.”

Os gastos de gestoras de recursos e fundos com pesquisas caíram entre 20% e 30% desde a implementação dessas regras, segundo informações divulgadas por reguladores britânicos este ano.

Mike Carrodus, fundador da Substantive Research, que monitora conteúdo e preços, estima que os orçamentos para 2023 diminuirão mais 20% a 30%.

MiFID abalou a lógica econômica do setor ao separar o custo de pesquisa das taxas de negociação de instrumentos financeiros, o que significa que compradores e vendedores de conteúdo foram obrigados a justificar essa despesa.

Armados com dados relativos a telefonemas e reuniões, os gestores de ativos têm outra noção do valor de cada analista — justa ou não.

Não há luz no fim de túnel, já que os EUA estão adotando as novas normas. Não há regulamentos semelhantes vindos de Washington, mas gestoras gigantescas — como MFS Investment Management e T. Rowe Price — estão pagando por pesquisas do próprio bolso no mundo todo em vez de repassar o custo aos clientes.

A MFS, que supervisiona mais de US$ 400 bilhões, foi pioneira com um modelo que reembolsa clientes pelos custos de pesquisa, a fim de padronizar práticas globalmente.

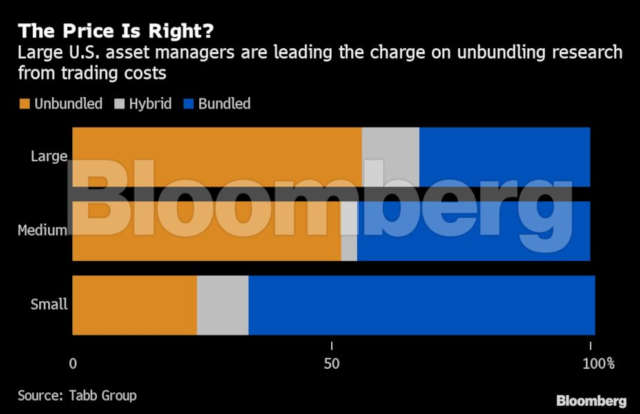

Metade das gestoras de recursos dos EUA ainda mantém as taxas associadas em pacotes e são as maiores que lideram o movimento de separação, segundo sondagem divulgada pela Tabb Group em setembro.

As comissões com ações nos EUA diminuíram 42% nos quatro anos até 2023, devido a fatores que incluem as pesquisas, estima a Tabb.

“Há uma coisa simbiótica acontecendo aqui: nós deveríamos ser mais transparentes para nossos investidores finais e deveríamos ser mais prudentes com o dinheiro que eles nos dão para fazer isso”, disse Carrodus.

“Todo mundo tem que justificar o que precisa.”

Mas nem tudo é ruim. Alguns bancos estão tirando vantagem desse recuo.

O Goldman Sachs Group contratou analistas este ano para “abocanhar um pedaço maior de um bolo que ficou menor”, disse Jim Covello, co-responsável global por pesquisas de ações individuais do Goldman.

O que você está lendo é [Vagas de analistas somem sob tempestade perfeita em Wall Street].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments