Bruno Mérola: neste Natal, invista em um bom aquecedor

Na vida e nos investimentos, o bom investidor é justamente aquele que considera a irracionalidade dos investidores medianos para encontrar bons ativos a bons preços, disse o colunista (Imagem: Pixabay)

Calma, ninguém ficou maluco aqui no escritório da Empiricus, ainda.

É que temos o dever de ser coerentes e aplicar na vida real a mesma filosofia de value ysoke que, alinhada com o discurso de 11 em cada 10 fundos de ações no Brasil, adotamos em investimentos.

Em termos simples, só devemos aceitar pagar por algo um preço mais barato do que consideramos que vale.

O que nem sempre é tão simples é separar quando o preço está baixo por um bom motivo ou quando existe, de fato, um gatilho que possa levar esse mesmo preço a um patamar mais alto, próximo a um valor justo abstrato.

Na teoria, parece óbvio, somos investidores racionais que compramos o barato e vendemos o caro. Mas longe da definição dos livros-texto, somos mais impulsivos, guiados pela pirâmide de Maslow e, portanto, tendemos a comprar ventiladores e aparelhos de ar-condicionado justamente no verão, pagando mais caro por eles.

Na vida e nos investimentos, o bom investidor é justamente aquele que considera a irracionalidade dos investidores medianos para encontrar bons ativos a bons preços.

E é por isso que você deve comprar um bom aquecedor neste Natal. Ele funciona como uma proteção para o frio que virá daqui a entre três e seis meses. Além disso, você tem a chance de pagar bem mais barato, hoje, do que o seu vizinho que comprará em cima da hora.

Na construção da sua carteira de fundos de investimento, o raciocínio é rigorosamente o mesmo e, se me permite, quero mostrar como você pode se proteger dos riscos ocultos e o impacto direto dessa decisão no seu portfólio.

Ontem, foi o 40º dia de negociação no ano de máxima histórica do Ibovespa, fechando acima dos 115 mil pontos. Com a perspectiva de juros baixos por um bom tempo, os primeiros indícios de recuperação econômica na margem e inflação sob controle, o cenário para 2023 é bastante otimista para a Bolsa brasileira, podendo fazer com que a alta de 31% (até o momento) em 2023 pareça pequena daqui a 12 meses.

As eleições americanas e a guerra comercial são os principais fatores de risco no radar (Imagem: Unsplash/@tjump)

No entanto, sofremos do mal da economia emergente e somos diretamente impactados por fatores externos, em geral mais do que alguns gestores de fundos costumam reconhecer. Nesse sentido, as eleições americanas e a guerra comercial são os principais fatores de risco no radar.

Por acaso, tive a oportunidade de conversar ontem com dois gestores que têm utilizado, de maneira consistente, derivativos em seus fundos — um multimercado e outro de ações — para se proteger de eventuais riscos de cauda.

E, apesar do modus operandi característico de cada categoria de fundo, ambos compartilham do mesmo raciocínio de que poderemos ter pelo menos três meses de um verão bem ensolarado para os ativos de risco no Brasil, ficando mais nublado a partir de março.

Então, por maior que seja o seu otimismo com a Bolsa, como se proteger da possibilidade de um inverno mais rigoroso comprando um aquecedor potente e barato?

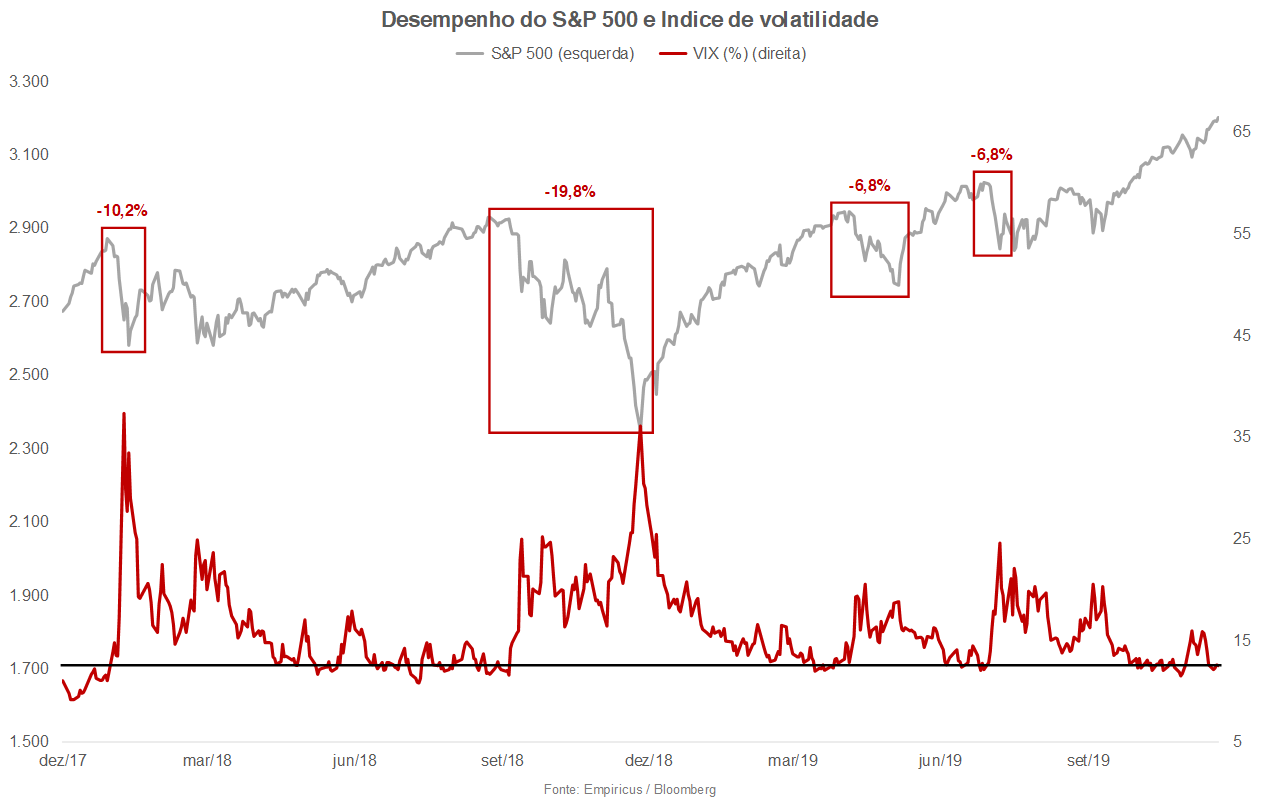

Uma das medidas de risco que o mercado mais acompanha é o índice VIX da Bolsa de Opções de Chicago (Cboe), que mede a volatilidade implícita das opções do S&P 500.

No gráfico abaixo, repare como os quatro momentos recentes de maior correção da Bolsa americana (com quedas de 7% a 20%) foram precedidos pelo índice de volatilidade ao redor de 12%, enquanto o S&P 500 atingia novas máximas.

Repare também que, atualmente, o VIX está baixo, ao mesmo tempo em que a Bolsa americana se encontra num rali de alta que já dura dois meses, parecendo um bom momento para a compra de proteções.

Tudo bem, você pode argumentar que o índice de volatilidade mede a oscilação das opções da Bolsa americana e, no Brasil, a liquidez e os prazos de vencimentos são menores.

Então, em termos práticos, se você tem uma carteira de fundos de investimento que vem aumentando o risco — por opção própria ou dos gestores em que você investe — como (tentar) se proteger dos cisnes negros futuros?

O investidor brasileiro de fundos tem duas opções principais: i) fundos cambiais, mais descorrelacionados com a Bolsa brasileira; e ii) fundos de ouro, mais adequados para se proteger de eventos globais e, por vezes, mais extremos.

Como são fundos passivos, isto é, que não têm uma inteligência do gestor para baterem algum índice de referência, busque sempre os mais baratos e com a melhor execução do mercado.

Sobre os fundos de ouro, alguns deles, como os da Vitreo e do BTG que sugerimos aos assinantes da série Os Melhores Fundos de Investimento também oferecem variação cambial, funcionando como uma dupla proteção (ouro mais dólar) em um único produto.

Por falar nas sugestões de fundos da Empiricus, veja, na prática, o resultado da nossa principal carteira sugerida de fundos — antes da Vitreo, gestora parceira da Empiricus, tomar a decisão de reduzir a taxa de administração de todos os seus fundos de fundos de 0,9% para 0,75% ao ano.

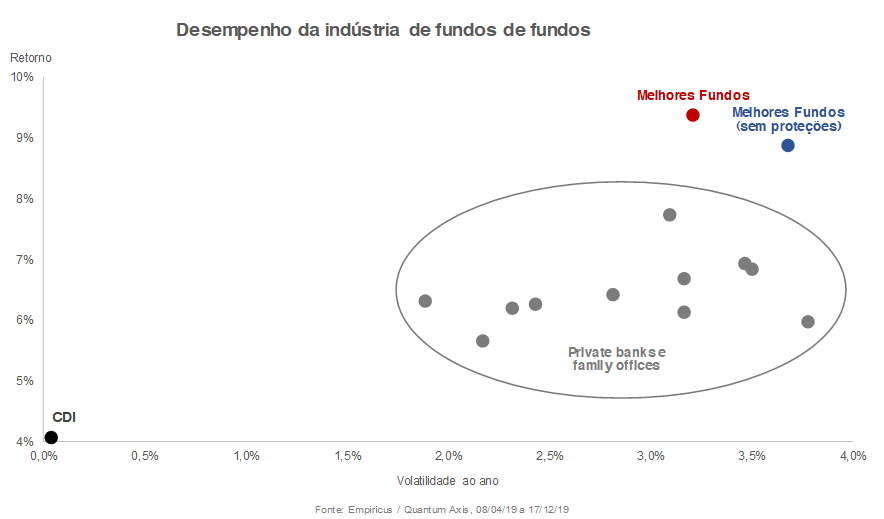

Comparando a carteira sugerida com os principais fundos de fundos de grandes gestoras de fortuna e com o CDI (jamais com o Ibovespa, como já vi por aí), o resultado é bastante satisfatório, com o devido disclaimer do prazo ser curto desde o início da estratégia.

Em vermelho, está nossa carteira sugerida e, em cinza, são os fundos de fundos oferecidos para os clientes do private bank dos principais bancos do país e dos escritórios mais relevantes de gestão de fortunas.

Quanto mais para cima, maior o retorno no período. E quanto mais para a esquerda, menor a volatilidade.

Então, se você é um assinante Empiricus e, por acaso, seguiu as sugestões da nossa carteira de fundos de investimento, deve ter ganhado cerca de 9% (mais do que o dobro do CDI) em 8 meses.

Mas não é para o retorno das nossas sugestões acima da média dos fundos de gestores de fortunas que eu quero chamar a atenção.

É para a linha azul, em que fizemos o exercício de retirar o impacto dos investimentos em dólar e ouro da carteira. Não só a volatilidade da carteira teria aumentado — demonstrando o poder de proteção dessas classes — como o retorno também teria diminuído.

Para a continuação do bull market em 2023, Mérola reforça sua mensagem: “cultive disciplina e otimismo em proporções iguais”

Tendo acompanhado de perto a indústria de gestão de fortunas, a verdade é que a grande maioria dos fundos de fundos que são oferecidos aos clientes multimilionários não investe em fundos baratos de dólar e de ouro.

Portanto, em termos práticos, mantendo-nos leais à filosofia da diversificação com proteções e uma boa dose de sorte, nossos assinantes têm conseguido obter uma experiência igual ou melhor (neste caso) à dos investidores de alto patrimônio.

Para a continuação do bull market em 2023, vamos manter a mesma diligência que nos trouxe até aqui e reforço a mensagem: cultive disciplina e otimismo em proporções iguais.

Sempre que ficar animado demais com as altas sucessivas da Bolsa, é provável que as proteções estejam se tornando mais baratas, então belisque-se e aproveite para rebalancear o portfólio de fundos com dólar e ouro.

Assim, quando o silêncio que precede o esporro terminar, e o inverno finalmente chegar, você estará protegido de qualquer friaca.

Um abraço,

Bruno Mérola.

O que você está lendo é [Bruno Mérola: neste Natal, invista em um bom aquecedor].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments