Bitcoin e ouro: risco vs. resiliência no século XXI (Parte 2)

(Imagem: Money Times)

✅E✅ste artigo faz parte de uma nova série de análises quantitativas sobre a resiliência do 💥️bitcoin vs. 💥️ouro como ativo de refúgio dos efeitos em cascata no sistema financeiro.

✅Nesta segunda parte, consideramos um novo e emergente paradigma de valor, já que confiamos no dinheiro como uma reserva de valor que continua a se desgastar.

Parte 2: um paradigma de mudança de valor

Em vez do dinheiro reverter a um padrão lastreado, está se tornando globalizado e é improvável que haverá o retorno de um “padrão-ouro”. Em vez disso, o paradigma de valor está mudando para a digitalização de valor.

As margens de custo da produção monetária são amplas para os bancos centrais há décadas, já que a tesouraria diluiu o conteúdo do metal (prata e níquel) em moedas e até alterou o padrão do dinheiro impresso.

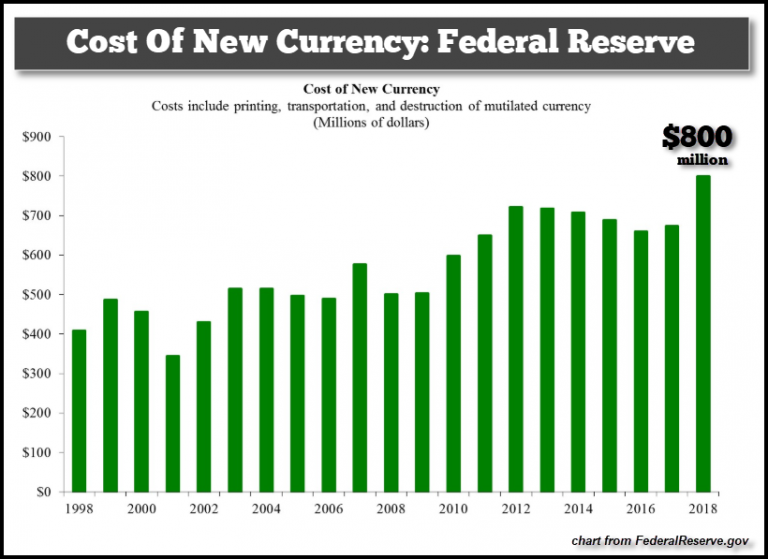

Em 2018, a 💥️Fed imprimiu US$ 243 milhões para um custo de US$ 800 milhões, ou 3% do valor nominal.

Ouro é retido por todos os bancos centrais como uma forma de dinheiro-base não soberano, já que é a unidade de liquidação globalmente aceita.

Custo de novas moedas: Federal Reserve, que incluem impressão, transporte e destruição de moedas (em milhões de dólares).

Quando fiduciárias forem completamente digitalizadas e bancos centrais emitirem suas próprias 💥️criptomoedas, o custo e o conforto da produção monetária vão ser afetados novamente.

Isso poderia permitir ainda maiores gastos fiscais, conforme apoiado por defensores do Alívio Quantitativo (QE) e da Teoria Monetária Moderna (MMT).

A monetização da dívida de governo, conforme propõe a MMT, seria completamente mais plausível e até mesmo lógica com uma moeda digital de banco central (CBDC) já que o governo teria dados em tempo real de toda a atividade econômica.

O conceito de valor está passando por uma mudança de paradigma conforme o surgimento de uma nova geração nativa do mundo de valor digital como a demografia global dominante: millennials e a geração Z.

Esses nativos digitais cresceram com 💥️internet, on-line banking, cartões de créditos, “Magic: The Gathering” e outros jogos, além de criptomoedas.

Como consequência, essa nova geração de consumidores entendem o valor mais como um conceito abstrato, e não como algo que deva ser físico ou guardado.

Essa geração irá modelar o futuro monetário e, talvez, definir a próxima moeda de reserva. No início do século XX, uma narrativa global surgiu: em vez de ter moedas fixadas ao ouro como uma moeda de reserva (o padrão-ouro), deveriam ser lastreadas tanto em ouro como em prata.

A premissa é de que uma fixação em ouro impulsionou o crescimento econômico, pois países não poderiam expandir o fornecimento monetário além do valor do dinheiro que guardavam e, assim, o lastreamento teve que ser abandonado, principalmente em tempos de guerra.

Um combo de ouro e prata poderia ser mais flexível e permitir mais expansão monetária.

Taxas zero e as negativas têm o efeito de diminuir a confiança em vez de impulsioná-la (Imagem: Unsplash/@sharonmccutcheon)

A confiança no dinheiro físico e nas instituições financeiras está sumindo

O dinheiro é uma nota promissória que podemos usar como uma variável para a confiança em um sistema.

Se as taxas de juros são o preço do dinheiro (pelo qual você está disposto a emprestá-lo), então as taxas zero e as negativas têm o efeito de diminuir a confiança em vez de impulsioná-la.

Usando a narrativa de “dinheiro alternativo” do ouro, seu preço pode ser visto como um rompimento da confiança no dinheiro tradicional.

O preço do ouro (XAU/USD), em azul, contra o desempenho de expectativas de inflação (RINF) ou valores mobiliários protegidos pela inflação na tesouraria dos EUA (TIPS), em laranja, mostram uma grande divergência desde o fim de 2018. Durante anos, o preço do ouro e as expectativas de inflação foram rastreadas em conjunto.

Apesar de sua reputação como fornecedora de proteção contra a inflação, desde a Grande Depressão, o rendimento anual do ouro foi de 3% após a inflação, em comparação a 8% da 💥️Dow Jones.

A narrativa do ouro como um ativo de refúgio contra a turbulência do mercado é duradoura no “folclore de investimento”, desde antes da Idade Média, quando o ouro era usado em negociações em vez de dinheiro físico emitido pelos reis, que eram propensos a serem mortos e falharem nas notas.

Atualmente, apesar da narrativa de fortes economias, o aumento de preço do ouro não reflete na proteção da inflação, mas sim em sinais de uma diminuição na confiança no dinheiro, na política e na economia.

Nos primeiros seis meses do ano, bancos centrais compraram 💥️US$ 15,7 bilhões, em uma tentativa de “diversificação” do dólar, sinal da falta de confiança entre bancos centrais, assim como o faturamento das moedas de ouro aumentou durante épocas de guerra e desconfiança em monarquias.

“Bimetalismo” se refere ao sistema monetário baseado em ouro e prata (Imagem: Pixabay/nuzree)

Bimetalismo para o século XXI: bitcoin e ouro?

O conceito de “bimetalismo” surgiu na década de 1890, que precisava de um sistema monetário baseado em ouro e prata em vez de apenas no padrão-ouro que perdurou por séculos.

Esse termo se propagou principalmente após a depressão de 1893, como um ligamento a um ativo físico e escasso limitado à quantidade de fornecimento de dinheiro e crédito necessárias para tirar as economias do vermelho.

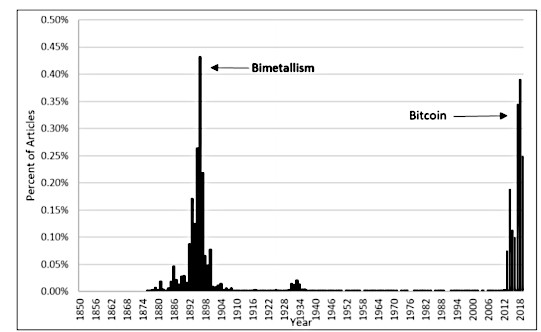

Um aumento parecido de interesse surgiu com termos pesquisados sobre bitcoin, desde 2012, direcionado pela especulação de preço, mas também por outras narrativas, incluindo pedidos por um sistema financeiro e monetário novo e autônomo, soberania financeira, anarcocapitalismo, dinheiro livre de dívidas e “ouro digital”.

Quanto mais tempo o bitcoin existir, mais forte se torna o efeito Lindy. Nesse momento, as narrativas vão continuar a evoluir.

Em termos de modelos pandêmicos, a história do bitcoin já se tornou viral. De acordo com o estudo do professor Robert Shiller sobre 💥️narrativas econômicas, a 💥️pesquisa de termos sobre bitcoin atingiram um ponto insustentável ao bimetalismo no século XIX.

Porcentagem de artigos sobre “bimetalismo” e “bitcoin” (Fonte: Prof. Robert Shiller)

Assim como o pedido por bimetalismo surgiu durante o fim do século XIX e início do século XX, um período de muitas guerras na 💥️Europa e nos 💥️EUA, alguns dos “macrodirecionadores” para bitcoin foram as turbulentas notícias geopolíticas, como 💥️Brexit, manchetes sobre guerras, etc.

O que é mais impressionante é que, no universo de apenas uma década, bitcoin saiu das conversas on-line criptografadas e obscuras para estarem em manchetes junto com a Fed, taxas e juros e pedido por um novo sistema monetário global não baseado em dívidas.

A rede cresceu em valor de zero a centenas de bilhões de dólares no mesmo período de tempo.

Narrativas se espalham assim como uma epidemia de vírus. Será que o interesse em bitcoin e as tensões sistêmicas irão atingir novas altas para impulsionar o bitcoin como um ativo de refúgio para o século XXI?

Bolhas de investimento passivo, governança cruzada de ativos e altas correlações entre mercados atingem um ponto crítico que causa uma mudança abrupta de estado para um novo equilíbrio no sistema (Imagem: Pixabay/TheDigitalArtist)

Preparando-se para uma mudança no regime

É importante levar em consideração as “mudanças de regime” de uma perspectiva de sistema, conforme a criação de bolhas de investimento passivo, governança cruzada de ativos e altas correlações entre mercados atingem um ponto crítico que causa uma mudança abrupta de estado para um novo equilíbrio no sistema.

Muitos possíveis pontos críticos estão surgindo no sistema financeiro global. O fato é que, atualmente, a bolha de dívida soberana global (assim como custos climáticos) é composta de US$ 14 milhões de títulos de rendimento negativo representam território inexplorado.

Em vez de ser apenas “ouro digital”, talvez o bitcoin tenha se tornando o sistema de informações e de dados mais resiliente e valioso do mundo.

Todo ano, a rede Bitcoin cresce em termos de resiliência. Constantemente, o bitcoin está sob ataque e se adapta às novas ameaças, com atualizações ao código-base, tornando-o cada vez menos propenso a ataques.

Existem diversas características em seu design descentralizado que o prepara para um abalo sistêmico. Essa é a tendência oposta ao sistema financeiro como um todo.

O que você está lendo é [Bitcoin e ouro: risco vs. resiliência no século XXI (Parte 2)].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments