André Franco: uma mudança de paradigma ou uma crise como as anteriores?

Confira o que nosso colunista tem a dizer sobre o atual cenário mundial (Imagem: Freepik/mindandi)

Esta é a pergunta que mais tem dominado meus pensamentos: estamos diante de uma mudança de paradigma e o mundo vai mudar completamente até 2023 ou é uma crise como qualquer outra mais recente?

Para responder a essa pergunta, recorri ao texto de 💥️Ray Dalio, do dia 💥️17 de julho do ano passado. Ele explicou que, aproximadamente a cada 10 anos, testemunhamos uma 💥️mudança de paradigma que altera a forma como vivemos.

“Nos meus 50 anos de investidor global, observei que há períodos relativamente longos (cerca de 10 anos) em que os mercados e as relações de mercado operam de uma certa maneira (que chamo de ‘paradigmas’) […].”

Assim começa o texto de Dalio no qual, ao final, ele explicitamente sugere o 💥️ouro como um ativo para diversificar, reduzir risco e melhorar retornos de um portfólio.

Por ser alocador em um fundo bilionário, Dalio tem que antecipar essas mudanças de paradigmas e investir em tendências que tenham a capacidade de absorver bilhões em investimentos e, ainda assim, gerar retornos acima da média.

Ninguém esperava que o coronavírus resultasse em uma crise que fosse abalar todos os mercados globais (Imagem: Freepik)

Mesmo com uma boa antecipação de que estávamos próximos de uma mudança de paradigma, ele não entendeu que o 💥️coronavírus seria o gatilho para uma mudança mais drástica.

E sim, a essa altura, acredito que estamos vivendo uma mudança de paradigma. O mundo inteiro está preocupado com o avanço de um vírus ainda sem cura, sem vacina e que está obrigando bancos centrais a imprimirem dinheiro de forma desenfreada.

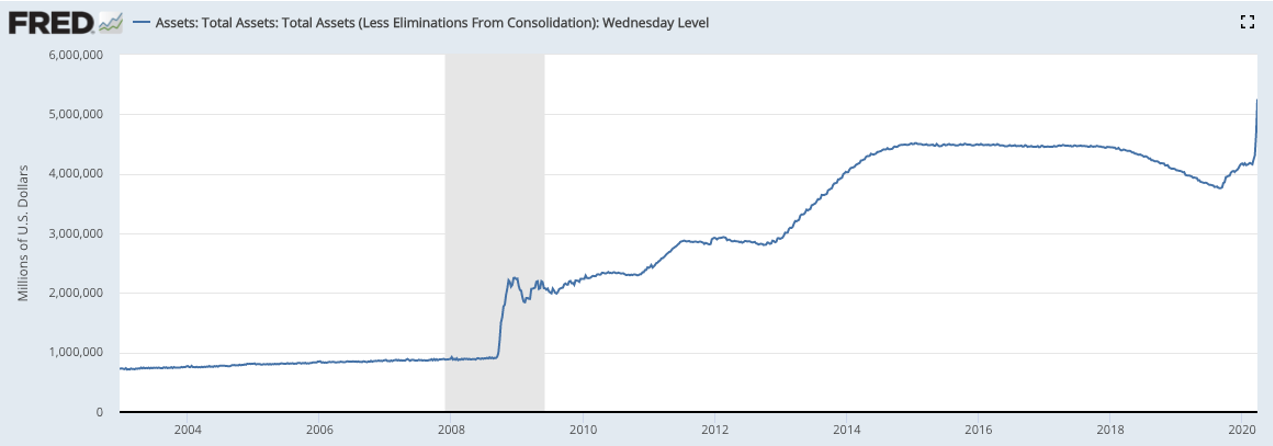

O 💥️Fed (Banco Central americano) já declarou que irá fazer o que for preciso para salvar a economia, mas não estabeleceu limites de impressão de dinheiro para atingir seu objetivo. O total de ativos no balanço do Fed está crescendo de forma vertiginosa e já marca US$ 5,2 trilhões.

(Imagem: 💥️Federal Reserve Economic Data)

Muito provavelmente, esse número vai ser maior dentro de algumas semanas; os efeitos de segunda ordem desse ato de desespero ainda são desconhecidos e não projetáveis.

O mundo nunca esteve diante de uma crise global como essa, que exigisse a impressão de dinheiro coordenado entre bancos centrais e, basicamente, sem limites.

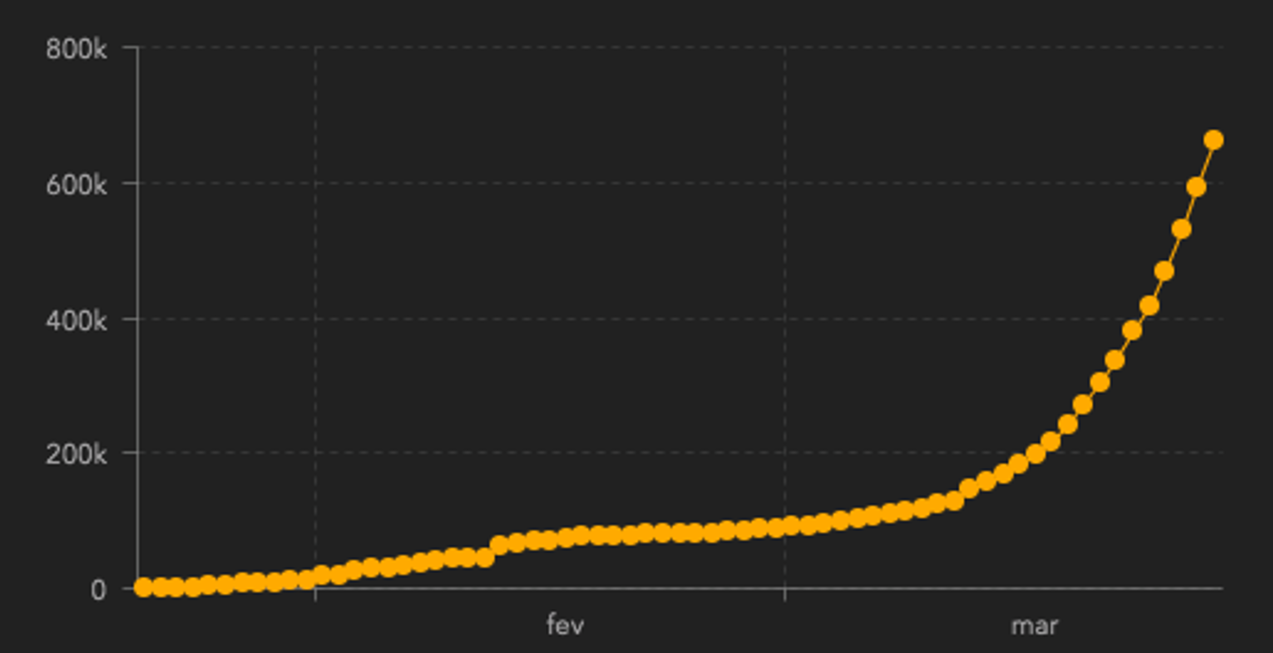

O aumento nos números de casos em todo o planeta, de forma exponencial, aliado à recessão econômica certa, cria uma sensação de impotência, que nos coloca em uma posição majoritariamente de espectador.

(Imagem: Coronavirus Resource Center)

A quantidade de moeda fiduciária no mundo, a grosso modo, vai dobrar. Os mesmos esteroides que foram usados para inflar o mercado de ações até o início dessa crise agora vão ser usados em doses maiores.

Nesses momentos de mudanças globais, recorrer à História pode ser a melhor forma de tentar traçar possíveis cenários de como o mundo irá emergir.

A primeira imagem que me vem a cabeça é a Roma Antiga e sua impressão de dinheiro, que resultou em um período de estagnação econômica conhecida como Idade Média.

Roma importou, dos gregos, a ideia de ter uma moeda e, em 300 a.C, cunhou a sua primeira, o ás, que era muito parecida com a moeda que haviam se inspirado. Basicamente, esse instrumento para troca valia o que pesava: cerca de 350 gramas.

O peso do ás começou a mudar 20 anos depois da sua criação: na primeira das Guerras Púnicas contra Cartago, o Estado romano teve que pagar seus soldados e comprar equipamentos em uma velocidade maior do que estava acostumado a fazer.

O período atual pode ser comparado à Roma Antiga, em que o Estado decidiu imprimir sua moeda ás, o que gerou alta inflação por conta da impressão desenfreada (Imagem: Freepik/derich)

Por isso, a moeda teve de ser produzida a toque de caixa e isso fez com que seu tamanho fosse reduzido em cinco vezes para conseguir se adaptar à nova realidade de “impressão”.

Essa atitude foi extremamente necessária para Roma vencer a guerra. O problema veio depois, pois a alquimia de criar dinheiro do nada fez com que os romanos continuassem sua expansão monetária depois da guerra.

A vontade de criar um império cada vez maior fez com que o Estado continuasse gastando e, assim, gerando inflação.

Mesmo assim, foi só quando a Segunda Guerra Púnica começou que os romanos perderam o controle total da impressão do ás. Isso fez com que a população perdesse a fé no dinheiro e voltasse a negociar mercadorias utilizando coisas que tivessem valor intrínseco, como ouro, prata, sal e escravos.

Podemos estar próximos de viver algo parecido em um futuro próximo. Os estímulos trilionários na economia serão muito usados para resgatar grandes empresas, que empregam milhares de pessoas, e bancos, que são as bases do capitalismo.

Viveremos um misto de inflação nos preços e também inflação nos ativos, como ações em bolsa e participações em empresas.

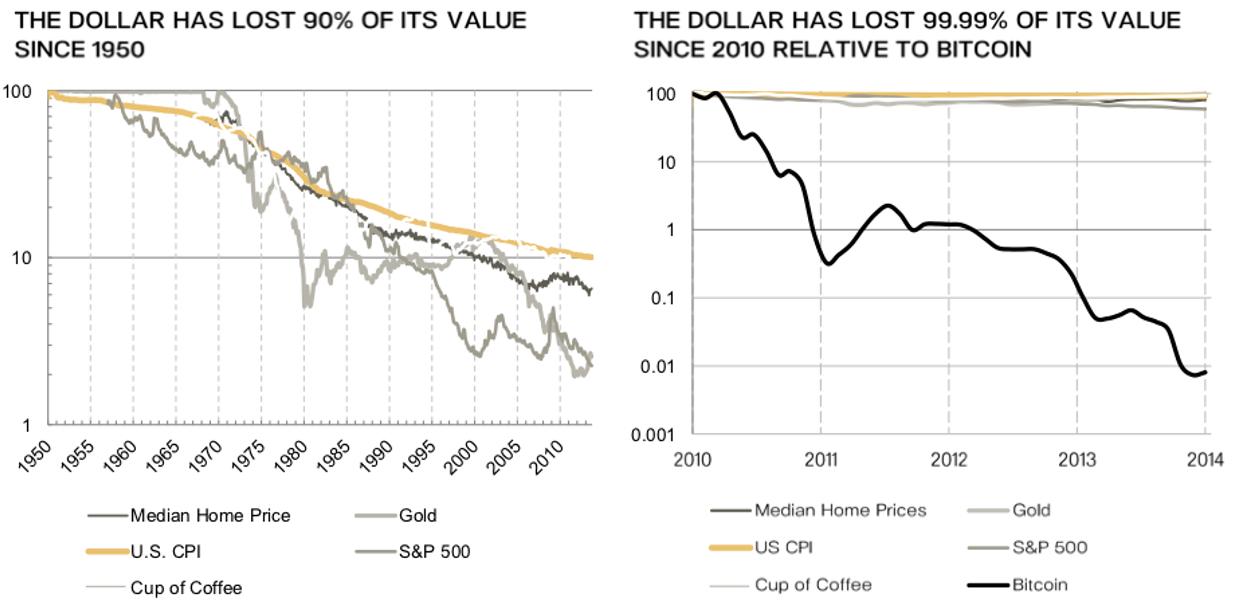

Outro modo de olhar para isso é perceber a própria desvalorização da moeda indiretamente. Não são os ativos ou as mercadorias que ficarão mais caras, mas sim a moeda fiduciária que perderá parte do seu valor — aliás, já vem perdendo.

(Imagem: Pantera Capital)

Desde 1950, o dólar perdeu 90% do seu valor e, desde 2010, perdeu 99,99% do seu valor, em comparação ao 💥️bitcoin. Esse cenário só deve piorar nos próximos seis a doze meses por conta de mais impressão de dinheiro. Por isso, não deixe o seu portfólio desprotegido, sem bitcoin e sem ouro.

E você, o que acha? Acredita que pode existir outro ativo que irá performar bem na atual crise? Se quiser, pode entrar em contato comigo pelo 💥️Instagram e me responder. Fique à vontade. Sempre estou aberto a ampliar minhas percepções.

Abraço e até a próxima.

O que você está lendo é [André Franco: uma mudança de paradigma ou uma crise como as anteriores?].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments