Como lucrar com serviços fornecidos por protocolos de renda fixa?

Mercados de renda fixa são ineficientes e estão prontos para a inovação, então as finanças descentralizadas (DeFi) estão prontas para essa rápida inovação, com eficiência, liquidez, transparência e acessibilidade para o maior mercado financeiro do mundo (Imagem: Freepik/vectorjuice)

💥️Parte 1

Mercados de taxas de juros

A capacidade de negociar rendimentos futuros com um ativo/💥️token é uma ideia poderosa.

Aumenta a quantidade de 💥️crédito e alavancagem do ecossistema, melhora a descoberta de preço, aumenta a eficiência de 💥️mercado e permite que seus participantes especulem e realizem o hedge com exposição à taxa de juros.

“Swaps de taxa de juros (IRS) no blockchain serão ótimos. A capacidade de converter taxas de flutuação em fluxos de renda fixa é muito importante dada a elevada volatilidade de rendimentos variáveis com tokens implícitos” (Imagem: Twitter/Amber Group)

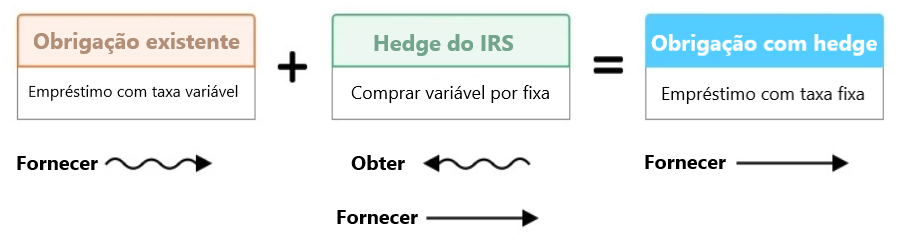

Devido à predominância de rendimentos a taxas variáveis no ecossistema DeFi, existe uma grande oportunidade para que 💥️protocolos de swaps de taxas de juros (IRS) surjam e permitam que mutuantes e fornecedores de liquidez convertam seus rendimentos variáveis e bloqueiem rendimentos fixos.

(Imagem: 💥️Delta Exchange)

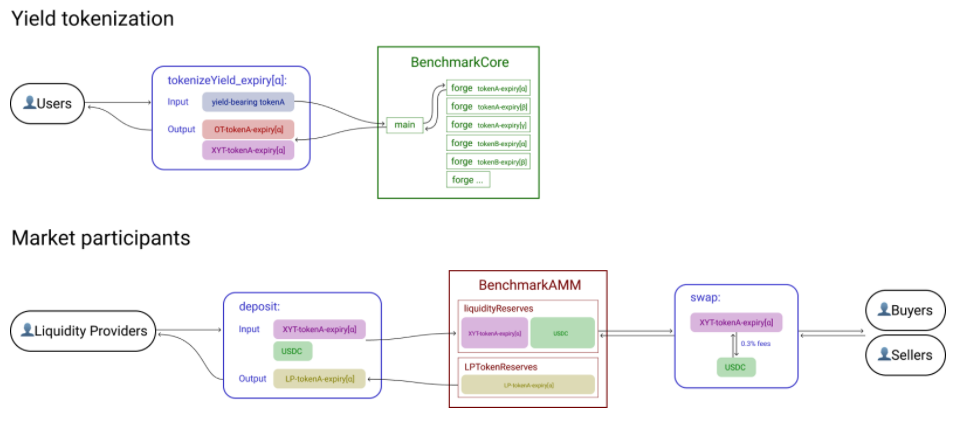

💥️Benchmark é um protocolo que permite a 💥️tokenização e negociação de rendimentos futuros. Permite que participantes retirem o rendimento de um ativo implícito e, de forma distinta, negociem esse rendimento como se fosse o de seu próprio token.

Ao fazê-lo, Benchmark permite que detentores de tais ativos vendam seus direitos ao rendimento (variável) pelo dinheiro imediato, além de bloquear uma taxa fixa por um período específico de tempo.

Compradores desses direitos adquirem os tokens de rendimento para obter exposição ao rendimento variável de uma forma eficaz, do ponto de vista de capital, sem ter que realizar o staking de garantias e se preocupar com as liquidações.

Fluxograma da tokenização de rendimentos e dos participantes de mercado do protocolo Benchmark (Imagem: 💥️Benchmark)

Além disso, Benchmark desenvolveu uma nova variante de formador automático de mercado (AMM) que contabiliza a deterioração do tempo (theta) do token de rendimento.

Já que tokens de rendimento foram criados para expirar sem valor a uma data específica, a deterioração do tempo poderia fazer com que fornecedores de liquidez bloqueassem uma perda permanente em 💥️plataformas tradicionais de AMMs.

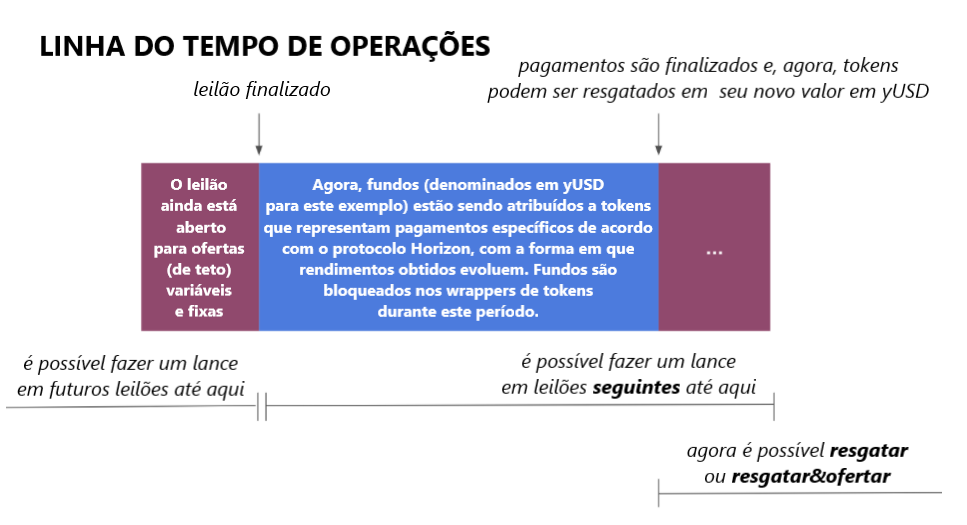

💥️Horizon possui conceitos parecidos e soluciona o problema referente à fungibilidade e liquidez limitadas de tokens de rendimento com períodos fixos, bem como a margem e os requisitos de AMM relacionados a esses tokens.

Utiliza uma 💥️abordagem teórica de jogo para formar mercados descentralizados de taxas de juros ao apresentar mercados de leilão intercalados (“Horizon Marks”) entre diversos períodos em que participantes podem competir pelo pagamento preferencial em troca de fixar seu teto máximo de rendimento em um setor justo e transparente.

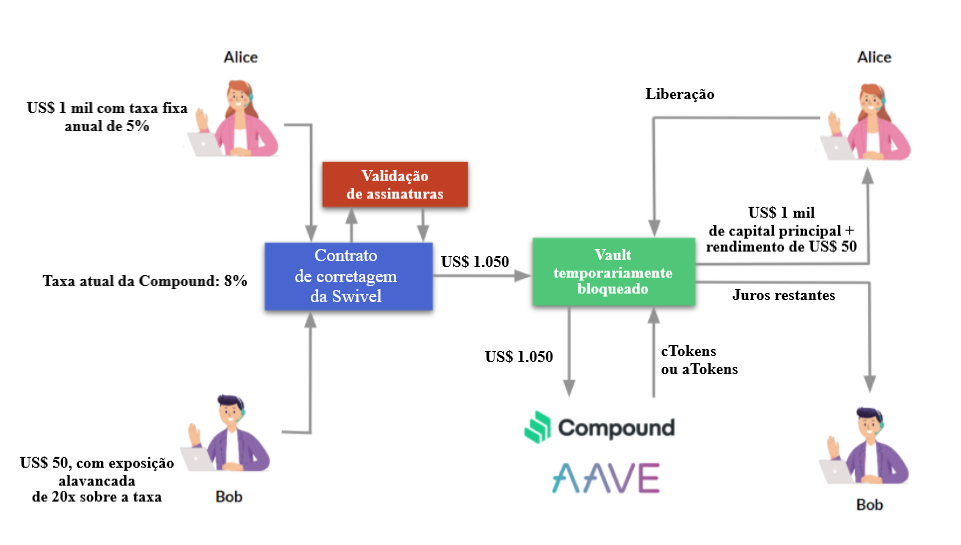

💥️Swivel Finance (anteriormente conhecido como DeFi Hedge) é um protocolo que estabelece a infraestrutura para a criação de acordos de 💥️empréstimo de taxa fixa algoritmicamente executados e swap de taxas de juros com verdadeira necessidade mínima de confiança (“trustless”).

Usuários podem criar ofertas de swap com taxas de juros fixas ou variáveis para qualquer token da 💥️Ethereum fornecido pela 💥️Compound ou 💥️Aave.

“Takers” — usuários que realizam ordens de compra ou venda — podem preencher os termos do ofertante, bloqueando tanto os fundos do taker como do “maker” — usuário que aceita ordens de compra ou venda) — até o termo do acordo chegar ao fim, em que, em certo momento, uma parte recebe de volta seu capital e sua taxa fixa, enquanto a outra recebe de volta o juro variável restante.

Ao usar o sistema de livro de ofertas de limite central (CLOB), Swivel remove a necessidade por pools de AMM e também evita “slippage” — alta diferença entre o preço estimado e o preço obtido.

Além disso, ao operar em maiores protocolos de empréstimos, como Compound e Aave, não precisa alavancar ambos os lados do mercado.

(Imagem: 💥️Swivel Finance)

Securitização e frações

O legado de 💥️Wall Street seria incompleto sem os infames contratos garantidos por hipoteca (CGH, ou MBS, do inglês “Mortgage Backed Securities”) que derrubaram a economia global em 2008.

Alavancagem, quando realizada de forma irresponsável, pode resultar em bolhas sobrevalorizadas seguidas de correções desastrosas.

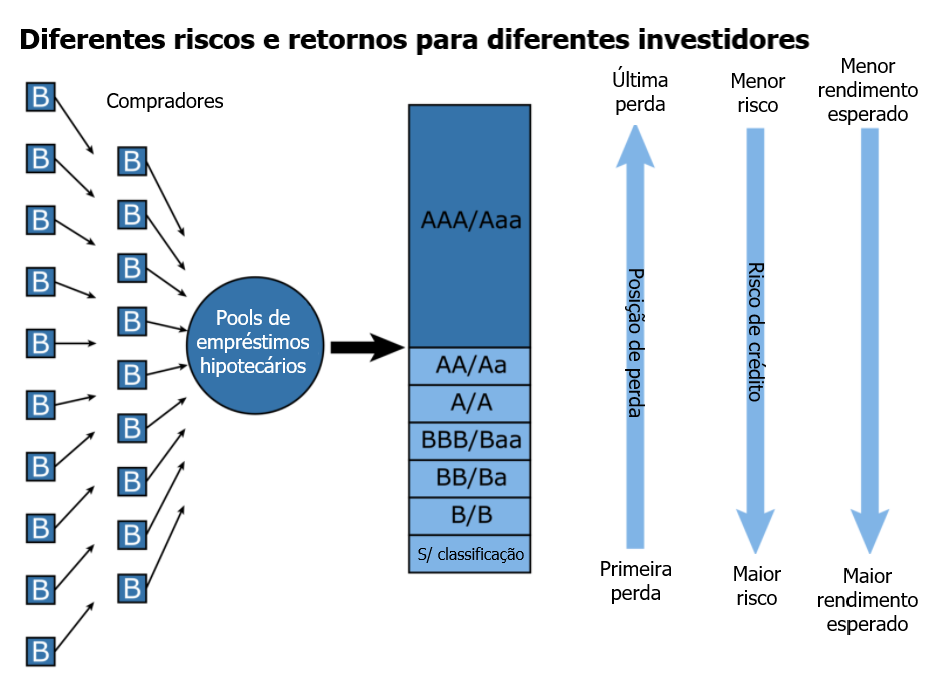

Porém, a inovação implícita por trás dos CGHs e de outros valores mobiliários de frações (ou “tranches”) é bem poderosa, pois divide o fluxo de caixa em diferentes perfis de risco, para atender à necessidade de uma gama de investidores com diferentes perfis de risco e funções de utilidade.

(Imagem: 💥️Wikipédia)

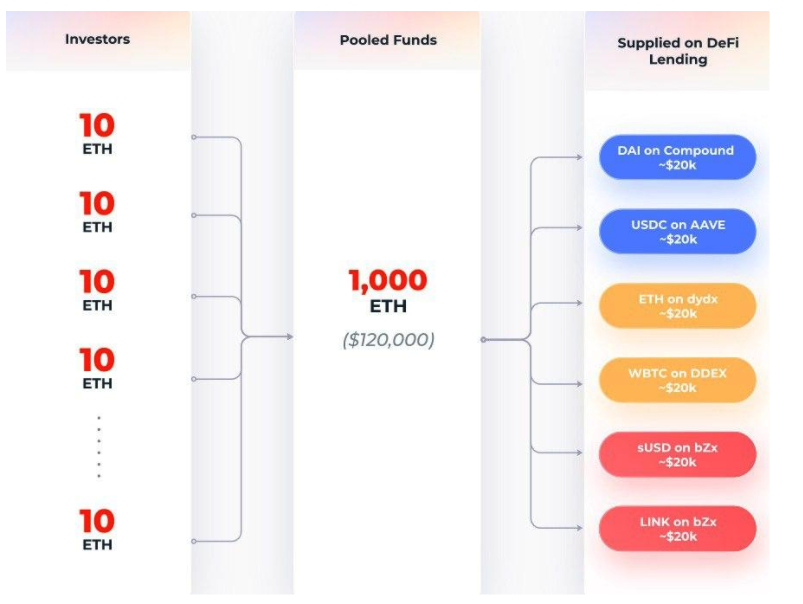

💥️BarnBridge é um protocolo de derivativos variáveis que agrega rendimento entre diferentes protocolos e os agrupa em maiores tranches de maior e menor rendimento com diferentes perfis de risco.

Os pools 💥️SMART Yield Bond (em que a sigla “SMART” pode ser entendida como Tranches Estruturadas para o Risco Ajustado de Mercado) e as garantias depositadas nos protocolos de empréstimo ou contratos de geração de rendimento, seu rendimento é integrado em diferentes tranches e tokenizado.

Então, as tranches mais novas têm rendimentos menores com perfis de risco mais seguros enquanto as tranches mais antigas têm rendimentos maiores com mais exposição a risco. Títulos SMART permitem uma precificação de livre mercado para a compra e venda de risco sobre o rendimento.

Isso permite que usuários não apenas tenham acesso a rendimentos de taxa fixa, como também rendimento de pools de inúmeros protocolos pelo ecossistema, criando mais eficiência ao espalhar o risco e 💥️aliviando a curva de rendimento da indústria.

Fluxograma da aplicação de ETH nos fundos agrupados e fornecidos ao mercado de empréstimos DeFi (Imagem: Barnbridge)

💥️Saffron é outro protocolo que tokeniza a governança de ativos no blockchain, dando aos fornecedores de liquidez acesso a maior flexibilidade e exposição dinâmica ao selecionar risco customizado e perfis de retorno por meio do uso das tranches de pools do Saffron.

Saffron tokeniza separadamente o fluxo de lucro futuro e o valor líquido presente de capital principal utilizado em cada tranche.

Lucros, com base nas posses tokenizadas, são distribuídos adequadamente entre todas as tranches por meio de cascatas de pagamento (ou “payback waterfalls”, método em que o capital obtido pelo fundo é alocado entre os participantes).

A aplicação inicial da cascata alavanca duas tranches principais: uma tranche “A” de rendimento melhorado e uma tranche “AA” de risco mitigado supersênior.

A liquidez acrescentada, quando removida, é utilizada para pagar o capital inicial de detentores da tranche AA antes de pagar o capital principal e os juros da tranche A de rendimento melhorado.

Em troca desse retorno melhorado, participantes da tranche A devem realizar o staking dos tokens nativo do Saffron (SFI) para mitigar falhas na plataforma utilizada (como Compound, Aave ou Compound).

O protocolo Saffron, nesse contexto, atua como um serviço depositário para a transferência de risco entre participantes da tranche A e participantes da tranche AA.

Ao todo, existe um grande potencial de melhorar a expansão de crédito no mercado DeFi.

A migração de derivativos de rendimento e baseados em rendimento, de sistemas financeiros centralizados e menos eficientes para sistemas financeiros descentralizados e mais eficientes, pode ser 💥️uma das maiores movimentações de riqueza na história da humanidade.

Será interessante ver como protocolos entre os mercados de empréstimo de renda fixa, de taxa de juros e de rendimentos com tranches se movem para fornecer ao mercado a mais alta qualidade de crédito e acesso eficiente à alavancagem sobre a curva de risco.

O que você está lendo é [Como lucrar com serviços fornecidos por protocolos de renda fixa?].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments