Laís Costa: Entre balizas

✅“Considerando as balizas de hoje, continuamos vendo oportunidades em ativos indexados à inflação e ao CDI, e a aproximação do pico dos juros nominais também aumenta a atratividade dos títulos prefixados.”

Seguramente você já ouviu alguma história sobre exames de carteira de habilitação para motoristas. Em geral, o ponto em comum entre essas histórias é a baliza, o grande gargalo da prova.

Como todos sabem, esse exame consiste em entrar com o carro, de marcha a ré, em uma vaga simulada, que é o espaço entre dois marcadores chamados de baliza.

Por uma metonímia, o ato de estacionar o carro entre duas balizas passou a ser chamado de “prova de baliza”.

Por definição, baliza é um marco ou qualquer objeto que determina um limite, uma referência para algo maior, mais importante do que aquele objeto em si. Em teoria, o motorista deveria ser capaz de se posicionar perfeitamente ao observar as balizas pelo espelho.

Analogamente, as taxas de juros são o grande balizador dos mercados.

São os juros longos que determinam as taxas de empréstimo exercidas na economia real.

A partir deles se desdobram diversos modelos matemáticos que determinam o valuation das empresas, as taxas de financiamento imobiliário, etc.

Por isso, quando ocorrem grandes movimentações nas taxas de juros, os preços dos mais diversos ativos de mercado variam também.

De maneira simplista, é como se os agentes de mercado estivessem constantemente em uma prova do Detran tentando enquadrar o portfólio de acordo com as referências vistas.

Se o regulador muda a baliza de posição, um novo enquadramento se faz necessário.

Iniciamos a semana de decisões de 20 bancos centrais com destaque para a da autoridade monetária americana, marcada para amanhã, e a do Banco Central Europeu (BCE), na quinta.

Por aqui, na semana passada o Banco Central anunciou o aumento de 1,5 ponto percentual na Selic, para 9,25% ao ano. No comunicado, o BC reconheceu uma deterioração dos indicadores de atividade, mas deu ênfase às expectativas de inflação, que sofreram sucessivas revisões altistas no decorrer do ano. A ata da reunião divulgada hoje de manhã confirmou essa leitura.

Apesar de esperada, a decisão teve impactos relevantes.

Os juros de curto prazo subiram, acompanhando as novas expectativas para a taxa Selic, enquanto a cauda da curva (juros longos) caiu, sinalizando uma redução das expectativas de inflação lá na frente.

Na prática, o mercado precifica outro aumento de 1,5 ponto percentual na Selic em janeiro (como descrito no último comunicado do Banco Central), uma desaceleração do ritmo de aumento na reunião de março e um topo por volta de 12% em junho de 2022.

Contudo, ainda está precificada uma inflação acima de 5% para os próximos anos, o que significa a perda da meta de inflação.

Não temos a pretensão de fazer projeções de indicadores macroeconômicos ou cravar os próximos passos do BC, mas a hipótese de que este não cumprirá mais o seu mandato de inflação indefinidamente é, no mínimo, bastante disruptiva para a credibilidade das instituições brasileiras.

Considerando as balizas de hoje, continuamos vendo oportunidades em ativos indexados à inflação e ao CDI, e a aproximação do pico dos juros nominais também aumenta a atratividade dos títulos prefixados.

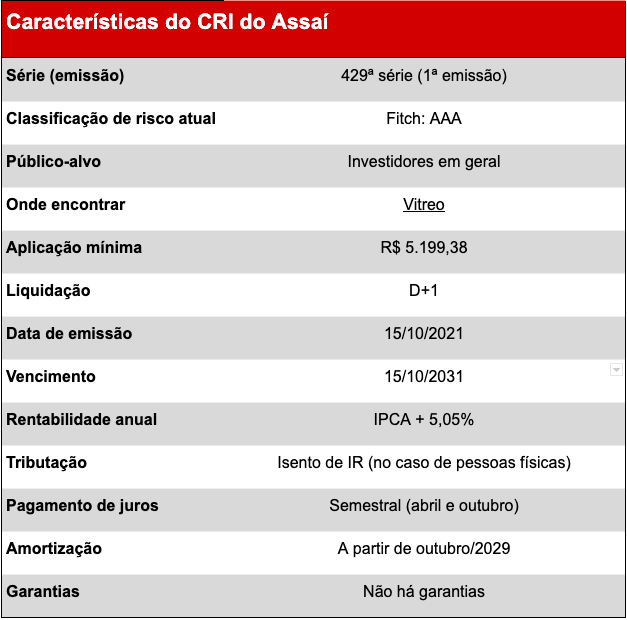

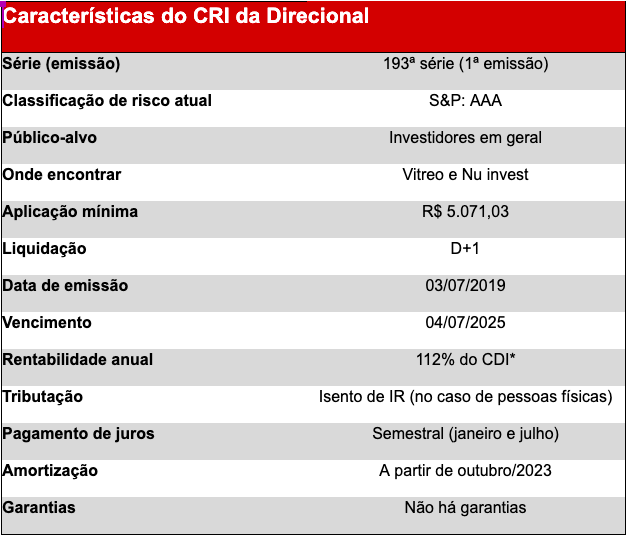

Por isso, no nosso cardápio de hoje selecionamos as seguintes oportunidades CRI do Assaí e CRI da Direcional.

*Maior taxa no momento da publicação.

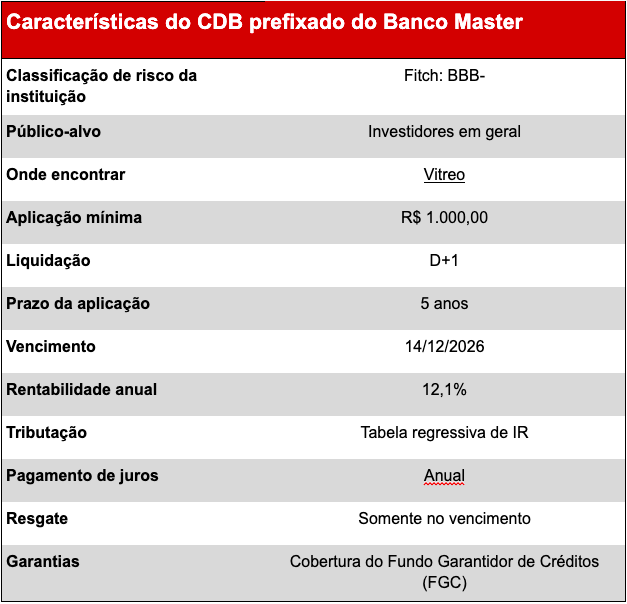

Por fim, uma pimentinha no cardápio: o CDB do Banco Master. A instituição financeira mudou seu nome em julho deste ano, mas vem passando por mudanças estruturais desde 2017 com a entrada de novos acionistas. A melhora no modelo de negócio, governança e índices de lucratividade e Basileia da instituição rendeu uma nota BBB- com perspectiva estável na avaliação da agência de crédito Fitch Ratings.

O CDB conta com a proteção do Fundo Garantidor de Créditos (FGC), que garante 💥️investimentos de até R$ 250 mil por emissor e por CPF.

Um abraço,

Laís e Diego.

O que você está lendo é [Laís Costa: Entre balizas].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments