Como Harvard enlouqueceu com aposta de US$ 270 milhões no Brasil

Os documentos, muitos em português, oferecem uma janela para um fracasso que contribuiu para o desempenho sem brilho do maior fundo de dotação de universidades do mundo (Imagem: Victor J. Blue/Bloomberg)

Colin Butterfield estava frenético. O executivo do fundo de dotações da 💥️Universidade Harvard queria realizar o prejuízo de um desastroso investimento de US$ 270 milhões em terras agrícolas brasileiras. Mas a universidade não encontrava compradores para as terras e estava queimando milhões de dólares.

“O que me apavora é que o nosso dinheiro está acabando”, disse Butterfield em teleconferência de novembro de 2017, referindo-se ao projeto, não à faculdade. “Não temos mais dinheiro.”

O medo de Harvard se manifesta em 2.000 páginas de registros judiciais brasileiros, incluindo a transcrição da teleconferência. O conteúdo, analisado pela Bloomberg, faz parte de uma ação movida pelo ex-executivo-chefe do projeto, que alega que Harvard e seu parceiro no Brasil devem R$ 33 milhões a ele em direitos trabalhistas e bônus.

Os documentos, muitos em português, oferecem uma janela para um fracasso que contribuiu para o desempenho sem brilho do maior fundo de dotação de universidades do mundo. Parte do motivo: a aposta frustrada de Harvard nos investimentos mais exóticos da agricultura em países em desenvolvimento.

Auditores reduziram o valor do projeto agrícola do Brasil para US$ 115 milhões, de US$ 326 milhões, depois que o fundo de dotações da universidade decidiu sair do empreendimento em 2017, de acordo com o processo. Mesmo para Harvard, cujo fundo de dotações tem US$ 39 bilhões, é uma quantia importante, igual ao que a escola da Ivy League gasta anualmente em ajuda financeira de graduação.

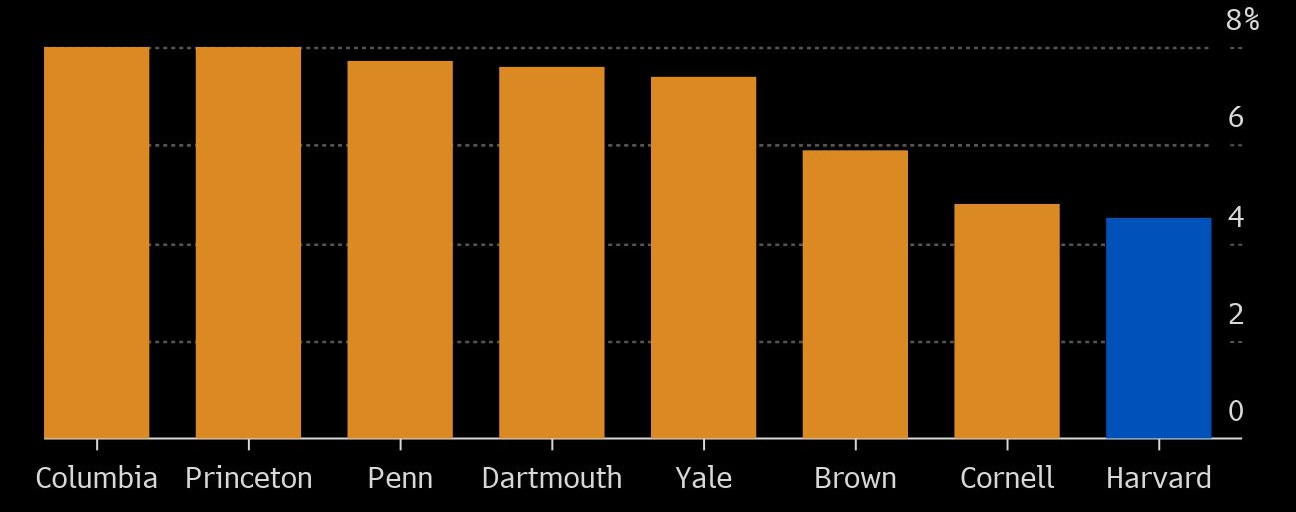

💥️Harvard ocupa o último lugar entre as universidades em retorno anual médio

Fonte: Universidades/ Bloomberg & Nota: Retorno em 10 anos até 30 de junho de 2018

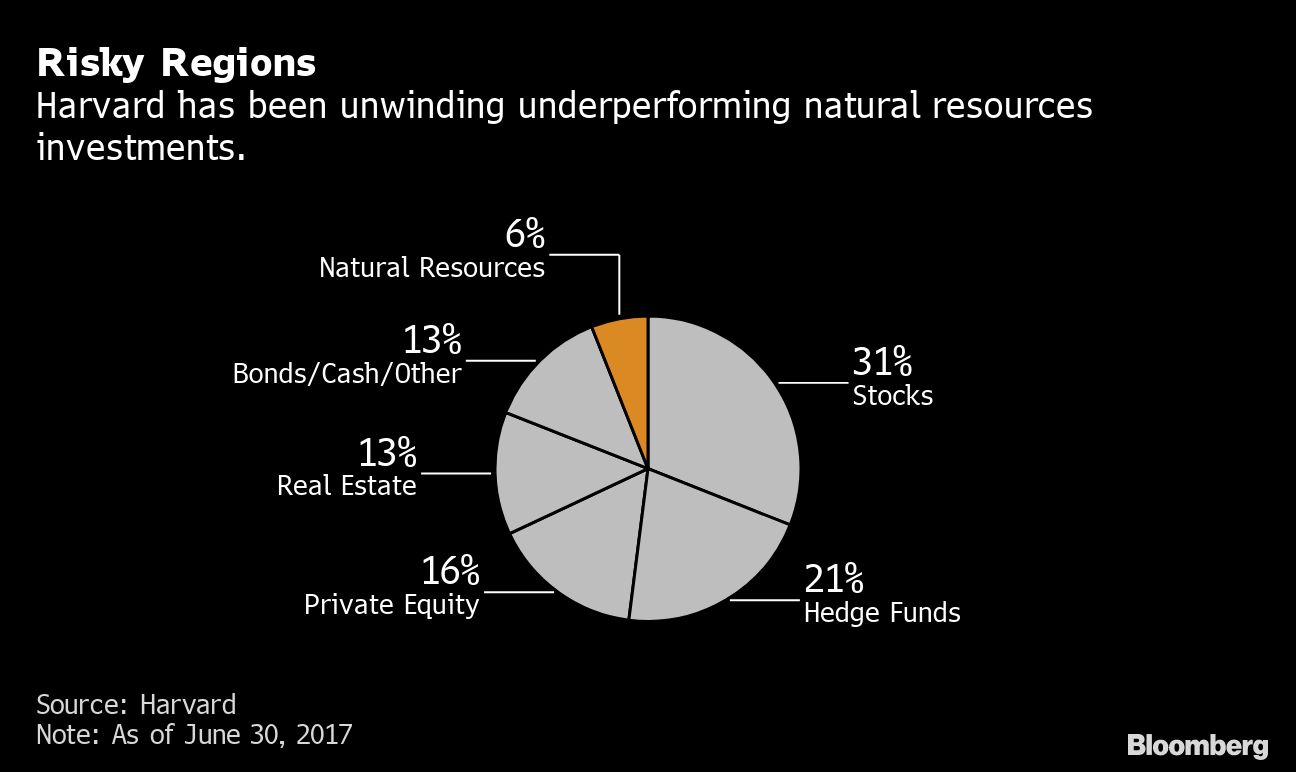

O fracasso do investimento em terras agrícolas no Brasil ressalta os riscos da abordagem de Harvard, incomum entre as dotações mais ricas. Quando esses tipos de investimentos azedam, fundos de dotações não podem simplesmente colocar uma ordem de venda e seguir em frente. “Parece não ter havido estratégia de saída”, disse Devlin Kuyek, pesquisador do grupo de ativistas ambientais GRAIN que revisou os documentos.

Sob o chefe de dotações de Harvard, N.P. “Narv” Narvekar, contratado no final de 2016, a universidade tentou vender muitas de suas reservas de recursos naturais como parte de seus esforços para reverter os resultados do fundo. Na década encerrada em junho de 2018, o retorno médio anual de 4,5% de Harvard ficou em último lugar entre as escolas da Ivy League.

Narvekar substituiu a equipe executiva de dotação em Boston e afastou cerca de 100 funcionários. Reduziu sua mesa de operações e criou equipes de gestores de portfólio, além de terceirizar a gestão de quase todo seu capital.A universidade não quis falar sobre o projeto no Brasil, citando uma política de não comentar investimentos específicos. “Desde a chegada no final de 2016, nossa equipe de recursos naturais fez um grande progresso no reposicionamento plurianual do portfólio herdado & identificando ativos desafiadores para vender ou liquidar e melhorando o gerenciamento de outros”, disse Patrick McKiernan, porta-voz para o fundo de dotações de Harvard, em comunicado.

Harvard começou a aumentar suas reservas internacionais de recursos naturais por volta da crise financeira global de 2008. O braço de dotações da universidade, Harvard Management Co., comprou participações de controle em florestas de teca da América Latina, uma fazenda de algodão na Austrália, plantações de eucalipto no Uruguai e ativos florestais na Romênia.

A universidade viu essas apostas como uma maneira de diversificar os riscos de ações e títulos convencionais e obter melhores retornos. Mas, em 2017, Harvard viu o valor de seus investimentos em recursos naturais encolher em mais de um quarto, passando de US$ 4 bilhões para US$ 2,9 bilhões.

O projeto no Brasil, peça central da ação judicial, nasceu na empobrecida região nordeste do país. A universidade forneceu quase todo o capital para o desenvolvimento agrícola; a empresa brasileira de private equity Gordian BioEnergy o administrou, estabelecendo uma empresa chamada Terracal Alimentos e Bioenergia, de acordo com pessoas familiarizadas com o assunto.

A Gordian planejava gastar cerca de R$ 6 bilhões em empreendimentos agrícolas, segundo os registros judiciais. O primeiro transformaria milhares de hectares ao redor da remota cidade de Guadalupe, no rio Parnaíba, usando modernas tecnologias de irrigação. Processaria cana-de-açúcar para produção de açúcar e etanol, cultivaria tomates para fazer pasta de tomate e produziria eletricidade a partir dos resíduos.

Na época, o Brasil estava em expansão, mas, desde então, entrou em uma crise econômica. No final de 2015, o setor de dotações da universidade ficou cético, cancelando os planos de investir outros US$ 350 milhões após um compromisso inicial de US$ 270 milhões, mostram os documentos.

Em maio, Ricardo Moura, ex-presidente da Terracal, processou Harvard e Gordian em um tribunal estadual do trabalho no Rio de Janeiro, dizendo que estes lhe devem o equivalente a R$ 33 milhões, ou US$ 8 milhões, em direitos trabalhistas e bônus.

É uma das, pelo menos, três disputas legais que Harvard enfrenta por causa de investimentos no Brasil. As outras duas envolvem alegações de que outras terras cultivadas por Harvard têm títulos fraudulentos, algo que o setor de dotação contestou. As fazendas estão no Cerrado, em uma região conhecida como a nova fronteira agrícola brasileira.

Funcionários da Gordian BioEnergy, com sede no Rio, não retornaram ligações e e-mails em busca de comentários. A Gordian foi fundada e é dirigida por Diomedes Christodoulou, que no início de sua carreira ajudou a liderar a expansão da Enron Corp. na América do Sul antes do colapso da empresa de energia em 2001.

Nem Harvard nem Gordian apresentaram uma resposta formal ao processo trabalhista de maio, de acordo com registros do tribunal. Em julho, o juiz do caso determinou que os documentos dos imóveis em questão contenham anotações sobre possíveis passivos futuros envolvendo a ação de Moura, a fim de deixar possíveis compradores cientes do episódio.

A solução da confusão causada pelo investimento agrícola no Brasil foi deixada ao encargo de Butterfield, 46 anos, contratado em 2016 como diretor-gerente de supervisão do portfólio de recursos naturais de Harvard. Antes de ingressar em Harvard, ele foi CEO da Radar SA, um investidor agrícola sediado no Brasil, apoiado pela gigante do fundo de aposentadoria TIAA.

O processo captura a tensão que se desenrola em 2017. Harvard pressionou a Gordian a vender partes de terras agrícolas aos poucos, mas a empresa de private equity queria encontrar um novo investidor para manter o projeto vivo.

A Gordian contratou cinco corretores que contataram quase 70 compradores em potencial da terra, de fundos de pensão na Suécia a administradores de recursos em Cingapura e fundações de primeira linha em Nova York. Eles mostraram pouco interesse, de acordo com o processo. A TIAA disse que não achou atraente a localização das terras, de acordo com um relatório interno.

Os registros arquivados no tribunal mostram a crescente exasperação de Butterfield. Ele disse a Christodoulou, da Gordian, que não haveria “cavaleiro branco” que aparecesse para salvar o projeto e implorou para que ele se concentrasse em vender o que pudesse das terras.

“Todo mundo sabe sobre esse projeto e ninguém mostrou interesse”, disse na teleconferência de 2017.

Butterfield estava preocupado com os custos excedentes. Isso incluía um pagamento, no valor de cerca de R$ 300 mil, a uma mulher que teria sido demitida durante a gravidez. A empresa estava caminhando para ficar sem dinheiro em meados de 2018, de acordo com um e-mail de dezembro de 2017.

“Eu tenho 99% desse projeto”, disse Butterfield na teleconferência. “Não sei o que vou fazer. Então, eu realmente estou perdendo o sono com isso.”

O que você está lendo é [Como Harvard enlouqueceu com aposta de US$ 270 milhões no Brasil].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments