Usuários e especuladores como métrica de valor a longo prazo

Usuários viram especuladores ou vice-versa? (Imagem: Pixabay)

Com a evolução de metodologias de valoração para 💥️blockchain, a métrica do usuário versus especulador surgiu como uma medida importante da saúde fundamental de uma rede.

Em uma 💥️publicação, Tony Sheng, escritor sobre fintechs, descreve a importância de projetos de blockchain que convertam especuladores em usuários por conta do ciclo positivo de feedback de preço que isso cria.

A teoria é guiada pelos conceitos de falibilidade e reflexividade criados pelo investidor 💥️George Soros.

O princípio da falibilidade é que “a visão de um participante em relação ao mundo é sempre parcial e distorcida” e leva à reflexividade, “que essas visões distorcidas podem influenciar a situação à qual eles se relacionam porque visões falsas levam a ações inapropriadas”.

Não é difícil encontrar a evidência da legitimidade do mundo real dessas teorias nos mercados de 💥️cripto.

Durante a “corrida dos touros” no fim de 2017/início de 2017, a entrada de legiões de compradores curiosos nos mercados de cripto levou a percepções distorcidas sobre a qualidade dos elementos no ecossistema de blockchain.

Como consequência, os projetos de 💥️ICO (oferta inicial de moeda) eram capazes de levantar dezenas de milhões e outros, como 💥️EOS e 💥️Tezos, conseguiam bilhões.

Pensando na 💥️Ethereum, a primeira rede em que contratos inteligentes de financiamento de ICO em ERC-20 foram construídos. Seu blockchain teve um grande crescimento de endereços ativos, volumes e preços de transação durante a “corrida dos touros”.

Assim como a utilidade da rede como um facilitador de ICOs via contratos inteligentes, seu 💥️token nativo, ETH, e o bitcoin (💥️BTC), o padrão de referência do mercado, eram usados como 💥️projetos de criptoativos de liquidez “on-ramp” (negociação direta entre 💥️criptomoedas e fiduciárias) durante esse período.

É provável que a falibilidade tenha influenciado os detentores de ether a ver as ICOs da época com maus olhos, internalizando uma forte confiança na capacidade desses empreendimentos se tornarem divisores de água da indústria por conta de um desejo enviesado de tirar a utilidade de seus tokens investidos.

Reflexividade é o que levou os defensores da Ethereum a investirem demais nesses projetos, uma ação que pode ser considerada “inapropriada” devido aos problemas nas propostas de investimento de vários desses projetos, como brechas nos contratos inteligentes e a falta de proteção regulatória ou custodial para os fundos.

Falibilidade e reflexividade afetaram positivamente o preço do ether, já que mais dinheiro foi investido pelos especuladores, que depois usaram seus tokens para investimentos em ICOs. Confiança gerou utilidade, que gerou mais confiança, e isso foi novamente introduzido no preço do token.

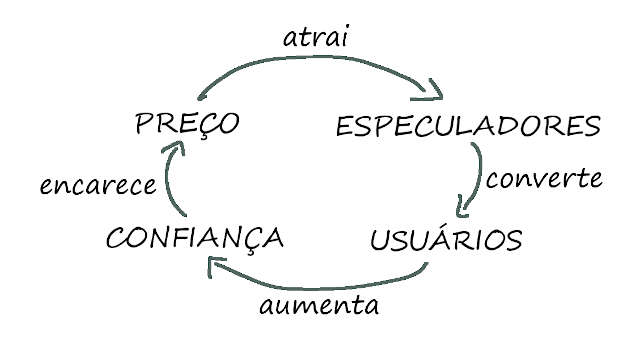

Tradução feita a partir da estrutura delineada por Tony Sheng

Tokens baseados em blockchain possuem duas subsistências: como ferramentas parecidas com valores mobiliários para investimento financeiro e negociação (que, até agora, foi o principal caso de uso para a maior parte deles) e como instrumentos para acessar operações específicas nas redes de blockchain, tornando-os ativos com “utilidade” subjacente.

A percepção geral dessa interação é que quase todos os participantes curiosos entraram nos mercados de criptoativos como especuladores, adquirindo tokens para propósitos financeiros, enquanto pouquíssimos acessaram operações específicas da rede fornecidas pelos tokens.

Quanto mais especuladores viram usuários, mais confiança é criada sobre o token subjacente, maior é o aumento de preço. Em um mercado de baixa, esse mecanismo funcionaria da forma contrária.

Tony Sheng define o ciclo de conversão de especuladores para usuários como:

1. aquisição, como atrativo do novo usuário;

2. ativação como convencimento de realizar uma ação pelo novo usuário;

3. contribuição ao fazer com que o usuário ativo contribua com a rede.

Isso fornece uma oportunidade aos projetos de blockchain de retenção de valor em seus tokens internos, baseada em sua capacidade de reter contribuidores e ativadores a longo prazo.

Eles são bem menos prováveis de vender seus investimentos por conta do seu investimento financeiro e de tempo nas plataformas, durante períodos de especulação negativa externa. Isso deve enfraquecer os efeitos da pressão de diminuição de preço e acrescentar ao impulso otimista durante a corrida positiva de preços.

A teoria é que os especuladores, curiosos pela oferta do produto, se tornem usuários ativos do blockchain com o decorrer do tempo (Imagem: Pixabay)

A capacidade dos blockchains reterem usuários

Um método possível para avaliar se um blockchain está se movimentando para além da especulação, e de fato tem ativadores e contribuidores, é o de comparar a contagem de pagamento como uma proporção da contagem total de transações para contratos inteligentes baseados em tokens.

💥️Coinmetrics mede a “contagem de pagamento” para criptoativos baseados em contratos inteligentes e plataformas como 💥️Lisk, Ethereum e 💥️Ethereum Classic como transações on-chain de tipo “transferência” ou, sem operações baseadas em contrato inteligente mais complexas, como as transações de criação de contrato, invocação (chamada ou invocação de um contrato inteligente) e destruição de contrato.

O volume real para essas operações não é levado em consideração na métrica, ou seja, nesse estágio, é difícil atingir conclusões definitivas.

Pode-se dizer que transações baseadas em contratos inteligentes sejam mais reflexivas em relação aos detentores de token na fase de ativação ou contribuição das operações em blockchain porque a participação em um contrato inteligente requer, em certa medida, alto investimento financeiro e educacional para o investimento feito na plataforma de contratos inteligentes.

O elemento de contagem de falta de pagamento do total de transações on-chain incluem a criação do token de ERC-721 do 💥️Cryptokitties ou uma aquisição de uma 💥️dapp (aplicação descentralizada) em uma plataforma como a 💥️Bancor.

Transações dentro da métrica de “contagem de pagamento” podem ser mais reflexiva por “adquirentes” que estão especulando e detendo ativos e ainda irão interagir com as capacidades do contrato inteligente de seus tokens retidos.

Os possíveis motivos entre a diferença na proporção de uma plataforma para outra nas operações de contratos inteligentes, como uma parte das transações totais nos blockchains, seja de fatores como a facilitação de desenvolvimento de dapps ou de projetos de ICOs, a vantagem de pioneiro da Ethereum como a rede que popularizou os contratos inteligentes e o pacote de ferramentas de desenvolvimento disponíveis para os usuários nas plataformas.

A estrutura de falibilidade e reflexividade poderia sugerir que a Ethereum seria a melhor protegida da pressão da queda de preços durante o mercado de baixa cripto, dada a possibilidade da pressão positiva de preços criada ao converter especuladores em usuários e gerar mais confiança no blockchain subjacente.

Em seu artigo, Tony Sheng relata suas queixas sobre o uso do preço como métrica para julgar o desempenho e a qualidade dos projetos de blockchain: “o discurso sobre o preço é amplamente direcionado pelos especuladores para causar barulho, engano e distração dos projetos e de adeptos com horizontes temporais mais longos”.

Dados de operação de contratos inteligentes sugerem que a rede da Ethereum está sendo ativamente utilizada para utilidade além da especulação, sinalizando forte valor subjacente.

No entanto, lamentavelmente, em um mercado onde há pouca compreensão de quais características fundamentais de um token são importantes, isso não se reflete no desempenho recente de preço.

O que você está lendo é [Usuários e especuladores como métrica de valor a longo prazo].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments