Há um nível seguro de criptoativos para o seu portfólio? Sim!

“Um médico do século XVI conhecido como Paracelso afirmou que o que diferencia o remédio do veneno é a dosagem”, diz o autor (Imagem: Unsplash/@kmuza)

Como é comum ao novo, 💥️criptoativos causam sentimentos ambíguos nas pessoas. Por um lado, as altas taxas de retorno observadas no passado, dificilmente vistas em outras classes de ativos, despertam desejo.

Já as oscilações de preço, também sem par em outras classes, trazem medo, que é potencializado por uma boa dosagem de desconhecimento sobre o que são esses ativos e os fatores que impactam seu valor. É o tradicional dilema dos investidores, risco ✅versus retorno, em sua versão mais extremada.

A boa notícia é que os criptoativos costumam ser muito pouco correlacionados aos demais ativos dos mercados. Consequentemente, pode-se investir nessa classe até uma determinada proporção de uma carteira sem aumentar sua volatilidade total, por conta do chamado efeito diversificação.

Em outras palavras, é factível, em alguma medida, aproveitar-se dos retornos potencialmente altos dos criptoativos sem incorrer no ônus de estar exposto a um risco além do desejado. A questão é: qual é essa medida de segurança?

Uma forma de responder a essa questão é empírica.

Podemos simular diversas carteiras, compostas por diferentes proporções de ✅benchmarks que representam as principais classes de ativos nas carteiras dos investidores locais: 💥️renda fixa (CDI e IMA-B), multimercados (IHFA) e renda variável (💥️Ibovespa).

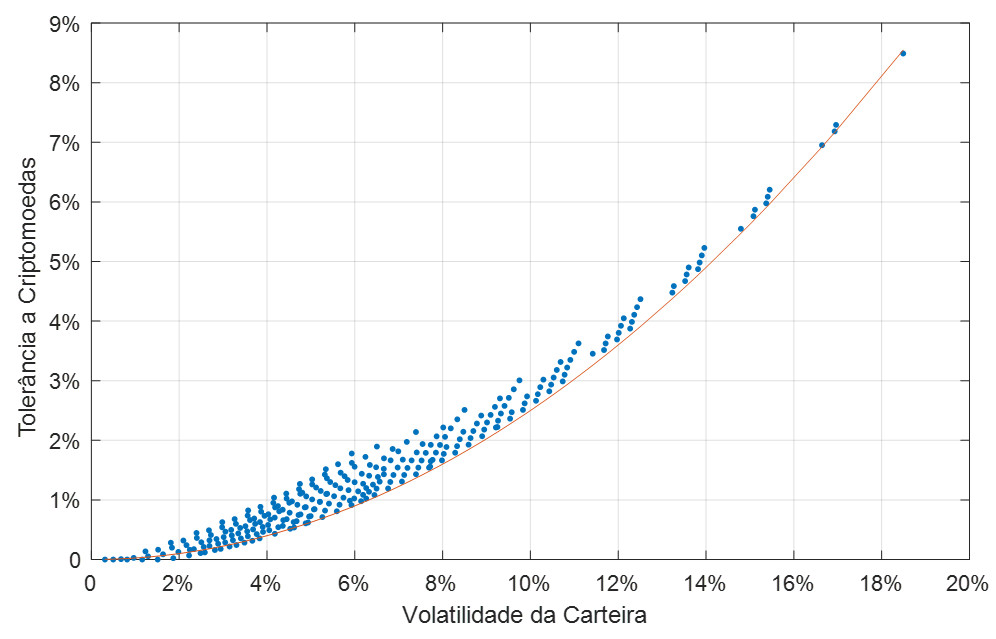

Tomando o 💥️Hashdex Digital Assets Index (💥️HDAI), publicado pela 💥️Nasdaq, como um índice representativo do mercado de criptoativos (convertido para Reais), é possível determinar diretamente o máximo percentual em cripto que não aumenta a volatilidade total de cada carteira simulada, assumindo que os outros ✅benchmarks serão diluídos de forma a manter proporções originais entre eles. O gráfico mostra os resultados obtidos.

(Imagem: autor)

Cada ponto representa uma determinada combinação dos quatro ✅benchmarks locais. No eixo horizontal, observamos a volatilidade anualizada dos retornos das carteiras nos últimos três anos.

No vertical, temos a parcela de HDAI que manteria o inalterado nível de volatilidade nesse período. É imediato perceber que existe uma relação positiva entre a volatilidade do portfólio e tolerância a criptoativos.

Há um nível seguro? Sim!

Mais do que isso, parece haver uma relação parabólica muito bem definida. Isso enseja uma segunda pergunta: haveria uma regra simples associando, de forma aproximada, a volatilidade da carteira e o nível seguro de criptoativos. A resposta é sim: esse percentual é dado pelo quadrado da volatilidade dividido por 40.

João Marco Braga da Cunha é Gestor de Portfólios na Hashdex (Imagem: Divulgação)

Ou seja, se uma carteira possui volatilidade de 10%, ela suporta até 2.5% de cripto. A linha contínua no gráfico representa essa “regra de bolso”. É importante notar que a grande maioria dos pontos está a cima da linha, o que indica que a tolerância observada nos últimos três anos teria sido ainda maior na prática.

O mais interessante dessa “regra de bolso”, porém, é que ela pode ser derivada algebricamente com base em três premissas:

💥️(i) que os retornos da carteira sejam pouco correlacionados aos do índice de cripto,

💥️(ii) que a volatilidade dos retornos do índice seja de 90% ao ano.,

e💥️ (iii) que a volatilidade dos retornos da carteira é substancialmente menor que a do índice. Quanto mais próximos de satisfazer essas premissas, mais apurada será a aproximação dada pela regra. Isso independe de quais ativos e classes de compõem a carteira ou da moeda na qual ela cotada.

Um médico do século XVI conhecido como Paracelso afirmou que o que diferencia o remédio do veneno é a dosagem. Seguir a “regra de bolso” aqui proposta é uma boa indicação de uma alocação adequada em criptoativos. Na dose certa!

✅* João Marco Braga da Cunha é Gestor de Portfólios na Hashdex.

O que você está lendo é [Há um nível seguro de criptoativos para o seu portfólio? Sim!].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments