Bruno Marchesano: o porco-espinho e o investidor solitário

Nem todo investidor é igual: o gestor, que normalmente tem algo próximo de 100% do seu dinheiro no seu fundo, não resgata quando há perdas (Imagem: Pixabay/geralt)

A epígrafe acima remete a uma metáfora do filósofo alemão Arthur Schopenhauer, que dá nome a um livro do historiador Leandro Karnal: “O Dilema do Porco-espinho”. Para Schopenhauer, somos como porcos-espinhos que anseiam por proximidade, mas, ao mesmo tempo, somos machucados por ela. Como consequência, acabamos buscando distância e isolamento, para logo nos sentirmos solitários novamente e reiniciarmos o ciclo.

Uma das questões centrais para o filósofo idealista alemão é tentar descobrir como balancear a dor da proximidade com a angústia da solidão. Karnal sugere uma possível solução dos tempos modernos: “De muitas formas, o mundo digital tem sido a resposta encontrada para equilibrar as pessoas entre a dor da solidão e a dor do contato com outras pessoas”. Online, conseguimos nos manter próximos dos outros, mas também podemos silenciá-los com um único botão. Assim, temos o poder de nos isolar quando e como quisermos e escolher com quem queremos ou não falar, independentemente da distância.

No mundo das finanças, a tomada de decisão é íntima e reflete a solidão do processo de investimento. Suponhamos que você e um amigo debatam investimentos diariamente. Vocês têm o mesmo perfil e decidem aplicar em um determinado fundo no mesmo dia. Após alguns meses de alta, o fundo cai 20% em apenas uma semana. A reação do seu amigo é imediata: desesperado, ele resgata tudo com medo de que as perdas aumentem. Você, por outro lado, já mais alinhado com uma filosofia de longo prazo, se mantém firme. Apesar de terem investido no mesmo fundo juntos, o processo de lidar com a própria consciência ocorre de forma individualizada.

Para ilustrar de modo mais palpável, simulei o que aconteceria na vida real. Selecionei um dos fundos de ações sugeridos na série Os Melhores Fundos de Investimento, considerando um investidor hipotético que investe no fundo sempre que o volume de aplicações aumenta e resgata quando o volume de resgates cresce. Para efeitos didáticos, vamos chamá-lo de “trader”, mas considere que ele seja seu amigo do parágrafo anterior.

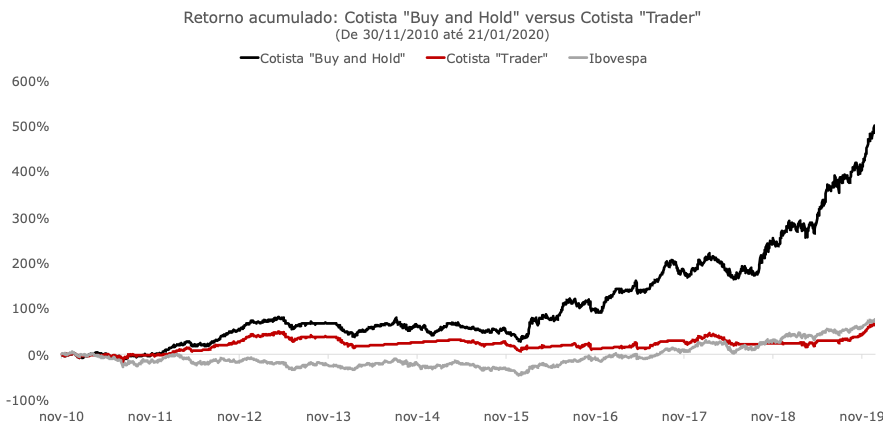

No gráfico a seguir, comparei o resultado do seu amigo “trader” com o seu, se você tivesse seguido a clássica estratégia de “buy and hold” (comprar e manter sua alocação) durante um período de pouco mais de nove anos:

Enquanto você teria um retorno de 492%, o seu amigo “trader” teria um retorno próximo a 66%, ficando abaixo do 💥️Ibovespa, que rendeu 73% no mesmo espaço de tempo.

Tudo muito lindo nesse exemplo hipotético, não é mesmo? Será que, na prática, a teoria é outra?

Um caso real e emblemático é o do fundo Magellan, do brilhante Peter Lynch, que obteve retornos na casa de 29% ao ano entre 1977 e 1990, um histórico de ganhos invejável. É uma pena que, de acordo com estudos da Fidelity, gestora responsável pelo fundo, os investidores do Magellan tiveram um resultado, na média, ainda pior do que o do exemplo anterior: eles perderam dinheiro nesse período.

Será, então, que não deveríamos confiar mais nos gestores?

Talvez devêssemos, já que estamos tão sujeitos ao viés de acreditar que os retornos recentes vão se repetir regularmente. Não é mera coincidência que, na simulação, os momentos de aplicação foram precedidos por períodos de alta e os resgates, por períodos de baixa. Como resultado, o investidor, em vez de se proteger contra as perdas, acaba se excluindo das grandes oportunidades.

Uma outra hipótese é que a falta de confiança venha da distância com o gestor, somada à falta de informação com relação ao movimento dos ativos. Não sabemos ao certo, mas fato é que ambas podem estar ligadas à solidão do investidor em fundos, em que você está sempre acompanhado de vários outros cotistas, mas solitário com suas inseguranças, dúvidas e ansiedades.

Nem todo investidor é igual. O gestor, que normalmente tem algo próximo de 100% do seu dinheiro no seu fundo, não resgata quando há perdas. Ele possui informação e conhece com profundidade suficiente seu portfólio para ter total segurança no que está investindo. Nesse caso específico, seu “eu” investidor não está sozinho, está acompanhado de seu “eu” gestor e toda sua experiência.

Investidores institucionais — grandes alocadores — também se sentem sozinhos, mas historicamente têm proximidade suficiente com o gestor para saciarem seu desejo de controle e se sentirem mais seguros nos momentos de incerteza do mercado.

O investidor pessoa física, como você e seu amigo, infelizmente não tem esse tipo de contato. Quando o fundo cai, normalmente você não sabe o motivo, não sabe se os ativos ficaram baratos demais ou se o gestor fez, de fato, alguma besteira. Daí, surge a solidão que nos preocupa, aquela que pode te transformar no seu amigo “trader” impulsivo (perdedor, no longo prazo).

As redes sociais são parte da solução e o gestor consegue estar a um clique de distância de milhares de investidores (Imagem: Pixabay/geralt)

Até pouco tempo atrás, a separação entre esses tipos de investidores era muito bem definida. Hoje, como Karnal sugere em seu livro, as redes sociais são parte da solução e o gestor consegue estar a um clique de distância de milhares de investidores, seja no Instagram, seja no Twitter (na famosa Fintwit), no Youtube, no LinkedIn ou no próprio site da gestora, via cartas.

Aqui na 💥️Empiricus, consideramos que isso está longe de ser o suficiente. Não basta uma boa rede social, existem gestores que, ainda, não dão esse tipo de abertura. Indo além, a quantidade de informação (e ruído) disponível nas redes é imensa. Sabemos que nem todo mundo tem tempo para descobrir quem seguir, que informação é útil ou não ou qual fundo é bom de fato.

Para nós, gestores precisam se destacar quando colocados contra a parede, precisam ser excepcionais. Nada menos do que isso é aceitável para cuidar do seu dinheiro. E é aí que nós entramos, destrinchando o mercado para te aproximar, informar e sugerir apenas Os Melhores Fundos de Investimento, para, assim, você não ficar tão sozinho na hora de investir.

Um abraço,

Bruno Marchesano.

O que você está lendo é [Bruno Marchesano: o porco-espinho e o investidor solitário].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments