Do ouro ao bitcoin: o que aprendemos com a crise de 2008?

O que os dois maiores ativos de risco têm em comum ou de diferente? Confira (Imagem: Unsplash/@denarium_bitcoin)

💥️Bitcoin está sendo incapaz de evitar o contágio dos mercados tradicionais desde que as liquidações por conta do coronavírus começaram.

O que aprendemos é que a governança institucional do bitcoin pode ser mais alta do que o previsto, conforme a decepcionante correlação da 💥️criptomoeda com os ativos de risco tradicionais no último mês.

Esses ativos não apenas parecem ter dado uma direção diária ao bitcoin, mas também parecem tê-lo prendido, esperando por sua próxima jogada. É só observar a correlação entre o índice S&P 500 e o bitcoin:

(Imagem: 💥️TradingView)

A correlação do bitcoin com ativos de risco fez com que muitos duvidassem de seu status de ativo de refúgio. 💥️Respondemos a essa questão anteriormente, argumentando que o bitcoin não é uma proteção contra recessão, e sim contra os sistemas monetários de fiduciárias.

Além disso, a correlação a curto prazo não é um indício de correlação ou desempenho a longo prazo. Existem lições antigas a serem aprendidas do equivalente na vida real do bitcoin: o 💥️ouro.

O ouro e a Crise Financeira Global de 2008

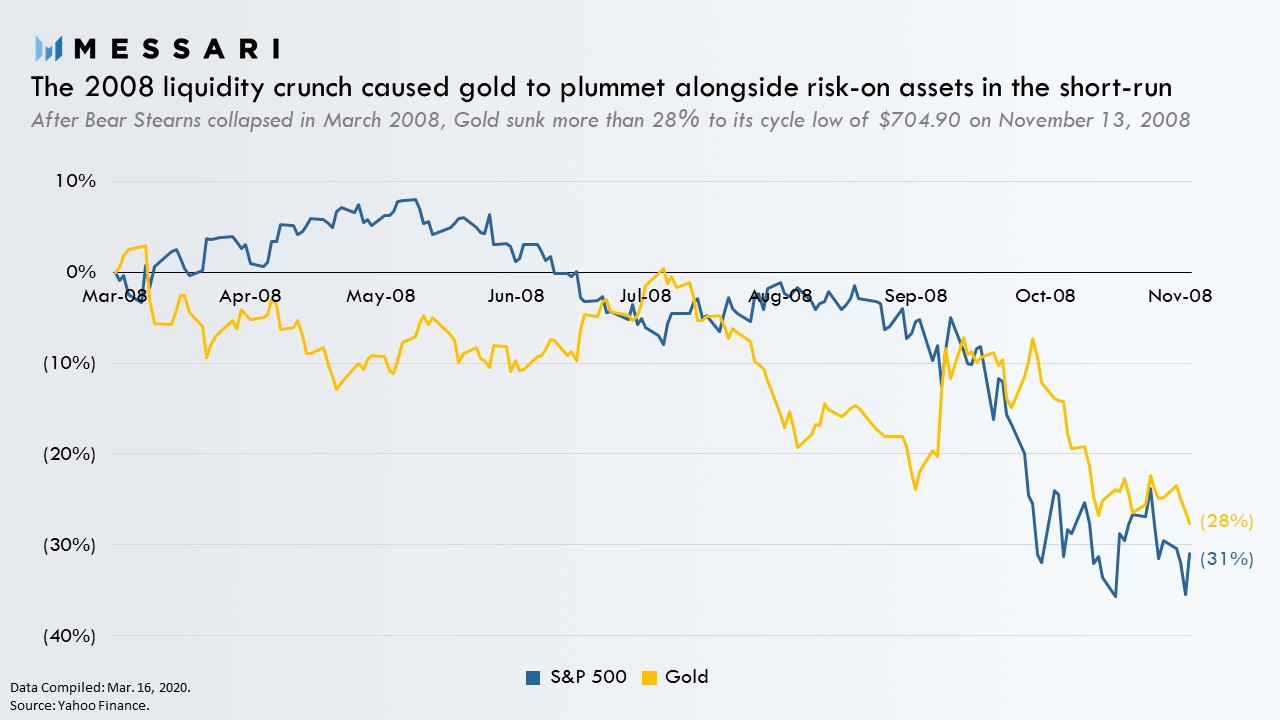

Após o banco de investimentos Bear Stearns ter 💥️entrado em colapso em março de 2008, o ouro despencou junto com o índice S&P 500, levando a queda mais brusca na diminuição de liquidez após a falência do banco Lehman Brothers no dia 15 de setembro de 2008.

Nas semanas seguintes, a queda de Lehman viu 💥️inúmeros anúncios aparentemente otimistas para o ouro, incluindo medidas monetárias extraordinárias e de estímulos fiscais. Ainda assim, o ouro continuou a ser liquidado com todo o restante.

Em uma diminuição de liquidez, todas as correlações são um para um.

A diminuição de liquidez em 2008 fez com que o ouro despencasse com outros ativos de risco a curto prazo

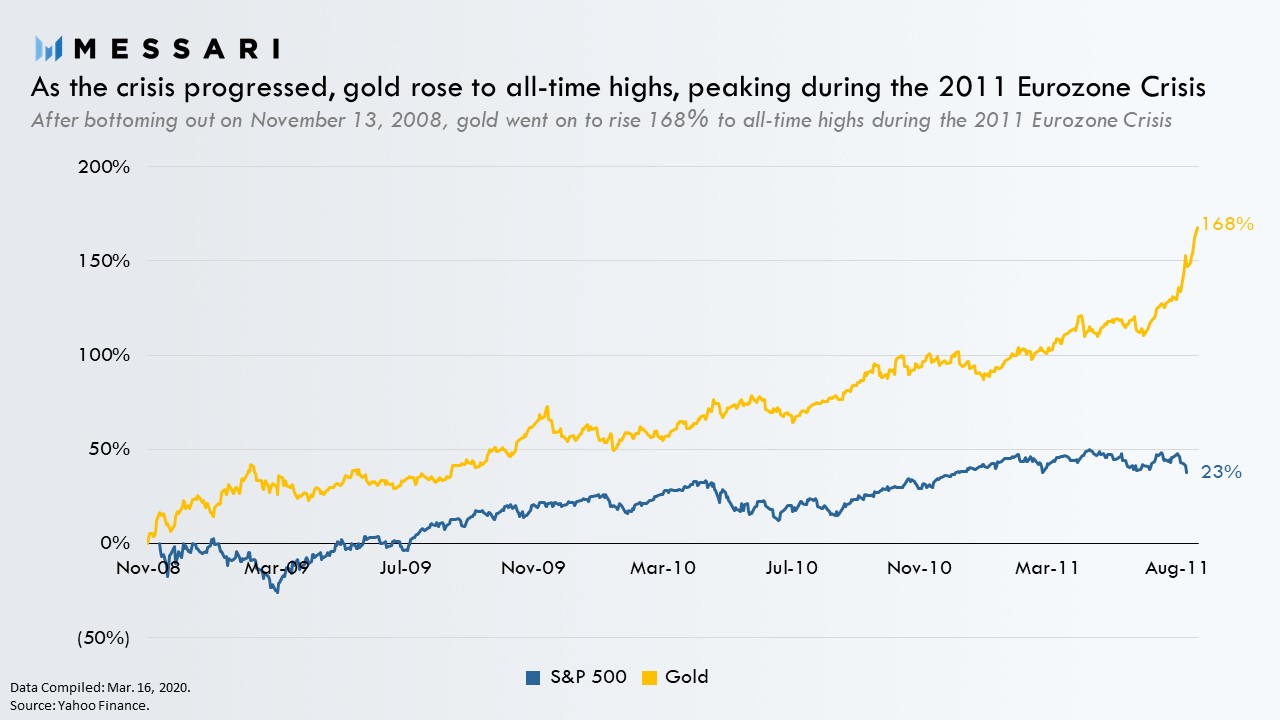

No entanto, o ouro afundou em novembro de 2008 e, quando o fez, deu início a uma incrível fase de especulação (bull run).

Após algumas das mais agressivas ações de política monetária da História, o ouro disparou 168% para sua maior alta por conta do medo da inflação. Em termos de dólares, o ouro aumentou de US$ 704,90 no dia 13 de novembro de 2008 para US$ 1.888,70 no dia 22 de agosto de 2011.

Conforme a crise progrediu, o ouro disparou para sua maior alta, tendo seu auge em 2011, durante a Crise na Zona do Euro

Lições para o bitcoin

Para dizer o mínimo, a crise de hoje é diferente da de 2008.

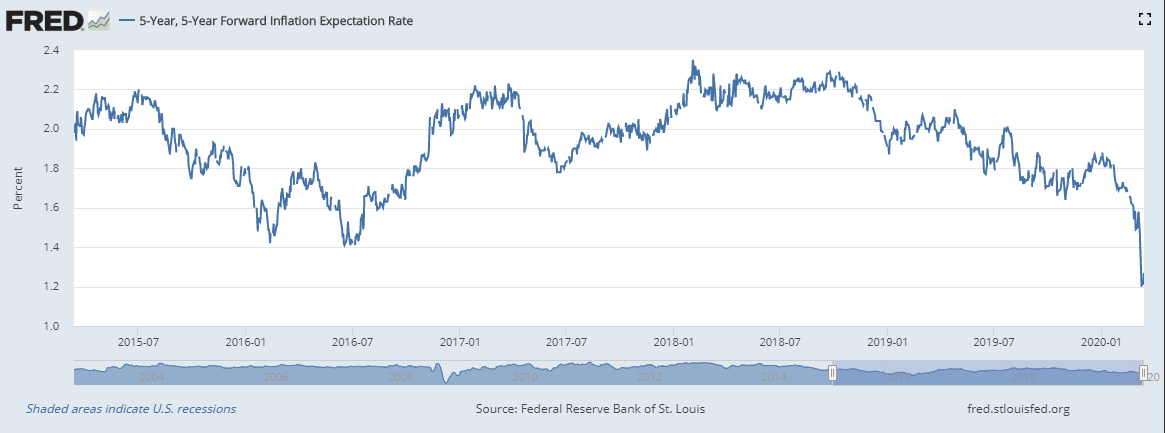

Enquanto o ouro disparou pelo receio de que o Banco Central induzisse medo sobre inflação, as expectativas de mercado de hoje por conta disso parecem ser diferentes, já que o estímulo monetário pós-crise falhou em produzir a inflação que muitos investidores temiam.

Desta vez, de fato, as expectativas de inflação estão despencando apesar das ações agressivas já tomadas por bancos centrais em todo o mundo, incluindo o início da quarta flexibilização quantitativa (QE4).

Taxa de expectativa de inflação em cinco anos (Imagem: 💥️Banco de Reserva Federal de St. Louis)

A lição não é que o bitcoin poderia fazer exatamente o que o ouro fez após a Crise Financeira Global pelos mesmos motivos.

Em vez disso, a lição aqui é que, geralmente, demora muito tempo para uma crise acontecer e que o desempenho a curto prazo não é indício do desempenho a longo prazo. O jogo só começou.

O que você está lendo é [Do ouro ao bitcoin: o que aprendemos com a crise de 2008?].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments