Aumento de posições em opções de bitcoin reverbera a incerteza pós-halving

Posições em aberto de opções de bitcoin no amplo mercado ultrapassaram US$ 1 bilhão pela primeira vez (Imagem: Unsplash/@silverhousehd)

Há tempos, opções de 💥️bitcoin sofrem com baixa liquidez mas, com a alta volatilidade desde o retrocesso em março e o 💥️halving da recompensa por bloco, opções se recuperaram. Recentemente, posições em aberto no amplo mercado ultrapassaram US$ 1 bilhão pela primeira vez.

✅💥️Dez notícias para entender o halving do Bitcoin

Diferente de futuros, opções têm um perfil de compensação assimétrico, ou seja, variações de preço do ativo subjacente não necessariamente resultam em uma variação proporcional no valor da opção.

Assim, opções podem ser usadas em uma variedade de estratégias para capitalizar o risco de queda ou lucro pela alta volatilidade, independente da ampla direção de mercado.

Se gerenciadas adequadamente, opções podem ser utilizadas para mitigar um perfil de risco bem específico e gerar lucros mais previsíveis.

O preço de uma opção é uma combinação:

& de valor intrínseco (ou “monetividade”), a diferença entre o preço de exercício e o preço à vista subjacente. Opções fora do preço (“out-of-the-money”) não possuem valor intrínseco;

& de valor extrínseco, em que existem outros fatores, como o valor temporal das opções e a liquidez implícita.

Vamos observar os Contratos Trimestrais de Bitcoin (💥️BTC) de Junho nas corretoras 💥️Deribit e 💥️OKEx durante o mês de abril.

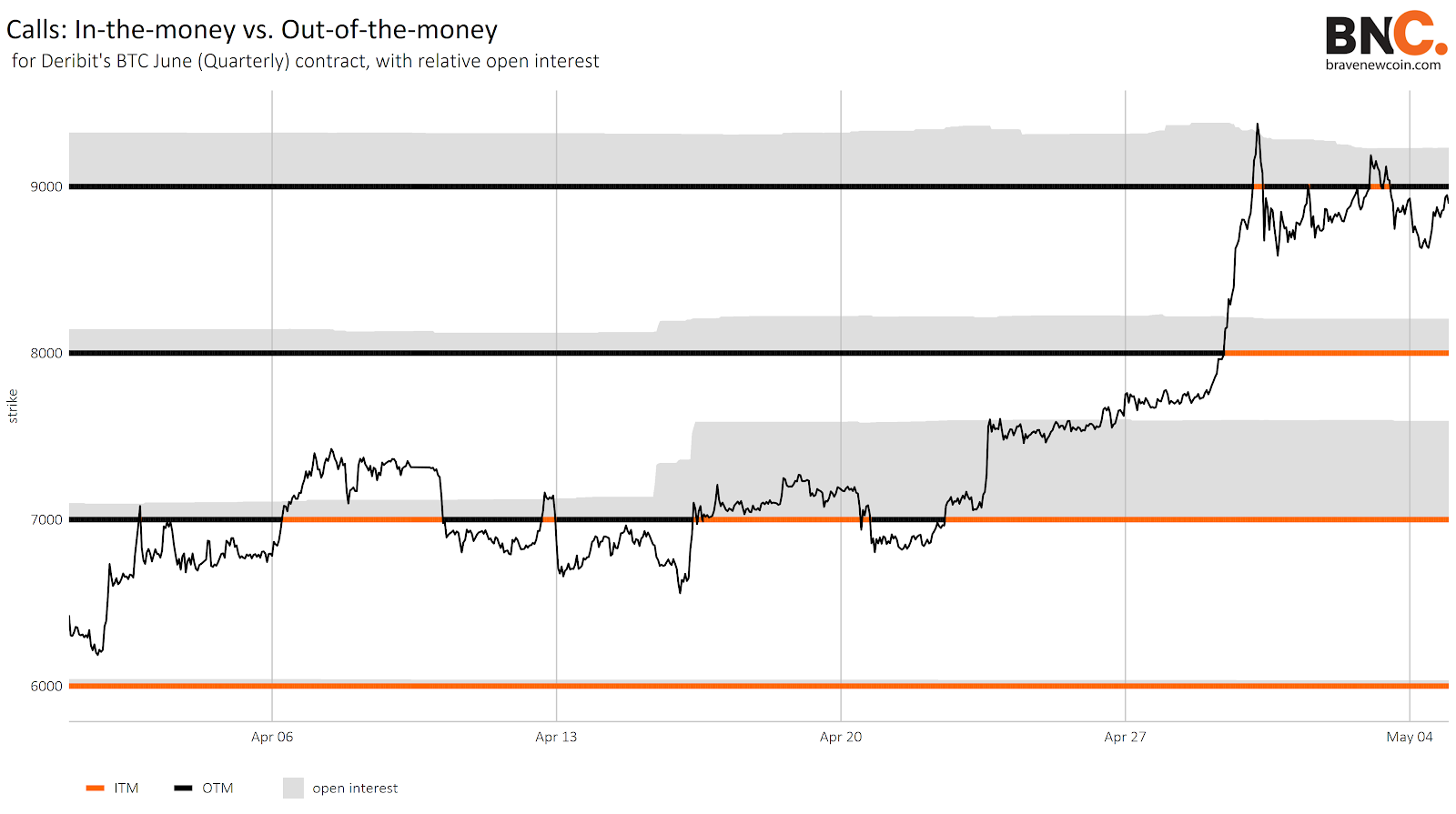

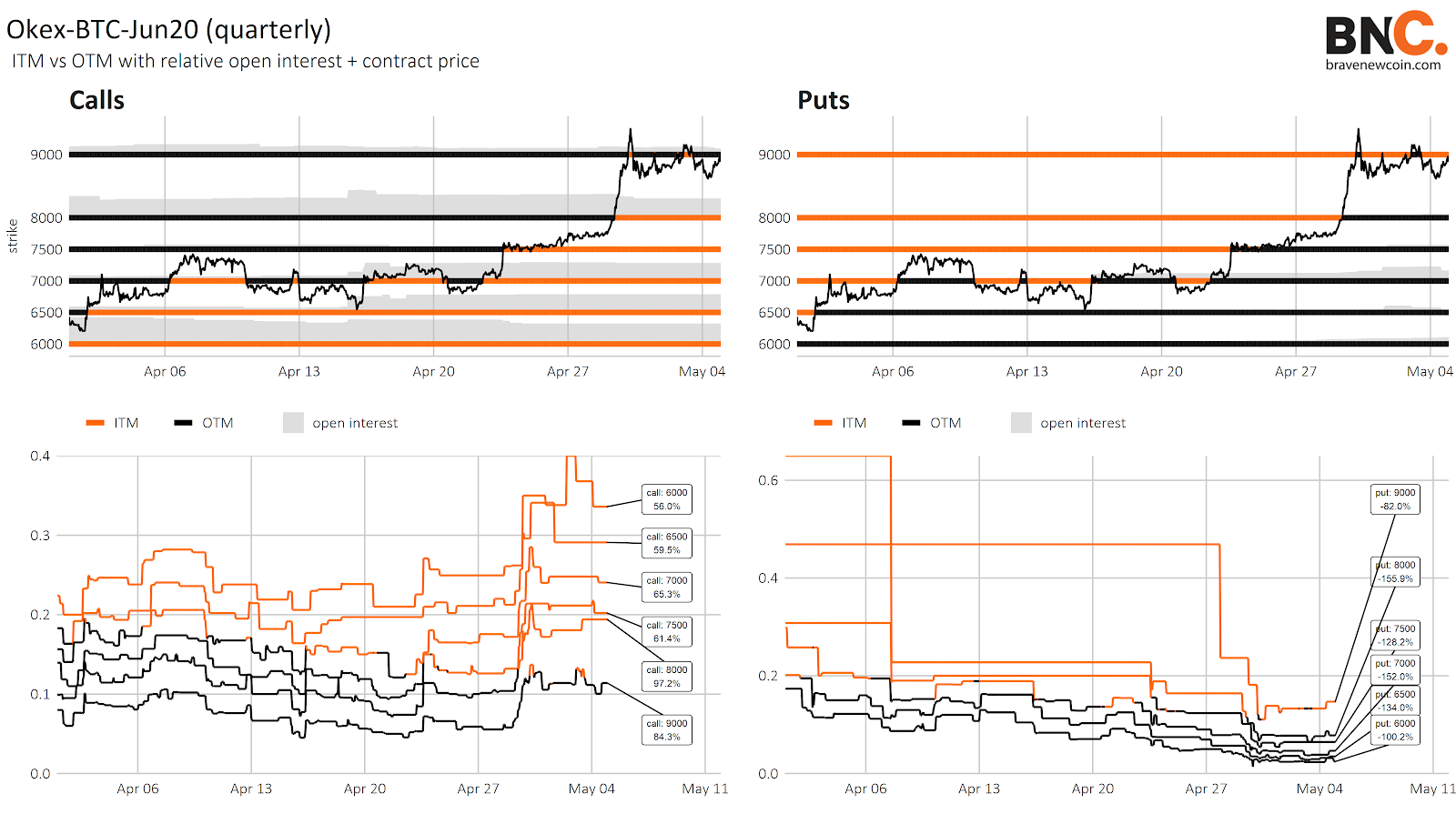

Compras: dentro do preço (in-the-money) vs. fora do preço (out-of-the-money) para o contrato (trimestral) de junho de bitcoin na Deribit, com relativas posições em aberto (Imagem: Brave New Coin)

& O preço do bitcoin e os preços de exercício se aproximam das opções de compra em dinheiro do vencimento Trimestral de Junho de Bitcoin da Deribit.

& A monetividade é representada por cores: a linha laranja é dentro do preço (ITM, ou “in-the-money”), em que o preço de exercício está abaixo do preço subjacente; e a linha preta é fora do preço (OTM, ou “out-of-the-money”), em que o preço de exercício está acima do preço subjacente.

& A área cinza reflete as relativas posições em aberto desse preço de exercício.

& O preço de cada uma dessas opções de compra próximas ao dinheiro (“near-the-money calls”) durante o mesmo período é mostrado abaixo:

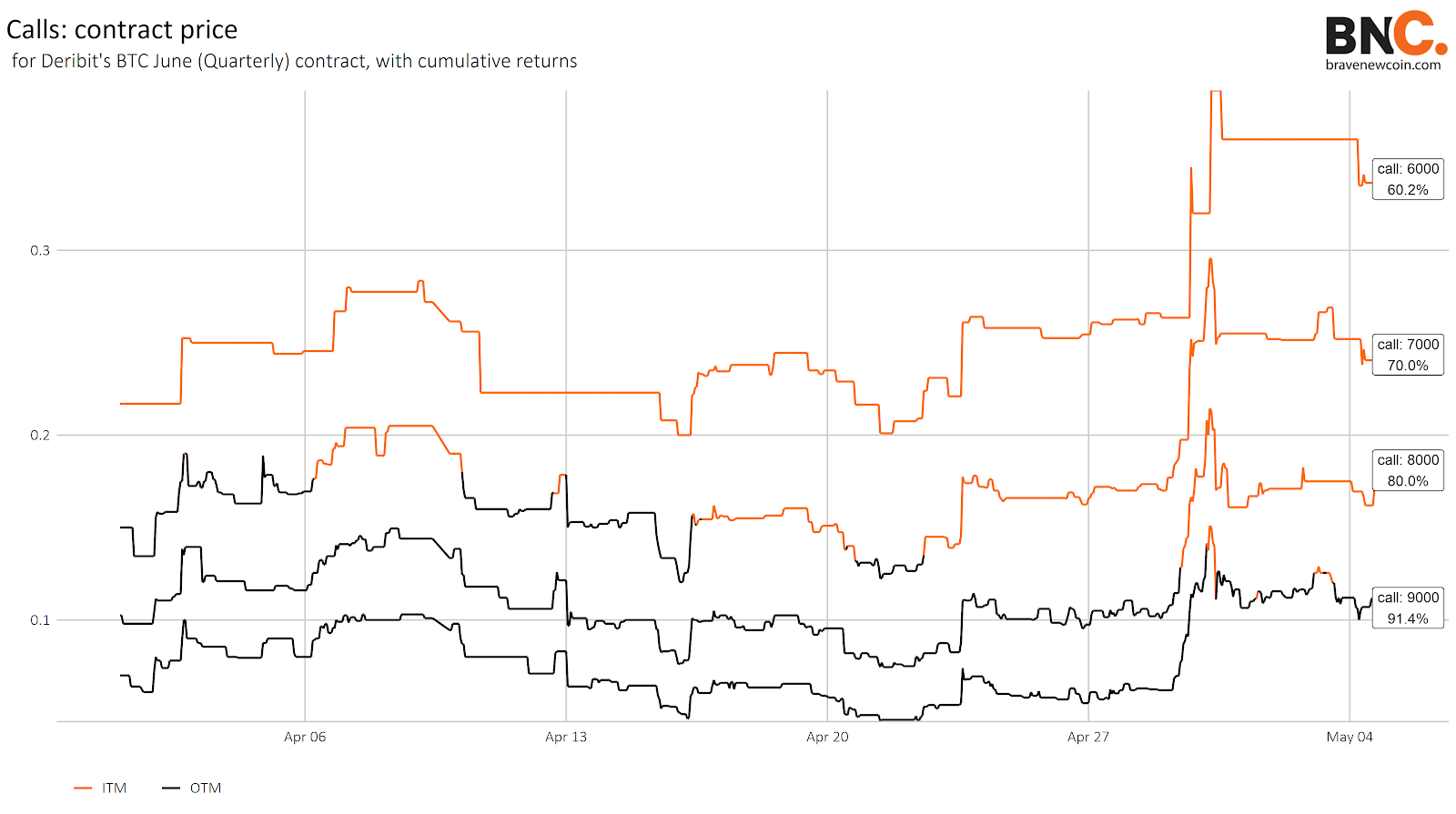

Opções de compra: preço de contrato para o contrato (trimestral) de bitcoin de junho na Deribit, com retorno acumulado (Imagem: Brave New Coin)

& Opções são precificadas em ordem de “monetividade”. Os preços de exercício dentro do dinheiro (ITM) são altamente precificados por possuírem valor intrínseco e seriam rentáveis se fossem exercidos imediatamente.

& Os preços de exercício fora do dinheiro (OTM) tiveram melhor desempenho durante esse período devido a seu baixo preço inicial e valor extrínseco (valor temporal: mais de um mês até o vencimento; volatilidade implícita: precede o evento do halving do bitcoin).

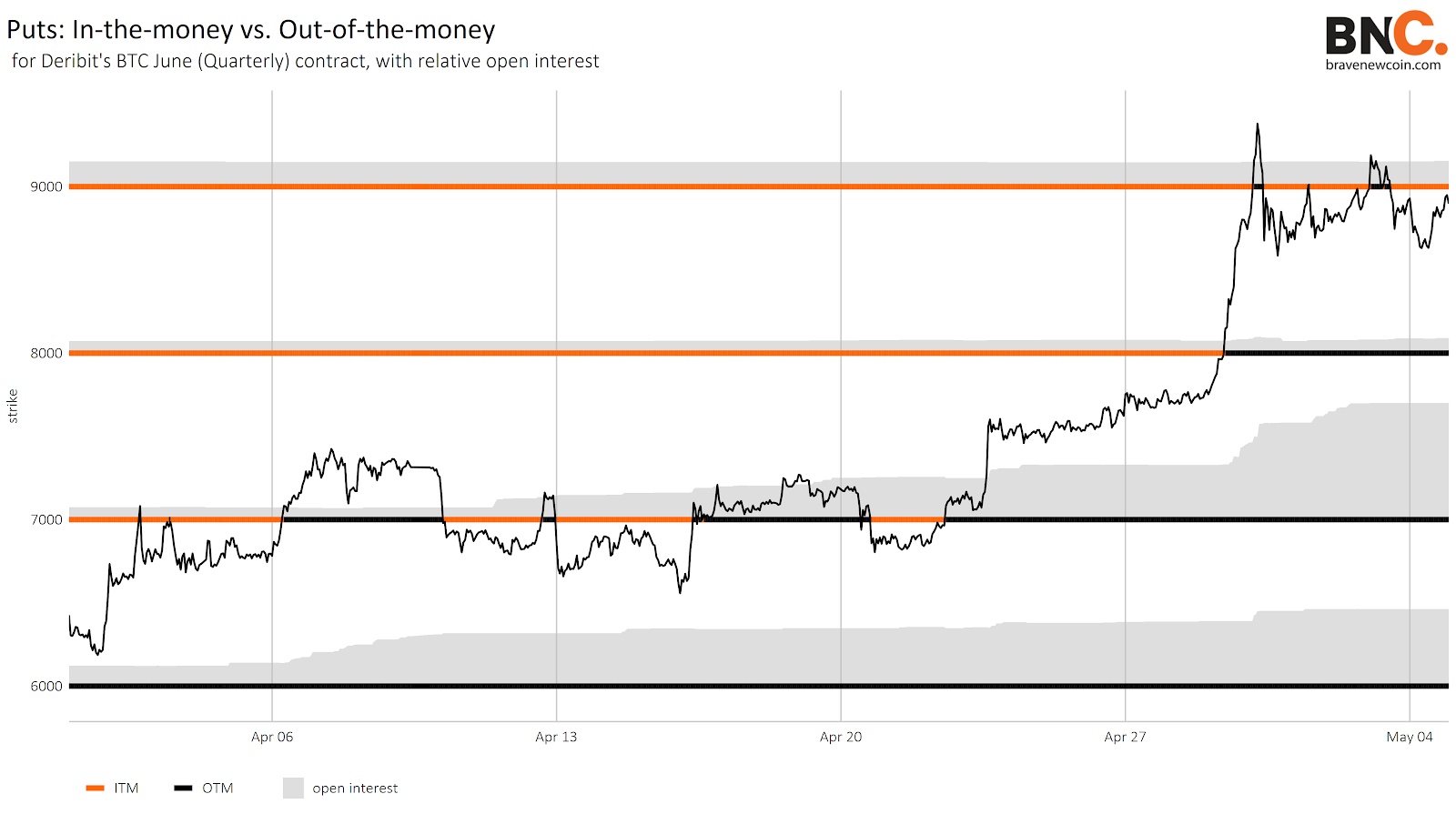

Opções de venda: dentro do preço (in-the-money) vs. fora do preço (out-of-the-money) para o contrato (trimestral) de bitcoin de junho na Deribit, com relativas posições em aberto (Imagem: Brave New Coin)

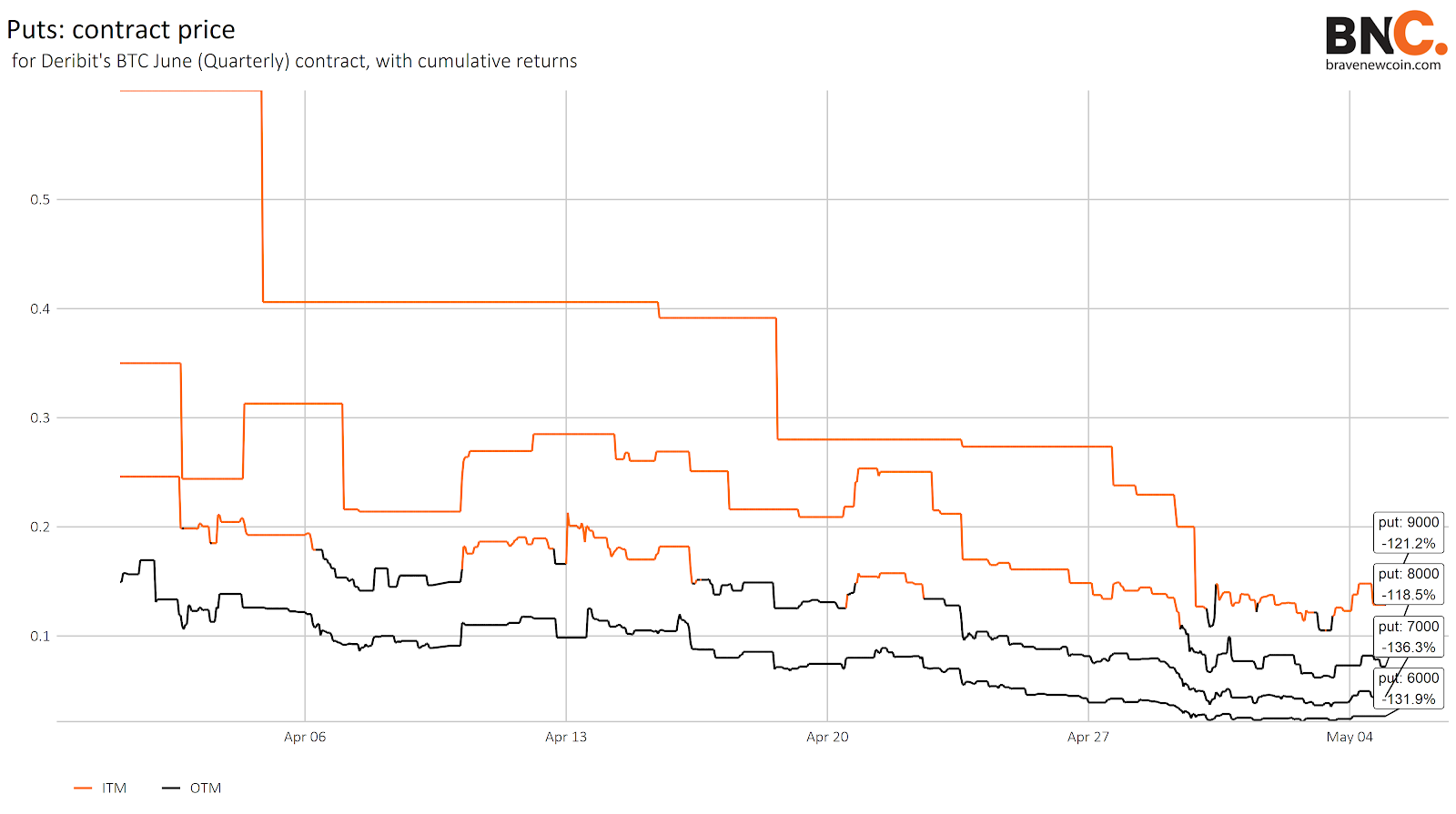

Opções de venda: preço de contrato para o contrato (trimestral) de bitcoin de junho na Deribit, com retorno acumulado (Imagem: Brave New Coin)

& Embora opções de compra tenham superado o preço do ativo subjacente durante o período, preços de opções de venda quase atingiram zero.

& Com as posições compradas nessas opções, podemos perceber que isso só as tornou mais atrativas. Mesmo com o aumento no preço à vista do bitcoin, cada vez mais contratos de opções fora do preço (OTM) eram abertos, já que se tornaram uma proteção barata contra uma queda do mercado.

& Até mesmo negociadores que são otimistas em relação ao bitcoin podem estar sujeitos às opções de compra fora do preço (OTM) para limitarem sua desvantagem, principalmente dada a incerteza do halving. Uma opção de compra protetiva combina uma posição comprada no ativo subjacente com uma opção de venda a um preço de exercício próximo ao preço atual.

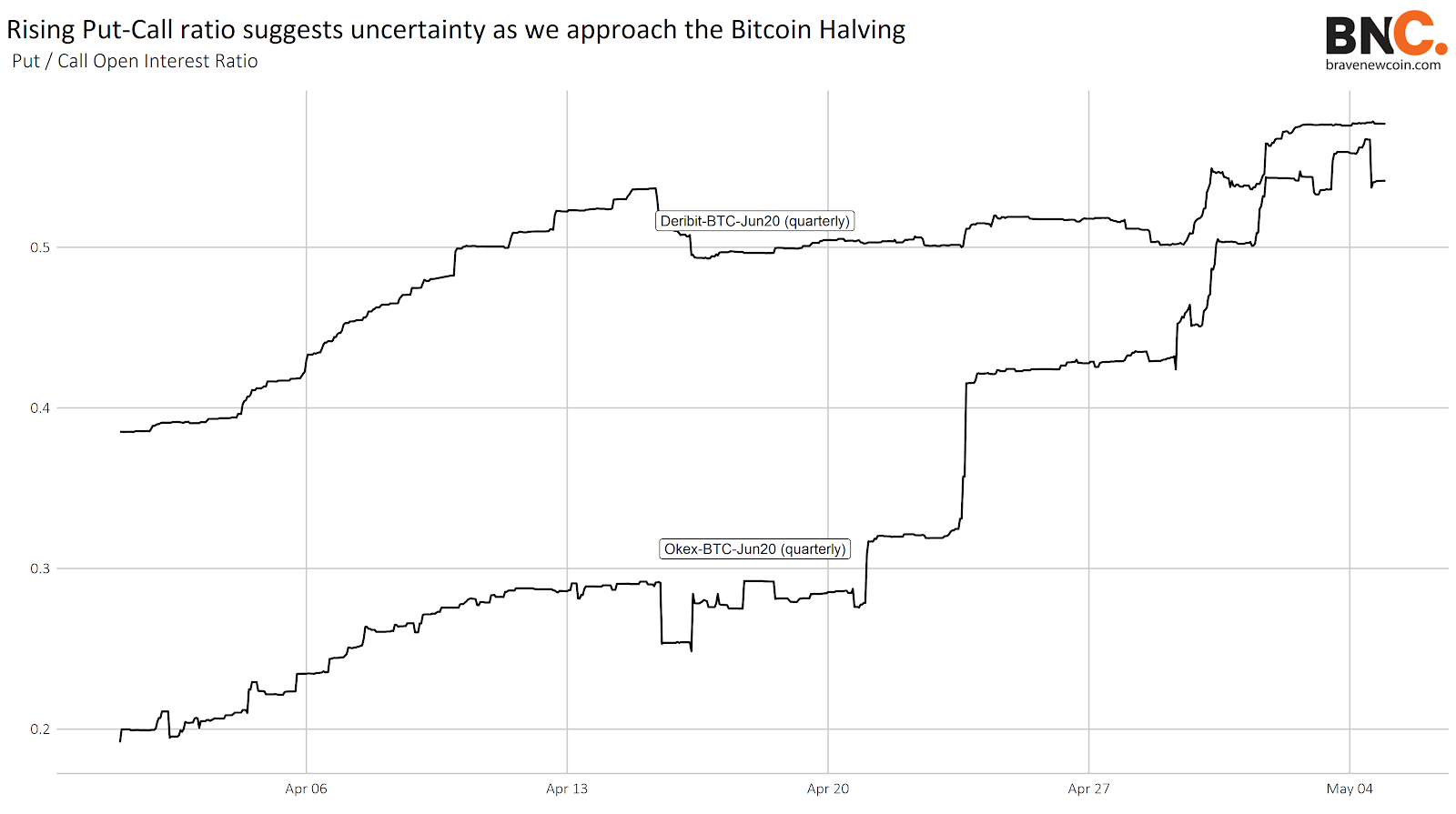

Uma alta na demanda por opções de venda é visível na proporção de posições em aberto de Compra/Venda na Deribit, que aumentou em abril conforme participantes do mercado questionavam se o desempenho do bitcoin era sustentável.

Aumento na proporção de Compra/Venda sugere incerteza conforme nos aproximamos do halving do Bitcoin (Imagem: Brave New Coin)

Informações detalhadas sobre a distribuição de posições em aberto

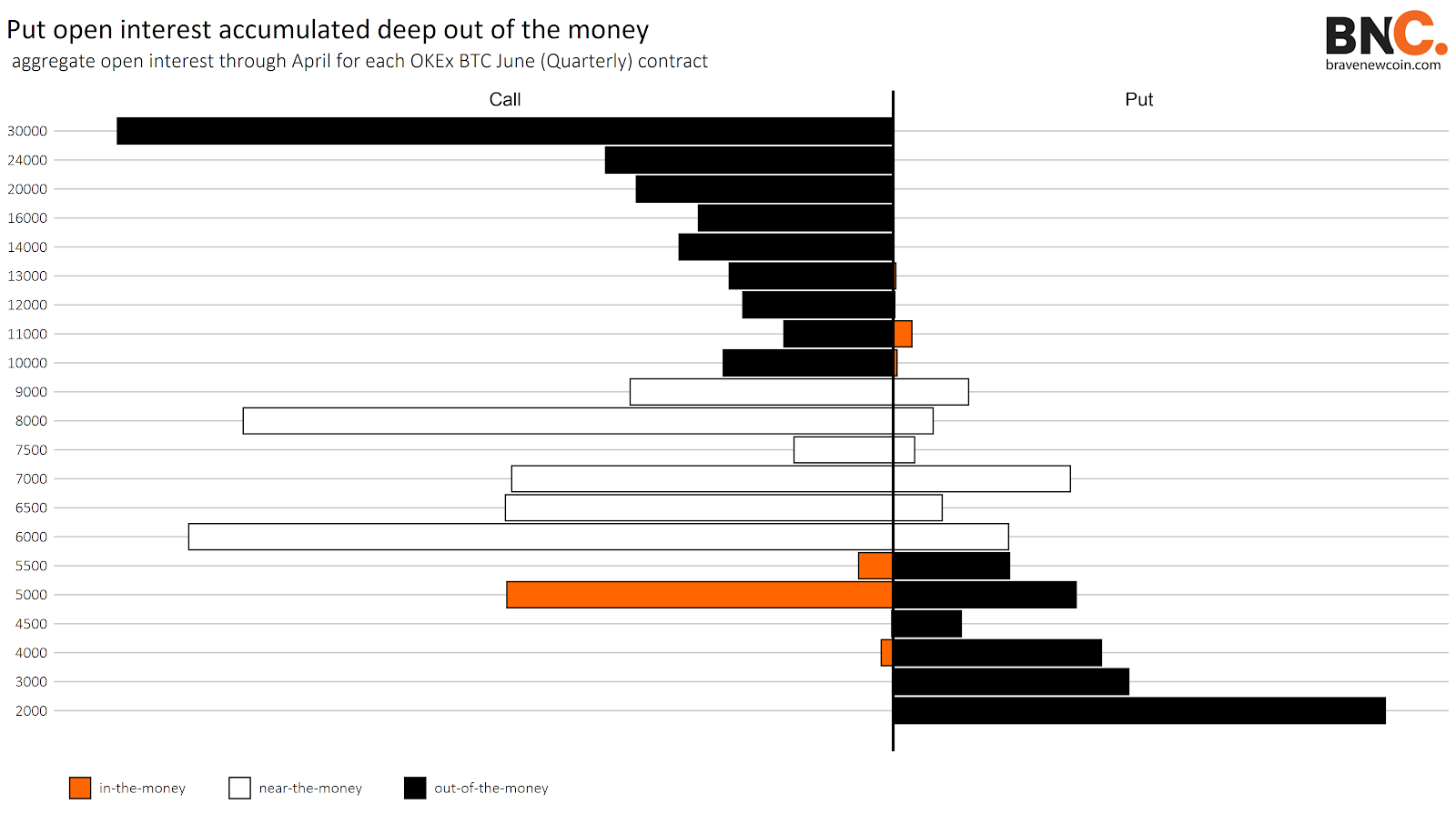

O contrato de junho da OKEx teve um aumento ainda maior em sua proporção de compra/venda. Como você pode perceber na distribuição de posições em aberto entre todos os preços de exercício, principalmente devido às opções de compra muito acima do preço do mercado (“deep out-of-the-money”).

Posições em aberto de opções de compra acumuladas muito acima do preço de mercado (Imagem: Brave New Coin)

Deribit apresenta uma estrutura parecida. É importante destacar que, para ambas as corretoras, os preços de exercício com a maior média de posições em aberto ao longo de abril eram as mais além do preço de mercado.

Preços de exercício muito acima do preço de mercado atraem mais posições para opções de compra e venda (Imagem: Brave New Coin)

Essa preferência por opções fora do preço de mercado semanas antes de um evento de grande volatilidade não é incomum e relembra uma apresentação de resultados nos mercados acionários.

A volatilidade é alta e o mercado espera por uma grande movimentação de preço, mas existe a falta de um acordo sobre qual direção seria. Opções fornecem um mecanismo para geração de lucro nessas situações.

Por que posições em aberto são concentradas em opções mais baratas fora do preço (OTM) de mercado?

& A maioria dos detentores dessas opções de venda de 20-30 mil não estão necessariamente esperando que o bitcoin atinja esse preço antes do fim de junho.

& Nos dias próximos ao halving do Bitcoin, a volatilidade implícita aumenta, assim como ocorre antes de uma apresentação de resultados, aumentando bastante o valor dessas opções de compra.

& Dessa forma, investidores de opções de compra muito acima do preço de mercado podem lucrar com o aumento da volatilidade e venderem suas posições antes do halving para evitar qualquer risco direcional. O mesmo se aplica a opções de venda fora do preço de mercado.

& As grandes posições em aberto em opções de compra muito acima do preço de mercado (32 mil) e em opções de venda muito acima do preço de mercado (25 mil) são, provavelmente, um resultado de seu baixo prêmio em comparação aos aumentos de preço próximos do dinheiro, tornando-as facilmente acessíveis.

Opções de compra e venda nos contratos trimestrais de bitcoin de junho da OKEx (Imagem: Brave New Coin)

A 💥️Brave New Coin coleta dados valiosos das maiores plataformas de derivativos em criptoativos para opções e futuros.

Acesse os dados da Brave New Coin, além das percepções sobre toda a classe de ativos e tendências da indústria usando a 💥️BNC Pro. Se você ainda não usa a maior plataforma digital de gestão de riquezas, 💥️cadastre-se gratuitamente para 💥️aprender mais sobre a plataforma BNC Pro.

O que você está lendo é [Aumento de posições em opções de bitcoin reverbera a incerteza pós-halving].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments