Matheus Spiess: Idiossincrasia nacional & os ruídos fiscais e a alta internacional

Caso o panorama fiscal se deteriore mais, de modo a perder o nocional positivo iniciado com o governo Michel Temer e continuado pelo governo Jair Bolsonaro, a rota do juro básico da economia pode mudar (Imagem: Pixabay/ Pexels)

Desde a última semana, os ativos de risco brasileiros têm passado por bastante estresse. O movimento de aversão ao risco se aprofundou acentuadamente na segunda-feira (17) e passou por considerável alívio na terça logo em seguida (18), caindo por outros motivos na quarta subsequente (19).

Curiosamente, se por um lado o mês de agosto tem sido de relativa volatilidade e congestão para o 💥️Ibovespa (💥️IBOV), principal índice de ações do Brasil, por outro, temos consecutivas altas nos índices americanos, os quais 💥️renovam suas máximas históricas na Nasdaq e no S&P 500.

No Brasil, o movimento mais notável de aversão à risco durante o mês tem uma razão bem específica: o quadro fiscal nacional.

A discussão ao redor das perspectivas do gasto público e da capacidade de pagamento da dívida da união não é novidade para ninguém. Desde a década de 90, o Brasil posterga uma solução mais assertiva e duradoura para a própria degradação fiscal, sacramentada pelo engessamento proposto na Constituição de 88 e aprofundada nos últimos anos que antecederam a crise de 2015 e 2016.

No Brasil, o movimento mais notável de aversão à risco durante o mês tem uma razão bem específica: o quadro fiscal nacional (Imagem: Marcello Casal Jr/Agência Brasil)

Geralmente, o mês de agosto já costuma ser mais volátil que a média justamente por conta da entrega do orçamento para o ano seguinte – temos até dia 31 de agosto para entregar o orçamento para 2023.

2020, contudo, trouxe dois agravantes importantes: i) desgaste político do executivo, elevando a influência do “centrão” e da ala mais perdulária do governo, em detrimento dos poderes do Ministro da Economia, 💥️Paulo Guedes; e ii) questão orçamentária em uma realidade pós-Covid, uma vez que a pandemia obrigou o governo brasileiro a acionar o Orçamento de Guerra e o Estado de Calamidade, fatores de impacto fiscal relevante.

O mercado tem olhado atentamente para isso.

Caso o panorama fiscal se deteriore mais, de modo a perder o nocional positivo iniciado com o governo 💥️Michel Temer e continuado pelo governo 💥️Jair Bolsonaro, a rota do juro básico da economia pode mudar – vale dar olhada em como a curva a termo se estressou paralelamente ao mercado e ao câmbio nos últimos dias. Alteração de juros tem como consequência menor visibilidade de valuation, sensibilizando os ativos de risco e pressionando os preços.

Por mais que o ponto de maior tesão pareça ter ficado para trás, não podemos desprezar a possibilidade de novas correções. Entretanto, por mais que o risco exista (pense sempre probabilisticamente), a conjuntura global parece favorável no sentido de ativos de risco e, em um segundo momento, países emergentes.

Por conta da a expansão fiscal e monetária sem precedentes, os estímulos estão nas alturas. Taxas de juros muito baixas jogam os agentes para ativos de maior grau de risco na busca de mais retorno.

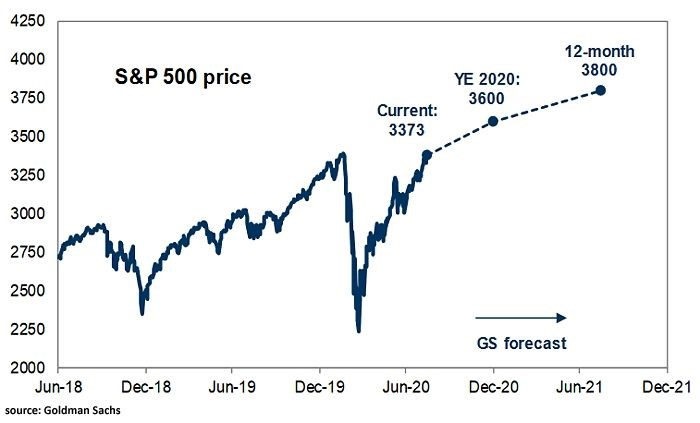

O 💥️Goldman Sachs (💥️GS), por exemplo, revisou sua projeção para o S&P 500 (💥️SPX) ao final do ano e daqui a 12 meses, apontando para uma continuidade da alta nos EUA.

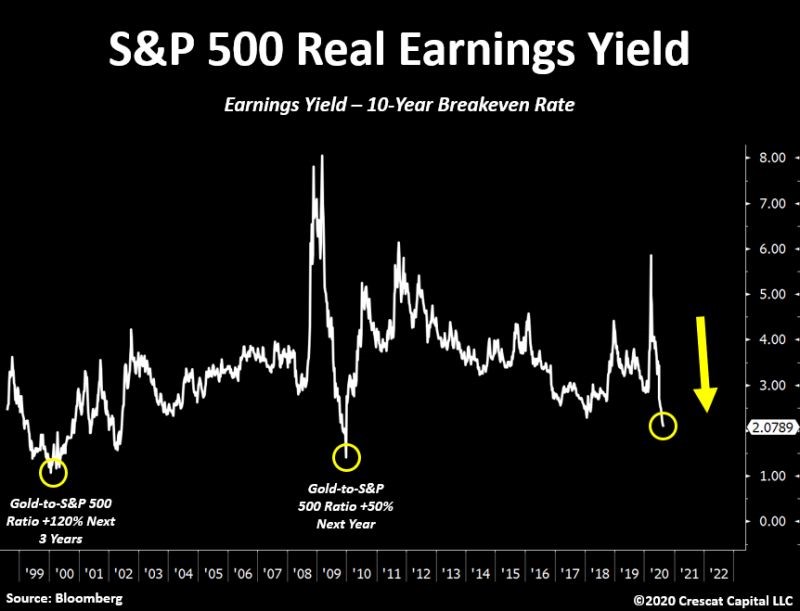

Ou seja, mesmo diante de máximas históricas e valuations altos relativamente ao histórico, os agentes continuam comprando ações. É o famoso efeito TINA (“there is no alternative”, ou não há alternativa).

Acontece que cada vez mais a atratividade dos ativos cai, fazendo com que os alocadores internacionais fiquem cada vez mais com menos possibilidade de investimento nas Bolsas dos países desenvolvidos. Observe a seguir a queda do Earnings Yield, o inverso do múltiplo P/E com a subtração da taxa de juros real em 10 anos, na Bolsa americana.

Nesse sentido, seria natural verificarmos uma migração de recursos, mesmo que marginal, para países emergentes. Para ilustrar, um ajuste pequeno de 0,1% para 0,2% da carteira de um grande fundo global já resultaria em uma multiplicação aritmética de 100%.

Isso significa que a Bolsa brasileira subirá 100%?

Claro que não.

Não somos a única opção entre os emergentes.

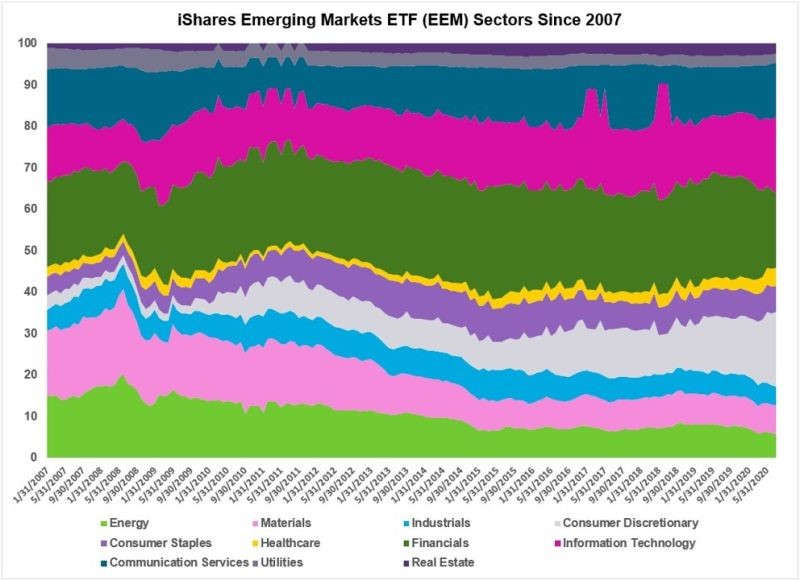

Adicionalmente, mesmo em países emergentes os investidores estão sedentos por tecnologia. Vide a quebra setorial do 💥️MSCI Emerging Markets, índice do 💥️Morgan Stanley (💥️MS) que mede a performance das bolsas de países emergentes. O crescimento das companhias de tecnologia chinesas está fazendo com que o indicador se pareça cada vez mais com o S&P 500 (EUA).

Dessa forma, o Brasil tem bastante dever de casa para se atentar se quiser fazer parte da festa. Em tecnologia podemos não ser tão fortes, mas outros temas da moda como energia renovável, 💥️agribusiness sustentável, 💥️ESG e infraestrutura logística podem ser alternativas para os agentes globais que procuram por TIRs mais gordas em tempos de vacas magras, além de serem diferenciais gigantes para um país com as características geográficas e demográficas do Brasil.

Antes de passar para essa etapa, ainda assim, temos que sanar alguns problemas internos, como muito bem colocou Jean Van de Walle. Pontos de atenção: i) ajuste da rota fiscal, com endereçamento da problemática da relação dívida sobre PIB; ii) estabilização do câmbio em níveis competitivos; e iii) alinhamento de uma agenda de produtividade coesa e coerente, alinhando uma política industrial e tecnológica ao aprimoramento da alocação de capital humano, sempre visando estruturação de longa prazo.

O caminho não é fácil e haverá volatilidade, como a que vimos até aqui no mês de agosto. Existem, porém, razões para ficarmos otimistas com o país. Basta que o trem político-econômico seja colocado novamente nos trilhos. Por isso, como o risco está presente, por mais que tenhamos posições em ativos locais, nunca devemos deixar de considerar uma parcela investida em proteções clássicas (ouro, prata e moedas fortes) e investimentos direcionais no exterior.

O que você está lendo é [Matheus Spiess: Idiossincrasia nacional & os ruídos fiscais e a alta internacional].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments