Corretoras cripto descentralizadas ameaçam dominância das centralizadas

DEXs validam a adequação do produto ao mercado como as principais plataformas para ativos recém-lançados (Imagem: Crypto Times)

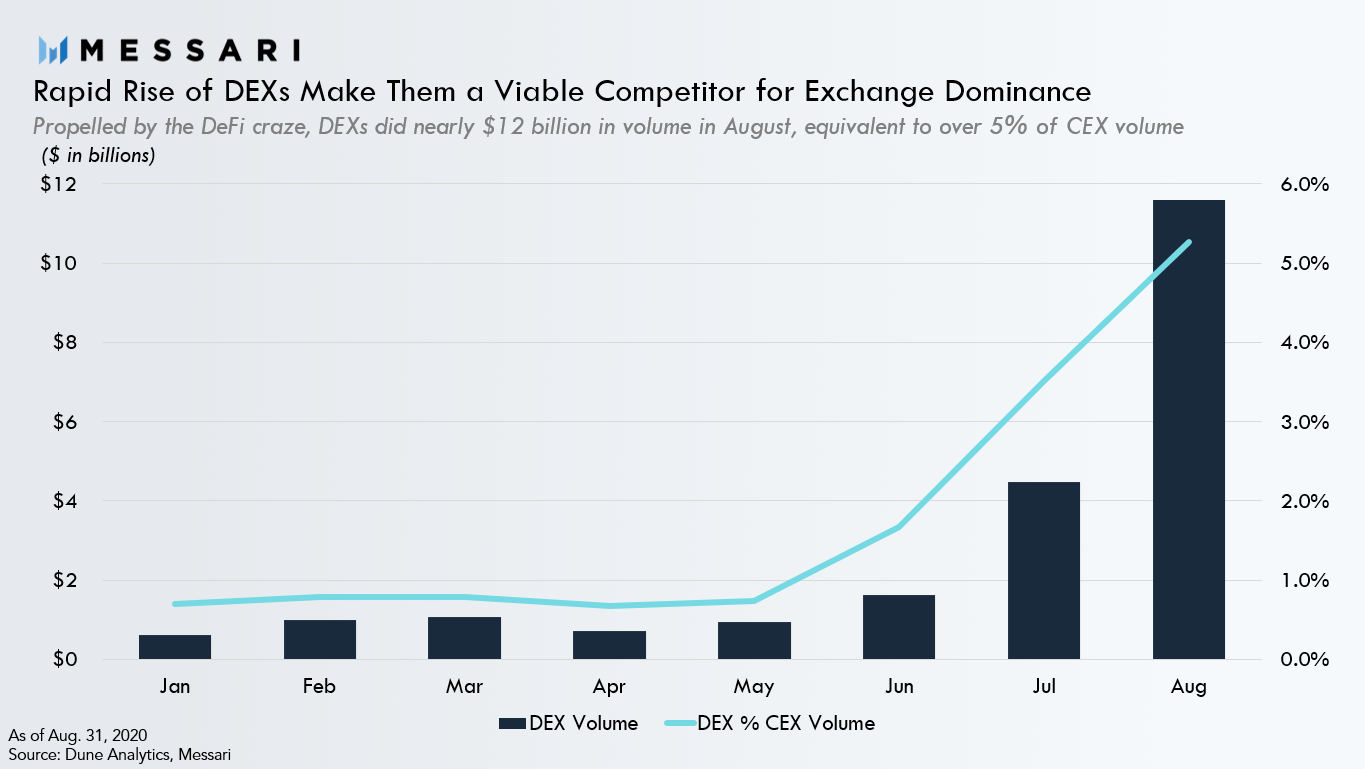

Tendo ofuscado 5% do volume total de cripto, 💥️corretoras 💥️descentralizadas (ou DEXs) agora estão ameaçando a dominância das corretoras centralizadas (ou CEXs).

Em agosto, 💥️mais de US$ 12 bilhões foram negociados, com volumes diários cada vez maiores.

Rápido crescimento de DEXs as tornam em competidoras viáveis para dominância de corretoras – impulsionadas pela febre DeFi, DEXs tiveram volume de US$ 12 bilhões em agosto, o equivalente a mais de 5% do volume das CEXs (Imagem: Dune Analytics, Messari)

Esse crescimento foi, em parte, devido aos 💥️tokens de governança do setor de finanças descentralizadas (💥️DeFi) e memes baseados em comidas (💥️SUSHI), cuja demanda pode ser descrita apenas como um frenesi.

Diferente dos dias das ofertas iniciais de moeda (💥️ICOs) e das ofertas iniciais de corretoras (💥️IEOs), a fonte inicial de liquidez para esses tokens estão nas DEXs.

Para pôr isso em perspectiva, o recém-lançado token SUSHI teve mais de US$ 150 milhões investidos na 💥️Uniswap em um único dia. Isso é mais do que as principais corretoras têm em todos os seus pares.

(Imagem: 💥️Messari)

Existem perguntas em relação à sustentabilidade de muitos desses experimentos mas, independente disso, validam a adequação do produto ao mercado das DEXs como as principais plataformas para ativos recém-lançados.

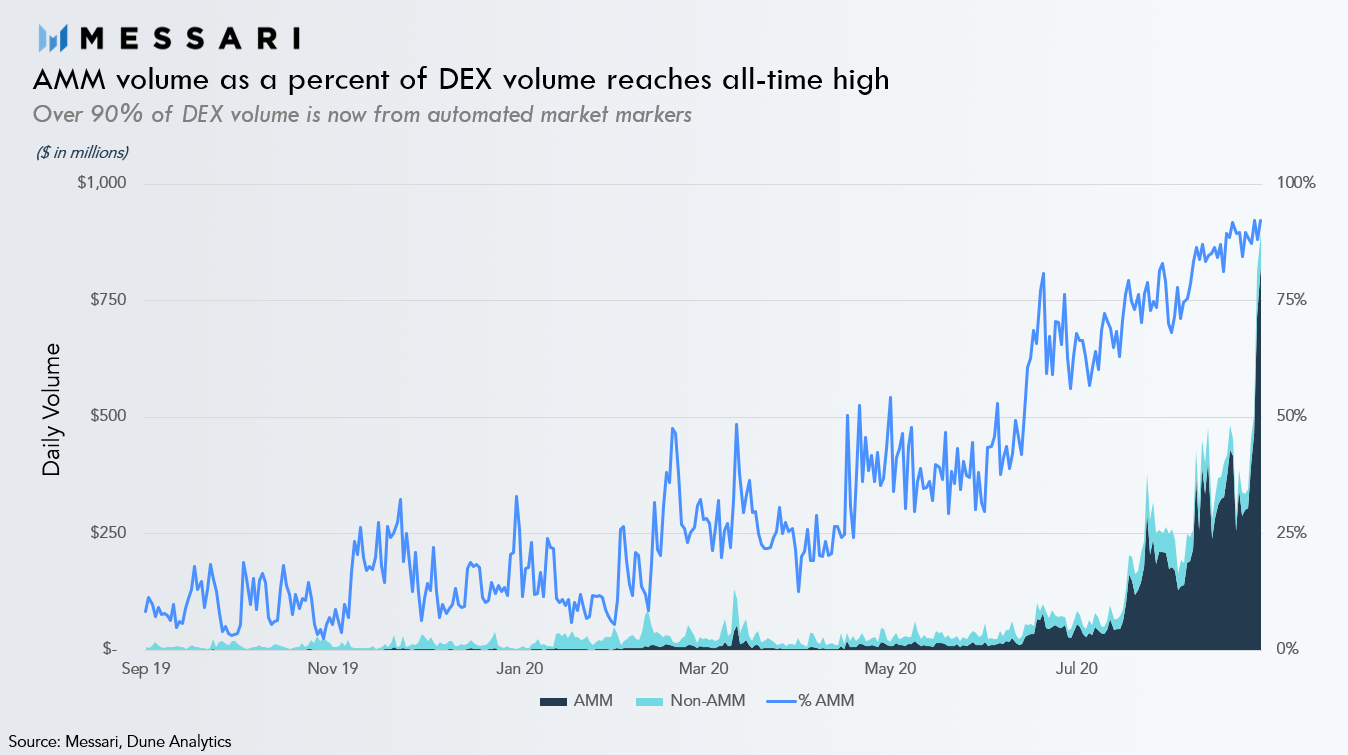

Mais especificamente, nem todas as DEXs estão facilitando esse volume.

Analisando melhor a composição do volume, fica claro que houve uma forte inclinação para formadores automáticos de mercado (AMMs) que totalizaram grande parte do crescimento e, agora, totalizam 92% do volume total de DEXs.

Volume em AMMs como uma porcentagem do volume de DEXs atinge nova alta – mais de 90% do volume de DEXs vem de AMMs (Imagem: Dune Analytics, Messari)

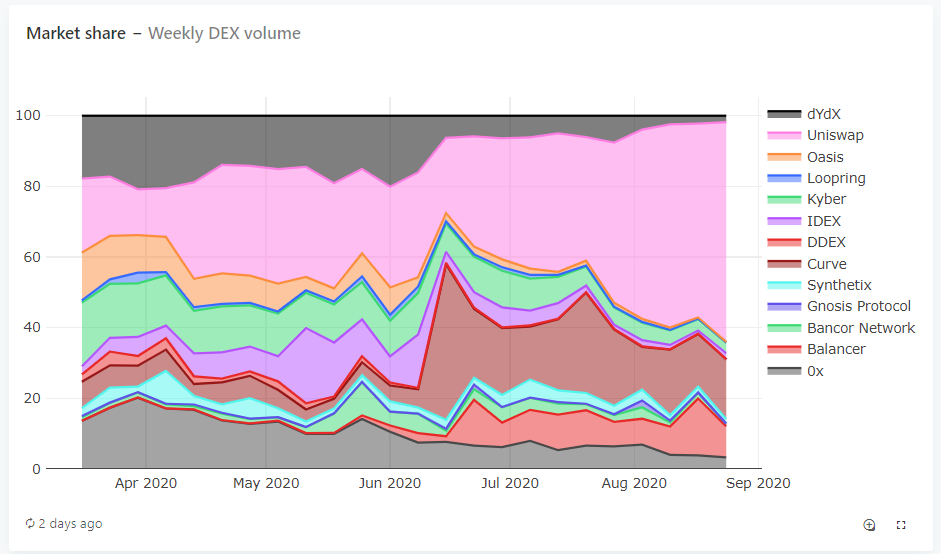

Uniswap está liderando o caminho com 💥️mais de 62% do volume total de DEXs. Sua natureza apermissionada, simplicidade e integração profunda em DeFi permitiram que dominasse o setor de forma consistente e contínua.

Enquanto isso, 💥️Curve e 💥️Balancer estão começando a conquistar seu nicho, pois facilitam 17% e 9% do volume total de DEXs, respectivamente.

Curve fornece uma diferença de preço (“slippage”) extremamente baixa para transações com 💥️stablecoins e wrapped bitcoin (💥️WBTC) enquanto Balancer fornece pools variáveis de ponderação, permitindo que criadores de pools ajustem os parâmetros como quiserem.

Participação de mercado – volume semanal de DEXs.

Está claro que AMMs estão ganhando em vez do modelo de livros de oferta que vemos nas finanças tradicionais e em corretoras centralizadas.

Permitir que qualquer detentores de token ganhe um rendimento sobre seu capital se provou ser um meio incrivelmente eficaz de gerar a liquidez tão necessária a esses mercados nascentes de cripto.

Até mesmo sem levar em consideração o fervor especulativo que sobrou de 2017 que, sem dúvidas, ajudou no crescimento recente dos AMMs, sua dominância tem sido uma clara tendência desde o início do ano. Se isso irá continuar ou não no futuro, será uma das tendências mais interessantes a se observar.

✅💥️O que impulsionou os altos volumes

em corretoras cripto descentralizadas?

O que você está lendo é [Corretoras cripto descentralizadas ameaçam dominância das centralizadas].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments