Pedro Serra: Desafios de curto prazo para empresas de consumo

“De maneira geral, os dois principais indicadores que nos preocupam são a perda de renda real juntamente com o endividamento das famílias”, explica (Imagem : REUTERS/Brendan McDermid)

Hoje gostaria de chamar a atenção para alguns dados que são preocupantes: do final de 2023 até a virada do terceiro para o quarto trimestre de 2023, o mercado & inclusive nós aqui da 💥️Ativa Investimentos & defendia o tema “reabertura da economia” ou “volta ao normal”.

Entretanto, do final do ano passado para cá, com o aumento da inflação, dos juros e do desequilíbrio de outros índices econômicos importantes para a saúde macroeconômica do país, uma luz amarela acendeu em especial para os setores que dependem do poder de compra das famílias.

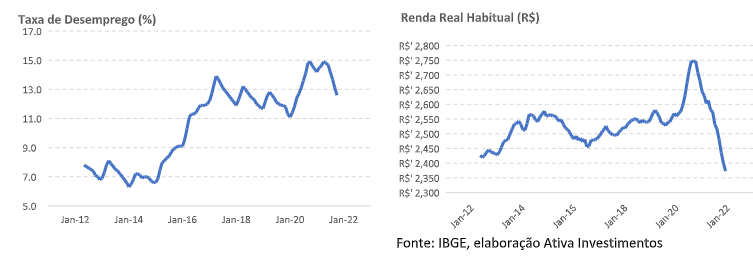

De maneira geral, os dois principais indicadores que nos preocupam são a perda de renda real juntamente com o endividamento das famílias.

Os gráficos acima nos permitem observar uma melhora na taxa de desemprego, porém se mantendo ainda em patamares elevados.

Vale ressaltar que esse índice é calculado pela divisão entre População Desocupada (PD) e População Economicamente Ativa (PEA), e que a melhora da taxa de desemprego tem ocorrido pelo “lado bom”, ou seja, pelo aumento da população ocupada, e não pela redução da PEA.

Entretanto, se por um lado assistimos uma melhora no quadro do desemprego, por outro foi observado uma escalada significativa da inflação, que não foi e não deve ser repassada para os salários, levando em conta que devemos encerrar 2022 com crescimento de PIB próximo à zero, gerando assim uma perda de renda na população de maneira geral. Consequentemente, temos também uma queda na Massa Salarial que é a PO vezes a Renda Real, no gráfico abaixo:

Fonte: IBGE, elaboração Ativa Investimentos

A Massa Salarial é um índice importante para termos uma visão do poder de compra das famílias como um todo e muito utilizado como indicativo de tendência de consumo para bens não discricionários, como por exemplo, itens para supermercados e farmácias.

Esse índice sofreu uma queda acentuada com a pandemia, mas, quando se ensaiava uma recuperação, foi derrubada novamente pelo fator renda, como dito anteriormente.

As implicações para o setor de consumo de itens básicos existirão, porém serão parcialmente compensadas pelos programas governamentais de auxílio social como o Auxílio Brasil, que substituiu o Bolsa Família e aumentou seu valor médio de R$200 para R$400.

O auxílio tem peso relevante para o consumo das famílias de baixa renda, principalmente para gastos com alimentação.

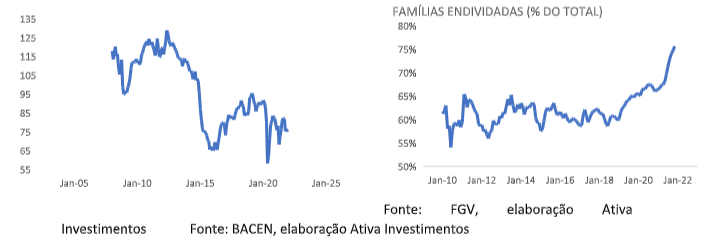

Quando o assunto é consumo discricionário, como eletroeletrônicos ou moda, podemos adicionar outros indicadores à análise, como o índice de confiança do consumidor e crédito.

Para esse tipo de consumo, o ticket médio costuma ser mais alto e a compra costuma ser parcelada. Dessa forma, a decisão de compra vai depender da confiança do consumidor de honrar o pagamento no futuro, assim como dos juros cobrados nas parcelas.

Como podemos observar, o Índice de Confiança do Consumidor não se encontra em patamares elevados, o que indica certa cautela em relação às expectativas das famílias.

Em compensação, os estímulos e as taxas de juros significativamente baixas do passado recente, elevou o endividamento das famílias, mesmo com a confiança ainda baixa, possivelmente para “aproveitar uma oportunidade”, trazendo esse indicador ao patamar máximo da série histórica.

Levando esses pontos em consideração, é possível concluir que devido ao baixo nível de confiança e ao excesso de endividamento, que não deve ser de longo prazo, pois o perfil da dívida, em sua maioria, é de curto prazo, a continuidade de antecipação do consumo vista até aqui deve entrar em trajetória de acomodação.

Entretanto, na nossa visão, essa acomodação deve ser um pouco pior do que a considerada pelo mercado. Essa combinação de perda de renda, inflação e juros altos com alto nível de endividamento é especialmente complicada e pode trazer as expectativas de resultado das empresas de consumo discricionário para baixo, inclusive, com possibilidade de que esses sinais apareçam na divulgação do 4° trimestre de 21.

Onde estão as boas oportunidades no momento?

Entretanto, nem tudo está perdido. Olhando as empresas listadas, temos preferência para empresas com exposição a alta renda, como por exemplo, 💥️Arezzo (💥️ARZZ3) e até mesmo 💥️Multiplan (💥️MULT3).

No caso do público de alta renda, as variáveis macroeconômicas importam, mas não na mesma proporção e, além disso, estamos falando de empresas com excelência na sua gestão e forte posição de caixa.

Já no caso da 💥️Renner (💥️LREN3), a empresa é parcialmente afetada, mas compensada pelo efeito downtrade, cujos consumidores que iam comprar em lojas com um posicionamento de marca e preço mais elevado, migram para lojas com preços mais acessíveis, compensando em parte a perda esperada.

Esse efeito também será observado nas varejistas que operam atacarejos, como 💥️Assaí (💥️ASAI4) e 💥️Grupo Mateus (💥️GMAT3).

Pois em tempos de inflação alta, esse formato de varejista ganha participação em cima de outros, como o supermercado de bairro, que é mais próximo e cômodo, mas com posicionamento de preços mais elevado.

Em resumo, para o investidor que quer fugir desse cenário desafiador, sugerimos investir em empresas com exposição à commodities, porém que possuam endividamento razoável e não sejam estatal, pois a aproximação das eleições pode ser um fator complicador para algumas companhias.

Falando especificamente do setor de consumo, ainda vemos valor e possibilidade de ganho, apesar das adversidades do cenário atual, devido à situação específica de cada empresa. Entretanto, vale lembrar que a escolha deve ser assertiva e cuidadosa.

O que você está lendo é [Pedro Serra: Desafios de curto prazo para empresas de consumo].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments