Bruno Mérola: Incentivos corretos não fazem mal a ninguém

“Há dois problemas principais de estrutura de incentivos na indústria de fundos de investimento”, diz o colunista

Dois homens foram condenados a dois anos de prisão cada pelo mesmo delito leve. O promotor, no entanto, acredita que eles também cometeram, juntos, outro crime mais grave, sem provas concretas.

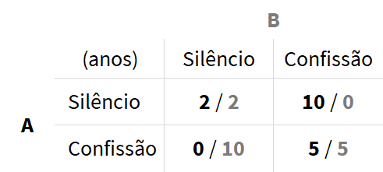

Ele propõe um trato: se o prisioneiro A confessar a participação da dupla, mas B permanecer em silêncio, A será absolvido de qualquer punição e a pena de B aumentará para dez anos — e vice-versa. Se ambos confessarem, entretanto, pegarão cinco anos de prisão cada.

Sem dúvida, o resultado ótimo para os dois, de apenas dois anos de punição, é não “caguetar”, mas não há a possibilidade de combinarem o jogo nem tanta confiança assim um no outro.

O risco de ser traído é muito elevado. Se A e B sabem que a melhor decisão coletiva é ficar em silêncio, por que não denunciar logo o outro e ter a chance de sair da prisão?

“Pensando bem, qual é a vantagem de eu ficar em silêncio? Se o outro também se cala, pego dois anos; se ele confessa, pego dez. Por outro lado, ao confessar, minhas alternativas são, respectivamente, zero e cinco anos”, conclui cada um dos personagens racionais desse problema.

O promotor, inteligentíssimo, conseguiu que ambos confessassem o crime mais grave e pegassem uma pena ainda maior, embora não fosse desejo de nenhum dos dois prisioneiros que isso ocorresse.

O dilema dos prisioneiros é o problema mais clássico da Teoria dos Jogos, desenvolvida em 1928 pelo matemático húngaro John von Neumann para estudar a estrutura de incentivos e a tomada de decisões estratégicas de pessoas e instituições que interagem entre si.

Nos anos 1950, John Nash — aquele do filme “Uma Mente Brilhante” — foi o responsável pela evolução acadêmica do tópico e pela aplicação prática na Guerra Fria no contexto de uma ameaça nuclear. O governo americano precisava avaliar os interesses e incentivos da União Soviética para saber se e quando “valeria a pena” para os russos ultrapassar algum limite e reagir com antecedência. Qualquer semelhança com o momento atual não é mera coincidência.

No dilema dos prisioneiros, confessar é estritamente dominante em relação a se calar. Independentemente do que o outro faça, o resultado menos pior neste caso sempre será admitir a participação no crime de maior gravidade.

“No-brainer”, como diriam os americanos. Uma decisão óbvia, fácil de ser tomada.

Há dois problemas principais de estrutura de incentivos na indústria de fundos de investimento: um já conhecido dos três leitores desta newsletter e de alguns outros da série Melhores Fundos, e outro, pouco conhecido, que acontece especificamente quando o mercado vai mal. Felizmente, ambos convergem para a mesma solução, que coloca mais dinheiro no bolso do investidor.

O primeiro é o formato tradicional de remuneração de distribuidores, ainda vigente em alguns bancos e muitos escritórios de agentes autônomos.

A verdade é que o fundo multimercado ou de ações “2 com 20”, que cobra 2% ao ano de taxa de administração e 20% sobre o que exceder o benchmark de taxa de performance, não custa isso. Você paga, mas ele não custa isso.

Um percentual relevante dessas taxas — entre 20% e 50%, na média — fica com o distribuidor. Se o rebate é de 50%, o gerente ou agente autônomo pode levar 1% ao ano daquele fundo renomado que você comprou, um pedaço do mesmo tamanho do próprio gestor.

Tudo bem, remunera-se por acesso e relacionamento; todos precisam colocar comida no prato das crianças e não há nada de errado nisso, especialmente no âmbito individual.

A estrutura de incentivos, porém, é perversa com o investidor. Ora, se existem dois fundos igualmente bem avaliados e um deles devolve ao vendedor 1% de taxa, enquanto o outro devolve 0,6%, será mesmo que o primeiro fundo, que te foi indicado, é o melhor?

Aliás, o contrário parece ser mais provável. Se o gestor precisa pagar mais para vender seu fundo, há tanto a possibilidade de ele não ser tão bom assim quanto o risco de a estratégia ficar grande demais no curto prazo.

Quando há assimetria de informação na Teoria dos Jogos, pode existir a seleção adversa. Em outras palavras, quando o vendedor sabe mais do que o comprador, pense bem antes de comprar.

Reforço: é assim na grande maioria dos bancos, corretoras e private banks, com raras exceções inseridas na indústria 3.0.

Precisamos falar sobre o segundo problema, ainda mais grave e que impacta especificamente os investidores de bons fundos multimercados e fundos de ações que atravessam períodos desafiadores.

Indo direto ao ponto, você pode estar recebendo a recomendação de migrar de um fundo para outro apenas para remunerar melhor seu gerente ou agente autônomo.

Imagine que a cota de um fundo de ações tenha saído de 100 para 120 no primeiro semestre de 2023, período positivo para os mercados. Naquele instante, você e todos os outros cotistas pagaram a taxa de performance ao gestor pelo bom desempenho.

No segundo semestre, o Ibovespa caiu 17% e, dado que o índice tem maior peso em bancos e commodities, imagine que seu fundo tenha caído 25%, levando a cota para 90.

Neste cenário, você só voltaria a remunerar o gestor pela performance do fundo no momento futuro em que a cota ultrapassar 120, valor do último pagamento, o que é conhecido como linha d’água do fundo.

O gestor é compreensivo. Faz parte do jogo um período ruim e ele tem viés de longo prazo, sabe que as chances de seu fundo se recuperar e entregar um bom dinheiro são razoáveis. Seu patrimônio está investido no mesmo fundo dos cotistas e ele só vai voltar a ganhar taxa de performance quando recuperar a rentabilidade. Justo, certo?

Mas o distribuidor não é o gestor, não tem seu patrimônio pessoal investido no mesmo fundo, e a estrutura de incentivos o favorece. Caso exista outro fundo igualmente bom ao que você está investido e que tenha passado exatamente pela mesma situação em 2023, o que aconteceria se você resgatasse do primeiro fundo e investisse no segundo?

Voilà! O cálculo da taxa de performance no segundo fundo seria zerado para você, investidor, e caso a cota do seu novo investimento se recupere de 90 para 120, você já terá que pagar taxa de performance — ao gestor e ao distribuidor. Se esse fundo tiver um rebate ainda mais gordo do que o primeiro, melhor.

Repare que não é uma narrativa conceitualmente errada do ponto de vista de alocação de carteira ou referente ao caráter do vendedor. Os dois fundos podem ser os dois melhores da indústria, com desempenhos 100% iguais e, mesmo assim, a estrutura de incentivos é desenhada para que você migre de um para o outro.

Já vimos isso acontecer em outros períodos de perda no passado e temos recebido dúvidas de investidores sobre essa prática nos últimos meses.

As soluções para os dois casos: i) educação financeira e ii) uma estrutura de incentivos alinhada com o investidor.

A primeira para te ajudar a identificar o que faz um fundo estar entre os melhores da indústria e as poucas situações em que um resgate faz sentido, se a decisão inicial de alocação foi correta.

E a segunda para garantir que as recomendações de seu banco ou corretora sejam alinhadas aos seus interesses, sem a intermediação de vendedores que levem uma grande parte do lucro gerado pelo gestor e devido ao investidor.

Entre as instituições da indústria 3.0 que têm um programa de cashback das taxas de administração e performance, o da Vitreo é, até este momento, o único que fixa a remuneração recebida de rebates de fundos em 0,2% ao ano e devolve todo o restante ao investidor.

O mesmo fundo, a mesma estratégia, o mesmo gestor e a possibilidade, desde 2023, de portar fundos fora da previdência. Está aí mais um exemplo de uma estratégia estritamente dominante sobre todas as outras.

Cashback sem conflitos é mesmo um conceito poderoso.

Afinal, por que você ainda paga “2 com 20” mesmo?

O que você está lendo é [Bruno Mérola: Incentivos corretos não fazem mal a ninguém].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments