“Pai, tá chegando?”: Como um bear market rally pode ser uma viagem cansativa

“Em todas as férias escolares, o que mais me angustiava mesmo era o trajeto, e sinto a mesma ansiedade em interações com os assinantes das séries que faço na Empiricus”, diz Enzo Pacheco (Imagem: Divulgação/ Fox Pictures)

Me recordo como se fosse hoje. Em todas as férias escolares, mesmo após a separação dos meus pais, íamos visitar a parte da família no interior de Minas Gerais. Eu, uma criança mais urbana, não gostava muito — apesar de hoje valorizar as oportunidades de se desligar do dia a dia caótico dos grandes centros indo para a roça.

Mas o que mais me angustiava mesmo era o trajeto. Só de pensar em ficar quatro horas dentro de um carro, sem ter o que fazer (lembrando que estou falando de uma época pré-smartphone e outros dispositivos eletrônicos modernos) atiçava meus nervos.

E sinto essa mesma ansiedade em algumas interações que tenho com os assinantes das séries que faço parte na 💥️Empiricus.

“Agora que o Powell falou que o pior ficou para trás, veremos novas altas nos mercados?”

“Hora de aumentar risco nas carteiras?”

“Com o índice subindo ontem, chegou o momento para comprar ações?”

Entendo que ver o 💥️mercado se valorizar e achar que não tem a parcela em 💥️ativos de risco necessário para surfar a alta é frustrante.

Só que é necessário entender os fundamentos por trás para tomar boas decisões para o seu portfólio. E, sinceramente, acho que ainda devemos ter semanas, quiçá meses, complicados pela frente.

Após tecer comentários em que sinalizou a possibilidade de redução do ritmo do 💥️aperto monetário na semana passada — mas sem se esquecer de reforçar que a batalha contra a 💥️inflação nos Estados Unidos está longe de acabada —, Powell fez com que muitos investidores voltassem a aumentar risco nos portfólios.

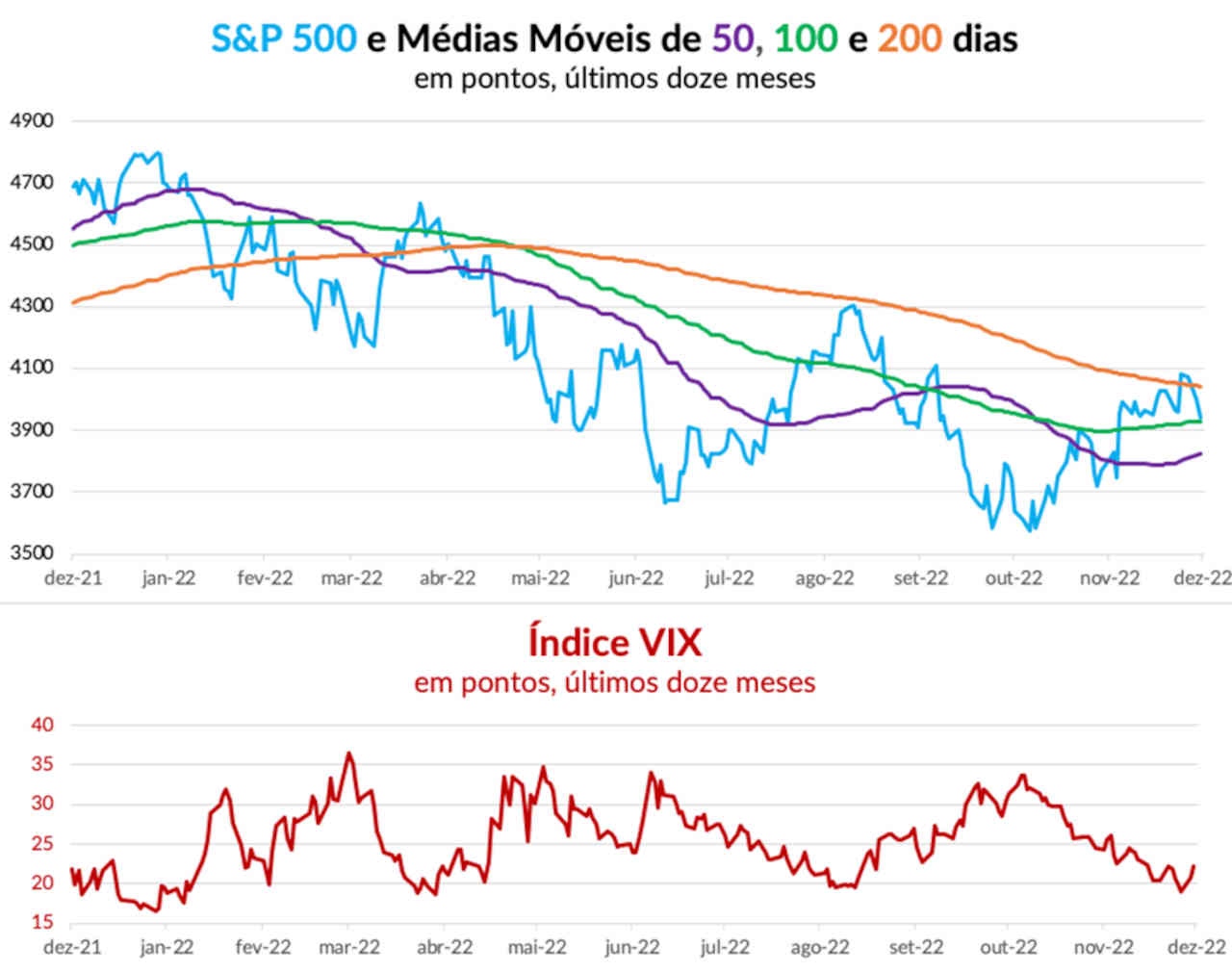

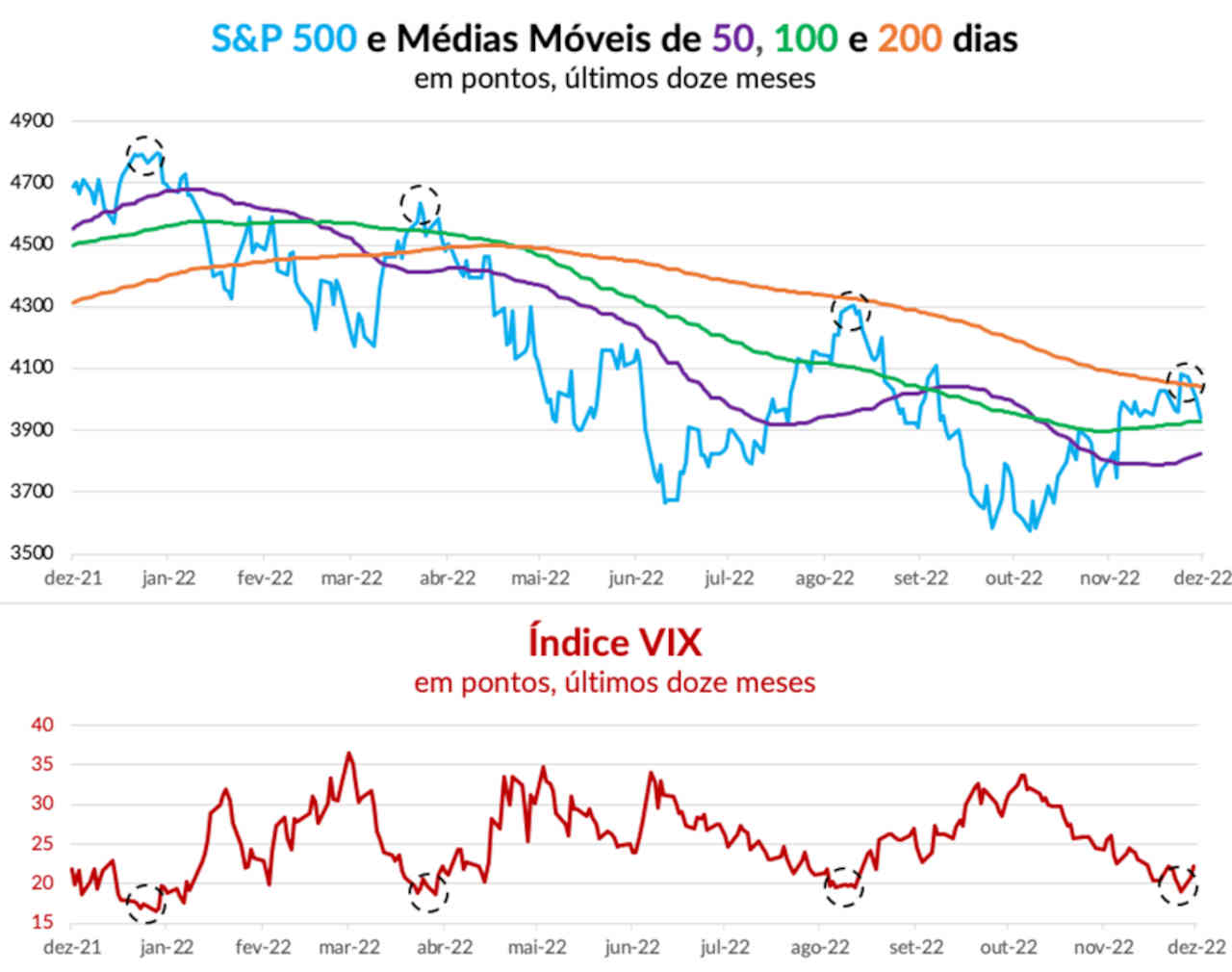

Gráficos 1 e 2. Cotação do S&P 500 e suas médias móveis de 50, 100 e 200 dias (gráfico superior) e índice VIX (inferior) nos últimos doze meses | Fontes: Bloomberg e Empiricius

O problema é que as perspectivas para o💥️ crescimento global seguem tímidas para 2023. Em alguns casos, próximos até mesmo de uma recessão (ainda que leve).

E, dado os níveis de preços atuais nos mercados, aliado à falta de revisão das projeções de lucros dos analistas, a atratividade dos retornos para os investidores diminuem consideravelmente.

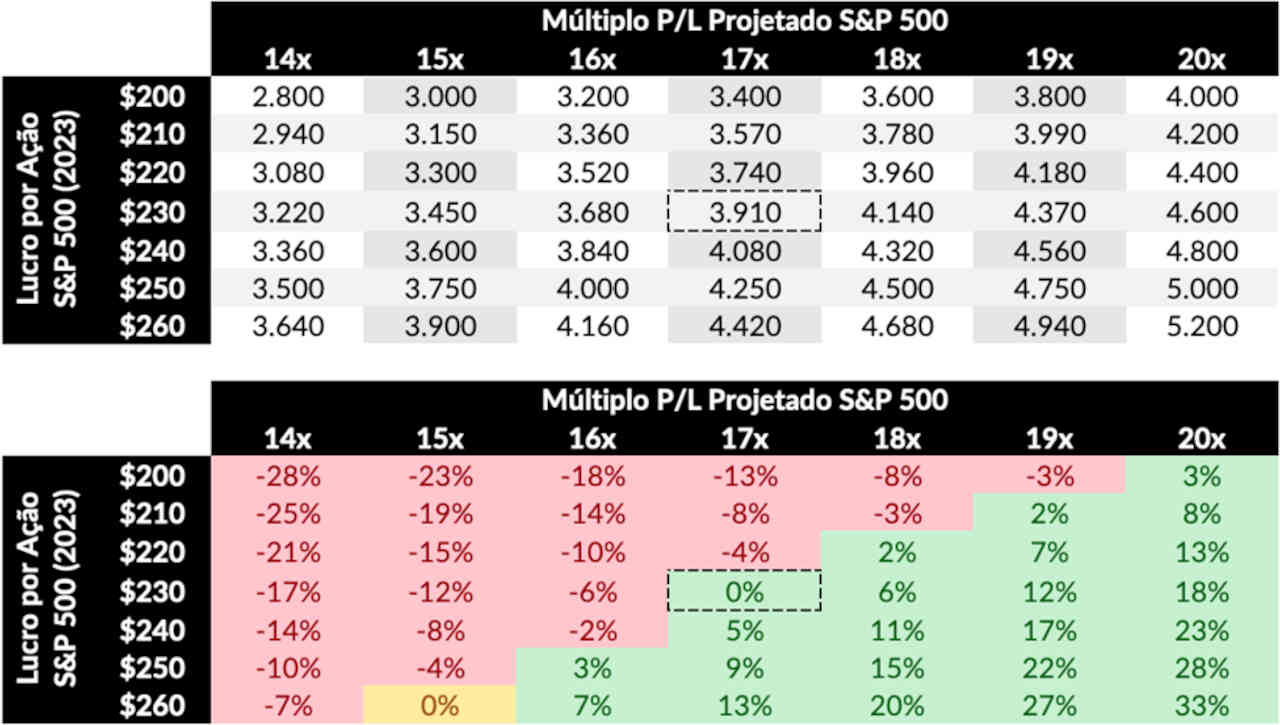

Com o S&P 500 perto dos 3.900 pontos e estimativas de lucro da ordem de US$ 230 para 2023, estamos falando de um índice sendo negociado perto das 17 vezes seus lucros futuros — algo em linha com a sua média histórica das últimas três décadas.

Gráfico 3. Lucro por ação do S&P 500 desde 1990 | Fontes: Bloomberg e Empiricus

Gráfico 4. Múltiplo Preço/Lucro projetado do S&P 500 desde 1990 | Fontes: Bloomberg e Empiricus

Mas, se estamos de fato entrando em um período de baixo (ou até mesmo nulo) crescimento, é de se esperar que o índice negocie abaixo de sua média histórica.

Até porque a média é feita de períodos de múltiplos bem acima e bem abaixo desse número. Talvez não em patamares de grandes crises, como após a do subprime em 2008 (quando negociava perto das 10 vezes lucros), mas não seria absurdo esperar algo mais perto das 15 vezes.

Além disso, os movimentos recentes do mercado indicam alguns “bear market rallies” — ou altas em meio a uma tendência de queda — que para alguns investidores podem ter criado bons pontos de entrada e saída em trades táticos.

O mais interessante é que essas altas têm sido acompanhada de redução na volatilidade, com o VIX (considerado o “índice do medo”) se aproximado dos 20 pontos em todas esses movimentos.

Gráficos 5 e 6. Cotação do S&P 500 e suas médias móveis de 50, 100 e 200 dias (gráfico superior) e índice VIX (inferior) nos últimos doze meses | Fontes: Bloomberg e Empiricius

Olhando assim, o investidor iniciante pode até achar que as coisas estão melhorando. Quando verificamos o histórico, entretanto, é possível verificar que a história é bem diferente.

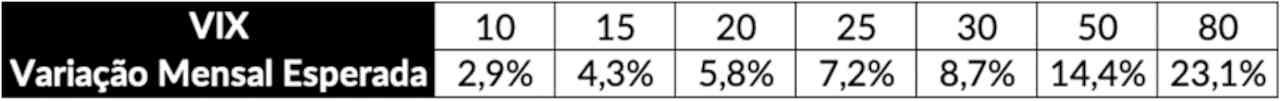

Sem se aprofundar muito nas questões técnicas, o VIX mede a expectativa de volatilidade anualizada para o S&P 500 no próximo mês. Quanto maior o valor, maior é a variação esperada do índice.

[Para transformar o dado anual em mensal, é só dividir o índice pela raiz quadrada de 12. Se o VIX estiver nos 10 pontos, por exemplo, isso significa que os investidores esperam uma variação de 2,9%, para baixo ou para cima, no S&P 500 ao longo dos próximos trinta dias.]

Tabela 1. Índice VIX e variação mensal esperada | Fonte: Empiricus

O ponto é que, historicamente, um VIX nos 20 estava mais ligado a períodos de estresse nos mercados. Em momentos de crise, o índice alcançava patamares ainda maiores, como os 80 pontos em 2008 e quase 90 no auge da pandemia do Covid-19.

Um mercado de alta, de maneira sustentável, só foi obtido quando o VIX se manteve perto dos 10 pontos (+-3%) e abaixo dos 15 (+4,5%) — como no começo dos anos 90, entre 2003 e 2007 e na última década.

Gráficos 7 e 8. Índices S&P 500 (gráfico superior) e VIX (inferior) desde 1990 | Fontes: Bloomberg e Empiricus

Gráficos 9 e 10. Variação mensal do S&P 500 (gráfico superior) e número de meses por intervalo (inferior) desde 1990 | Fontes: Bloomberg e Empiricus

E aí voltamos para a questão dos lucros projetados para o ano que se aproxima. Se 2023 realmente marcar um período de baixo crescimento ou leve recessão, o esperado é que os lucros das empresas sofram no período. Se as coisas continuarem nesse ritmo, a expectativa é de que a volatilidade ainda siga presente, até que sinais mais positivos para a economia global animem os investidores a aumentar risco nos seus portfólios.

Só que, até lá, a chance é de que o múltiplo Preço/Lucro projetado para o S&P 500 venha abaixo da sua média histórica. Junto com lucros menores do que esperado hoje, a chance de vermos novas quedas no índice parecem mais prováveis do que novas altas — lembrando que a máxima para o índice é algo perto dos 4.800 pontos, alcançado no final do ano passado.

Tabelas 2 e 3. Sensibilidade considerando o múltiplo Preço/Lucro projetado e o lucro projetado para o S&P 500 em 2023 | Fontes: Bloomberg e Empiricus

Neste caso, entendo que aqueles que queiram iniciar ou aumentar sua posição no mercado internacional poderiam esperar um ponto de entrada mais interessante nos próximos meses.

Já para aqueles mais propensos ao risco, uma maneira de apostar na queda do índice seria por meio dos ETFs invertidos.

Um exemplo é o ProShares Short S&P 500 (NYSE: SH), disponível somente nas corretoras internacionais. Ao adquirir o ETF, o investidor está comprado em um ativo que corresponde ao inverso da variação diária do S&P 500.

Mas importante salientar que esse ativo não deve ser uma posição estrutural do portfólio do investidor (não mais do que 5% da carteira), nem para “buy and hold” — com ele faz operações apostando na queda do ativo, sendo que o mercado tende a se valorizar no longo prazo, o ETF perde dinheiro em períodos mais alongados.

Assim como as minhas viagens da época de criança tinham um final feliz — afinal de contas, quem não gosta de ser recebido pela avó com as mais diversas iguarias da roça?! — acho que aqueles que estiverem preparados poderão aproveitar verdadeiras barganhas mais para a frente.

Mas que aquelas quatro horas muitas vezes pareciam quarenta, isso não posso negar.

✅💥️Enzo Pacheco é formado em Administração pela Universidade Federal do Espírito Santo e pós-graduado em Operador de Mercado Financeiro pela FIA. Um entusiasta do assunto “investimentos” — tendo se interessado desde os tempos de universitário —, desde 2017 foca exclusivamente na análise dos mercados internacionais nas séries da Empiricus voltadas a esse propósito (Investidor Internacional e MoneyBets).

O que você está lendo é [“Pai, tá chegando?”: Como um bear market rally pode ser uma viagem cansativa].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments