Tabaco: Com dividend yield maior que 7% em dólar, vale ou não a pena investir nessa indústria controversa?

“Investir em empresas de tabaco é uma decisão controversa para alguns investidores, uma vez que o setor enfrenta muitos desafios e riscos”, explica o colunista (Imagem: Pixabay)

A indústria de tabaco é conhecida por oferecer 💥️dividendos atrativos, com muitas empresas do setor apresentando yield 8% ou mais em 💥️dólar.

No entanto, investir em empresas de tabaco é uma decisão controversa para alguns investidores, uma vez que o setor enfrenta muitos desafios e riscos, além de alguns terem tido experiências negativas pessoais com o produto, seja pelo consumo próprio ou por alguma pessoa próxima teve complicações de saúde. Neste artigo, vamos explorar se vale ou não a pena investir em empresas de tabaco.

Em primeiro lugar, é importante destacar que as empresas de tabaco são negócios consolidados e estabelecidos, com uma presença global e uma base sólida de consumidores fiéis. Isso garante uma receita estável e, por sua vez, permite que as empresas ofereçam dividendos atraentes aos investidores.

Além disso, a indústria é relativamente resiliente às condições econômicas adversas, pois os consumidores continuam a comprar cigarros, mesmo durante recessões econômicas. Isso significa que são consideradas investimentos defensivos na carteira do investidor, o que os torna atraentes para os investidores que buscam estabilidade e segurança.

O setor é composto por várias empresas que fabricam e vendem produtos do tabaco, como cigarros, charutos, cachimbos e fumo de enrolar. Entre as maiores empresas estão a 💥️Philip Morris International, a 💥️British American 💥️Tobacco, a J💥️apan Tobacco International e a 💥️Imperial Brands.

Estas empresas produzem e vendem seus produtos em todo o mundo, por uma ampla gama de marcas e formatos. Além disso, muitas têm ampliado seus negócios para incluir não-fumantes, oferecendo alternativas de tabaco sem fumaça e outros produtos.

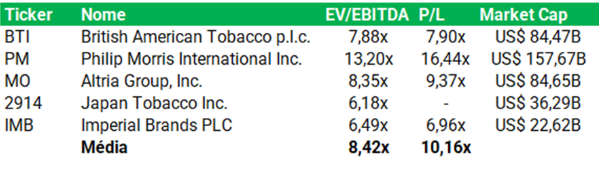

Para se ter uma ideia em termos de valuation dessas empresas, o P/L(Preço/Lucro) da indústria é de 10,16x em enquanto o S&P 500 tem um P/L de 16x. Isso mostra como a indústria é vista pelo mercado e que esse desconto implícito no valuation, provavelmente é justificável pelas incertezas no seu modelo de negócio.

A British American Tobacco (BAT) por exemplo é uma das maiores empresas de tabaco do mundo. Ela é conhecida por sua ampla gama de marcas de tabaco, incluindo as marcas Dunhill, Kent, Lucky Strike e Rothmans, bem como pelo seu investimento em alternativas de tabaco sem fumaça, como dispositivos de vaporização.

O seu dividend yield está em torno de 7% em dólar, considerando a taxa de juros americana e a média de dividend yield das empresas do S&P é considerada de alto retorno sobre o capital investido.

A tendência é que esse yield permaneça elevado para os próximos anos, uma vez que a empresa tem um baixo endividamento e suas receitas são de certa forma consistentes.

Fora isso, a companhia tem uma camada a mais defensiva: a diversificação geográfica. Está presente em mais de 200 países, o que pode ajudar a mitigar o impacto de regulamentações locais.

No entanto, é preciso considerar também os aspectos negativos da indústria de tabaco. Além de ser amplamente considerada prejudicial à saúde, ela enfrenta regulamentações cada vez mais rigorosas, incluindo restrições à publicidade, aumento dos impostos e limitações em relação aos produtos. Essas regulamentações podem afetar adversamente as receitas e os lucros das empresas de tabaco.

Além disso, o consumo de tabaco está diminuindo em muitos países, incluindo os mercados mais importantes, o que pode ser um fator negativo para a indústria.

As companhias também enfrentam demandas legais frequentes de grupos de defesa da saúde e indivíduos que alegam ter sofrido danos por causa do uso de produtos do tabaco. Tais demandas podem resultar em penalidades significativas e impactar negativamente os lucros das empresas.

De acordo com dados da 💥️Organização Mundial da Saúde (OMS), a prevalência de fumantes no mundo caiu de aproximadamente 25% em 1990 para cerca de 20% em 2016.

Alguns países, especialmente os desenvolvidos, têm registrado uma queda ainda mais acentuada no número de fumantes, devido a iniciativas de saúde pública mais agressivas e aumento dos preços dos produtos do tabaco.

Finalmente, a popularidade dos dispositivos de vaporização e outros produtos de tabaco sem fumaça está aumentando rapidamente, o que pode afetar adversamente as vendas de produtos tradicionais das empresas de tabaco.

Em resumo, investir em empresas de tabaco com altos dividendos pode ser atraente para alguns investidores, especialmente aqueles em busca de renda passiva.

No entanto, é importante considerar cuidadosamente as implicações éticas e os riscos envolvidos antes de fazer qualquer investimento. Além disso, é importante fazer uma avaliação completa da empresa, incluindo uma análise dos fundamentos financeiros e das perspectivas de crescimento, para tomar uma decisão.

O que você está lendo é [Tabaco: Com dividend yield maior que 7% em dólar, vale ou não a pena investir nessa indústria controversa?].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments