Sem saída, investidores apostam em dívida corporativa argentina

Embora os gestores de ativos possam tecnicamente escapar dos controles algumas empresas podem não ter acesso devido às suas próprias políticas internas (Imagem: REUTERS/Lucas Jackson)

Investidores estrangeiros começam a migrar para o normalmente morno mercado de títulos corporativos da 💥️Argentina, desesperados para reinvestir os recursos bloqueados no país devido aos recentes controles de capital.

Depois de ficarem de fora dos mercados internacionais de dívida em meio ao colapso que colocou o país à beira do default mais uma vez, os emissores, que incluem as petroleiras YPF e Pan American Energy, recorrem a títulos em pesos para obter financiamento.

No entanto, em vez de encontrar gestores de ativos avessos ao risco, cautelosos diante da crise na Argentina, percebem um interesse significativo de investidores globais que não podem repatriar fundos, segundo pessoas com conhecimento do assunto.

Embora os gestores de ativos possam tecnicamente escapar dos controles usando uma taxa de câmbio paralela conhecida como blue-chip swap, algumas empresas podem não ter acesso devido às suas próprias políticas internas. E, mesmo que os títulos do governo de curto prazo sempre sejam uma opção de reinvestimento, muitos provavelmente veem a dívida corporativa como um investimento menos arriscado, dadas as atuais questões fiscais do país, disseram as pessoas.

No fim do mês passado, a Argentina realizou um pagamento de juros de uma dívida de 142 bilhões de pesos (US$ 2,4 bilhões) com vencimento em 2023, atrelada à taxa de política monetária, cujos principais detentores são investidores estrangeiros.

A crescente demanda por dívida corporativa local já pode estar alimentando anomalias nos preços. A reabertura de uma emissão de 3,5 bilhões de pesos da YPF na semana passada ofereceu retorno de apenas 10 pontos percentuais acima da taxa de referência Badlar, significativamente menor do que os níveis observados no mercado secundário, altamente ilíquido, de acordo com uma pessoa com conhecimento do preço.

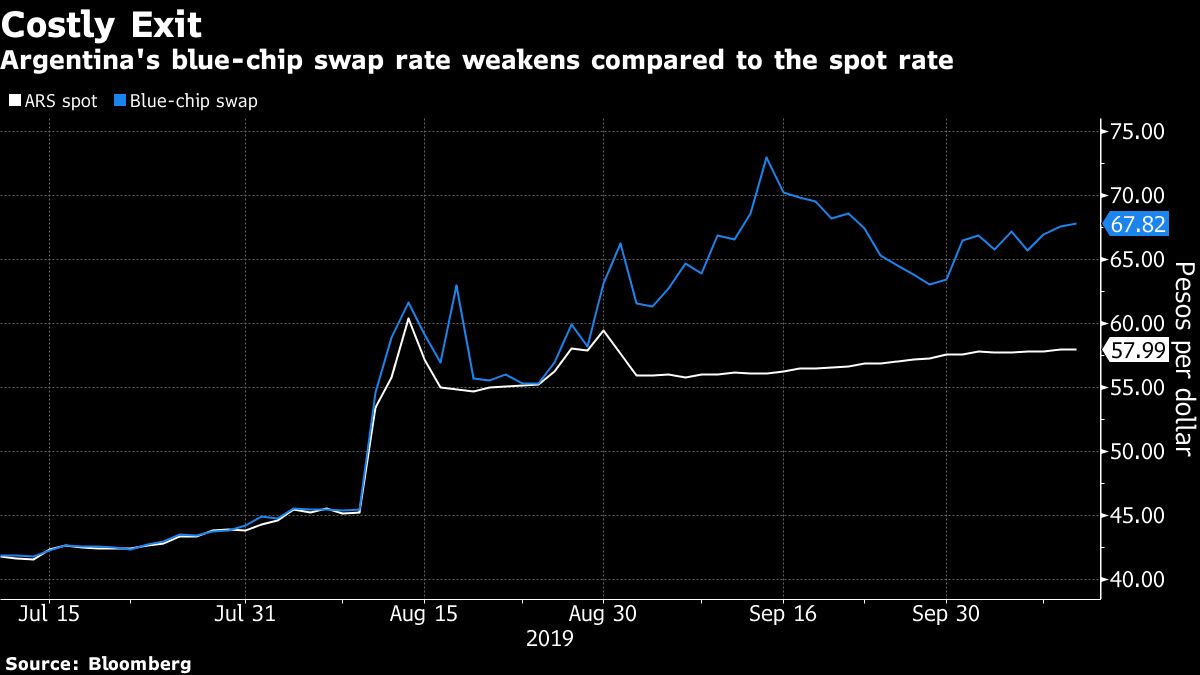

O governo argentino retomou os controles de capital em 1º de setembro, após uma queda de aproximadamente 25% do peso diante da vitória do candidato da oposição 💥️Alberto Fernández nas eleições primárias em agosto, com uma ampla vantagem sobre o presidente 💥️Mauricio Macri. A taxa blue-chip swap está agora cerca de 14% abaixo que o preço spot oficial da moeda, segundo dados compilados pela Bloomberg.

Depois da YPF, a Pan American Energy vendeu 7,2 bilhões de pesos em títulos com taxa flutuante e vencimento em 2023 na quinta-feira.

Representantes das empresas não quiseram comentar se as emissões foram realizadas com base no interesse dos investidores. Um porta-voz da Pan American Energy disse que a venda pretende financiar parcialmente a campanha de perfuração na reserva de hidrocarbonetos de Cerro Dragón.

O que você está lendo é [Sem saída, investidores apostam em dívida corporativa argentina].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments