Empiricus: Feliz 2023!

O último dia de negociação em outubro foi de leve susto na Bolsa, com queda de 1,1%, mas não o suficiente para arrancar à força o resultado mensal de 2,36% do Ibovespa (Imagem: REUTERS/Amanda Perobelli)

💥️Por Bruno Mérola

Halloween no Brasil nunca foi lá essas coisas. O último dia de negociação em outubro foi de leve susto na Bolsa, com queda de 1,1%, mas não o suficiente para arrancar à força o resultado mensal de 2,36% do Ibovespa, puxado pela aprovação da reforma da Previdência no Senado, o arrefecimento da guerra comercial entre EUA e China e a nova rodada de corte de juros.

Há exatos seis meses, o desejo era o de que a superstição em relação ao mês de maio fosse finalmente deixada de lado. Aconteceu que o mês acabou de fato sendo positivo, mas não sem sofrer com atrito comercial até a metade.

Seis meses depois, trago o caso oposto para reforçar o investimento em ações: nos últimos dez anos, o investidor que entrou em Bolsa no último dia de outubro e saiu no último dia de abril (linha verde), trocando para o CDI, teve um desempenho duas vezes maior do que o Ibovespa (linha cinza) ou daquele que se posicionou nos meses alternados (linha vermelha):

Concordo, pode ser apenas uma coincidência estatística. Outra explicação pode ser o impacto positivo acumulado de ficar de fora da Bolsa nos seis meses que antecedem as eleições. Sinceramente, não sei. Só sei que estou aumentando minha alocação em Bolsa agora, só para garantir mesmo, nunca se sabe.

E você, está fazendo o mesmo? Para te ajudar a investir melhor hoje, compartilho algo inédito, um desafio que o Felipe Miranda me propôs.

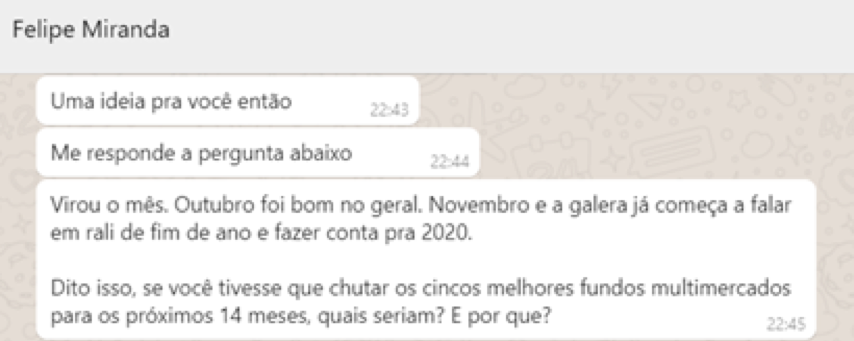

Explico melhor. Ontem à noite, no meio de uma mudança e entre devaneios sobre o tema desta newsletter, decidi recorrer ao estrategista-chefe da Empiricus e à sua brilhante caixa de ideias. De bate-pronto, ele veio com o desafio dos fundos multimercados:

Também de imediato, considerei missão impossível escolher cinco futuros vencedores no curto prazo dentro do universo de mais de 2.500 fundos disponíveis ao investidor comum.

Parecia o cenário perfeito para entrar em campo aquela metodologia ultra-avançada que as consultorias americanas utilizam em seus processos seletivos conhecida como “guesstimating”. No Brasil, a gente é mais humilde e chama de “chute educado”, mas com o mesmo nível de acerto dos gringos.

Afinal, trata-se de uma dupla ilusão: acertar as projeções de mercado e acertar também quais fundos têm maior capacidade de acertar essas mesmas projeções.

Minutos de conversa depois, ficou claro: a provocação era para que eu me colocasse no lugar de um dos gestores de fortuna. Quais são minhas convicções hoje e quais são os fundos que compartilham dessas convicções no horizonte de 14 meses, até o final de 2023?

Como editor da série 💥️Os Melhores Fundos de Investimento, é quase como perguntar a um árbitro de futebol o seu time do coração. Desafio aceito, mas explico antes as minhas próprias convicções.

Particularmente, compartilho do otimismo estrutural em Bolsa para o longo prazo. Juros absurdamente baixos para o histórico brasileiro, durante um longo ciclo, e alta alavancagem operacional das empresas, após terem ficado enxutas nos anos de crise, serão os catalisadores naturais para uma maior alocação doméstica em Bolsa. O estrangeiro começou a investir no Brasil apenas agora, timidamente, e acredito que ele possa perder o filé-mignon deste ciclo mais expressivo de alta, esperando o efeito certeza se concretizar — normalmente, tarde demais -— antes de cada gatilho de alocação no Brasil.

Dito isso, sendo Bolsa minha maior convicção, priorizei gestores multimercados com uma visão otimista em ações para comporem o grupo dos multimercados do desafio do Felipe.

Sem entrar em todos os detalhes sobre os gestores — esses você pode conferir na série 💥️Os Melhores Fundos de Investimento — compartilho, pela primeira vez, os cinco multimercados que eu acredito que terão o melhor desempenho pelos próximos 14 meses, em ordem alfabética:

Absolute Vertex: com histórico do gestor em renda variável, a Absolute sempre teve uma posição expressiva em renda variável, tendo voltado a aumentar recentemente. A casa vem revisando as estimativas de PIB para cima e também já está com cenário de juros abaixo de 4%, estando bem otimistas com Bolsa;

Ibiuna Hedge STH: os principais sócios são especialistas em bancos centrais. Isso dá a eles a capacidade de entender melhor os movimentos de política monetária pelo mundo. Além do possível ganho com a queda de juros globais, os gestores têm aumentado a posição em Bolsa, depois de muito tempo sem nada em carteira;

Kapitalo Zeta: o fundo de maior volatilidade da Kapitalo é o principal veículo da casa, que consolida várias estratégias de uma só vez. Na parcela de ações, por exemplo, a casa vem mantendo uma exposição de 40% desde o início do ano, apenas variando a proteção de acordo com o momento;

Legacy: tendo atingido R$ 10 bilhões de patrimônio em apenas 1,5 ano, a Legacy já se destaca em desempenho bem acima da média e na diversificação das fontes de retorno. Por girarem bastante a carteira, acredito que continuarão ganhando dinheiro em vários mercados, e de maneira consistente, ao longo dos próximos meses;

Verde: o lendário gestor do fundo, Luis Stuhlberger, tem uma capacidade fora da curva de operar proteções que, combinada com o potencial do fundo da casa em voltar a alocar um terço do patrimônio em renda variável, é forte candidato para ficar entre os principais desempenhos de multimercados nos próximos 14 meses;

Repito: todos os fundos multimercados dessa lista têm minha absoluta confiança para surfar o ciclo de alta dos ativos brasileiros em 2023.

P.S.: Se você quer conhecer todas as sugestões dos especialistas da Empiricus, 💥️clique aqui para se inscrever no Game Changers Web Summit, o maior evento online e gratuito de investimentos para celebrar os 10 anos da empresa.

Um abraço,

Bruno Mérola.

O que você está lendo é [Empiricus: Feliz 2023!].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments