Empiricus: It’s revolution, baby

Você está preparado para ter seu dinheiro gerido por robôs? É o que Ana Westphalen questiona no artigo de hoje (Imagem: Pixabay)

💥️Por Ana Luísa Westphalen, da Empiricus Research

Leblon, horário comercial. Joel estuda incessantemente balanços de empresas com a missão de formar uma carteira de ações capaz de bater o 💥️Ibovespa. Na mesa ao lado, está seu irmão, Ray, que tem como foco as 💥️small caps, enquanto Wace se concentra nos relatórios do sell side. O mais experiente do time, Eddie, tem feito um excelente trabalho como “scalper”, encontrando boas oportunidades de arbitragem há mais de uma década.

Essa seria uma cena comum numa gestora de recursos brasileira. Isso se os “analistas” citados não fossem robôs. O relato acima não é uma peça de ficção científica. Eles realmente existem e dividem a sala com colegas humanos ¬— altamente capacitados ¬— na Quantamental, casa carioca fundada há dois anos que combina modelagem quantitativa com análise fundamentalista. Esse modelo misto ainda é “light”, já que lá as decisões de investimento são tomadas apenas quando há convergência entre o quantitativo e o qualitativo.

Agora eu te pergunto: você está preparado(a) para ter seu dinheiro gerido por robôs? Eu sugiro fortemente que se acostume com a ideia; já adianto que o seu portfólio tem muito a se beneficiar.

Talvez você não saiba, mas na lista dos maiores investidores do mundo está um matemático: Jim Simons, fundador da Renaissance Technologies e pai da gestão baseada em modelos quantitativos. Seu fundo Medallion entrega retornos invejáveis há 30 anos e o segredo é obedecer basicamente a um sistema de computador, sem qualquer interferência humana. Pode até ser considerado uma caixa-preta, como dizem os críticos, mas é uma caixa-preta lucrativa…

Para quem não está familiarizado com os termos, eu explico. Os fundos quantitativos têm origem na constatação de que nós, humanos, temos limitações. Quer um exemplo?

Quantas pessoas seriam necessárias para captar, avaliar e armazenar todas as informações (balanços, relatórios, notícias) de uma empresa e de seu respectivo mercado? Um computador bem programado pode fazer isso 24 horas por dia, sete dias por semana — sem reclamar — para dezenas ou centenas de companhias ao mesmo tempo.

E o que dizer de nossa influência emocional sobre as decisões de investimento? A regra de vender uma ação na alta e comprar na baixa ou o tal foco no longo prazo pode fazer muito sentido racionalmente falando, mas a execução tende naturalmente a esbarrar em sentimentos como a aversão a perdas ou a ganância.

Da mesma forma, nenhum humano está imune a erros ou a influências externas durante o trade. Ou será que você trabalha com a mesma disposição depois de passar a noite em claro ou quando enfrenta uma crise no casamento?

Solução para evitar erros seria delegar a execução das decisões às máquinas, por meio de fundos controlados por algoritmos ou fundos quantitativos (Facebook da IBM)

Conclusão: a solução para evitar erros, otimizar recursos e remover o elemento emocional do processo de investimento seria então delegar a execução das decisões às máquinas, por meio de fundos controlados por algoritmos ou fundos quantitativos.

Diferentemente de um fundo tradicional, que tem um gestor experiente à frente, em um “quant” (como são carinhosamente chamados) as alocações são feitas sem interferência humana, por meio de estratégias sistematicamente programadas. Na prática, a gestão é feita com base em estatística.

E onde entram os humanos? Na construção dos modelos e na programação dos algoritmos de acordo com o histórico dos ativos. Seria como tirar 5 mil fotos de uma pessoa ao longo de um período e “parametrizar” as imagens, identificando os momentos em que ela está feliz, neutra ou triste, e qual é o grau de convicção do sentimento.

Agora pense que essa pessoa é o mercado, e que “felicidade” e “tristeza” são, respectivamente, situações em que ela está propensa a tomar risco ou não, de acordo com as condições econômicas. Teríamos aí uma estratégia de “trend following”, ou seguidora de tendências.

Uma vez criado o modelo, ele é submetido à prova histórica, ou “backtest”. É a hora de se certificar de que as decisões de investimento teriam sido bem-sucedidas no passado. Para ativos brasileiros, é comumente usado um intervalo de 25 anos, tempo em que vigora o Plano Real. Você conseguiria levantar quais foram as decisões de investimento tomadas pelo seu gestor preferido nesse período?

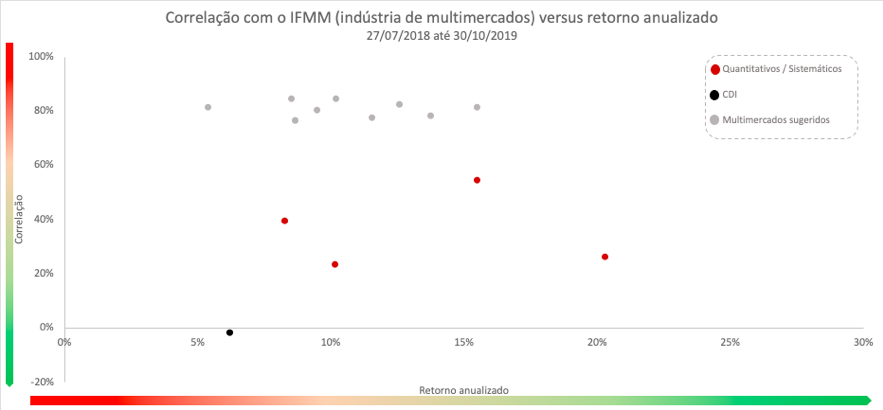

Um dos grandes charmes de ter um fundo quantitativo no portfólio é certamente a diversificação, por serem pouco correlacionados com a maior parte dos produtos tradicionais. Veja o gráfico abaixo, elaborado pelo meu colega Bruno Marchesano.

As bolinhas na cor cinza representam alguns dos nossos fundos multimercados preferidos. Eles entregam retornos distintos, como você pode ver, mas repare no eixo à esquerda. São bem correlacionados entre si, tomando por base o IFMM, benchmark para a categoria. Já em vermelho estão alguns dos fundos quantitativos em que estamos de olho.

De fato, os multimercados em geral têm se beneficiado do movimento de fechamento recente dos juros no Brasil. Nesse sentido, ter no seu portfólio um fundo quantitativo parece uma boa forma de investir em juros, câmbio e/ou Bolsa de forma diversificada.

💥️E se der ruim?

Em um fundo quantitativo tradicional, o modelo deve ser soberano, ou seja, sem qualquer interferência humana. Mas e se o robô começar a seguir uma estratégia totalmente contraintuitiva? Eu já me imagino tirando o computador da tomada. Será que não dá vontade de interferir?

Foi o que perguntei ao Alexandre Bossi, sócio da Pandhora, que antes de entrar para o mundo da programação já foi gestor fundamentalista de ações. Ele confessou que teve que superar muitas tentações nos primeiros anos. Em sua gestora — e isso varia de acordo com cada casa —, a regra é que as intervenções humanas ocorram só no caso de eventos extremos, que não tenham sido capturados na base de dados.

Isso porque, vale destacar, os modelos são criados com base em padrões passados. Ou seja, não estão imunes aos efeitos dos Cisnes Negros, eventos imprevisíveis, raros e de grande impacto nos mercados. Esta é justamente uma das críticas aos fundos quantitativos puros: as perdas que podem ser ocasionadas na ocorrência de uma quebra estrutural de cenário.

Por isso, na análise que temos feito dos produtos quantitativos aqui na série 💥️Os Melhores Fundos de Investimento, preferimos aqueles que têm diferentes estratégias rodando simultaneamente e em mercados variados e líquidos. Também é preciso haver algum tipo de limite preestabelecido para perdas, justamente para evitar que o fundo fique refém dessas mudanças estruturais.

Ficou empolgado(a) com a possibilidade de ter um robô como gestor? Sabia que a categoria de fundos quantitativos ainda engatinha no Brasil. Sejam puros ou mistos, eles representam menos de 1% do patrimônio líquido da indústria nacional, de cerca de R$ 5 trilhões.

A título de comparação, nos Estados Unidos, os quants correspondem a 25% do mercado. Maior hedge fundo do mundo, o Bridgewater, de Ray Dalio, é um dos casos em que as decisões são tomadas com base em análises feitas por robôs.

Nos últimos dias, nós da série 💥️Os Melhores Fundos de Investimento visitamos as principais gestoras quant brasileiras e, na semana que vem, contaremos nossas impressões e revelaremos quais são os nomes dos nossos fundos preferidos da categoria. Para conhecê-los, venha por aqui.

Aproveitando, uma dica cultural para quem quiser saber mais sobre a história de Jim Simons, também conhecido como “o matemático que quebrou Wall Street”. Foi lançada recentemente a biografia “The Man Who Solved the Market: How Jim Simons Lauched the Quant Revolution”, escrita pelo jornalista Gregory Zuckerman. Em breve o Felipe Miranda deve falar dela por aqui…

Um abraço,

Ana Luísa Westphalen

O que você está lendo é [Empiricus: It’s revolution, baby].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments