Felipe Miranda: o gráfico que mais me preocupa no momento

Muita gente preconceituosa acha que determinados ativos ou certas estratégias são sofisticadas demais para a pessoa física, afirma o CIO da Empiricus

Diante do comportamento do 💥️Ibovespa em janeiro, talvez muitos estejam preocupados com a perda de suportes importantes para o índice ou para algumas de suas ações. Outros, mais criativos, conseguem enxergar a figura de um bebê abandonado prestes a fazer um ombro-cabeça-ombro, seguido de um duplo salto carpado, que levaria o índice lá para os seus 108 mil pontos.

Eu não acredito em bruxas, mas que elas existem, existem. De todo modo, não é qualquer um desses gráficos que me assusta no momento. Nada contra quem tenta usar das figuras para antecipar o futuro — para alguns, até as borras de café podem reservar o mistério do amanhã. Eu respeito, só não é a minha. Não combina com o ceticismo de Sextus Empiricus.

Escrevo estas linhas com as mãos um pouco trêmulas, a garganta seca e alguma dose de adrenalina. Rola uma lenda que o próprio Paulo Guedes já perdeu fortuna negociando contratos de Ibovespa Futuro — não sei se é verdade. Mas sei que meu próprio pai entregou boa parte do que tinha justamente nessa “brincadeira”. Cachaça, tabaco, mulher e trades de índice, um quarteto de vícios difícil de se combater.

O alerta que tento fazer hoje gostaria que tivesse sido dado à família Miranda nos anos 1990, quando papai perdeu para o Ibovespa Futuro boa parte do que havia conquistado em décadas de trabalho duro. Saiu de feirante (era vendedor de batatas acompanhando meu avô) para diretor de banco e dono de corretora. Foi seduzido pelo canto da sereia dos ganhos rápidos do day trade com contratos de índice e pela promessa da revolução das empresas pontocom às vésperas do estouro da bolha da Nasdaq. Essa foi a primeira vez que quebramos.

Parece que ganhamos gosto pela coisa, porque, a essa experiência, se somaram outras quatro, numa montanha-russa em que as descidas eram cada vez piores e sem a contrapartida de recuperações da mesma magnitude. Está aí uma lição sobre falências familiares: a segunda vez é sempre pior do que a primeira; a terceira, pior do que a segunda; e por aí vai.

Enquanto você não muda, de verdade, sua mentalidade, você continua naquela tendência à repetição — e como mudar a natureza de um homem de 40 anos, que tinha certeza de que seus prejuízos com os day trades derivavam apenas do azar e que sua competência seria capaz de reverter a tragédia caso ele tivesse uma próxima chance?

Repetir o procedimento esperando um resultado diferente é uma das definições de loucura. Diante da pressão que ele mesmo se impunha àquela altura por, em sua própria interpretação, destruir o seio familiar (o dinheiro não entra pela porta, o amor voa pela janela), e diante do acúmulo dos boletos, é bem possível que papai tenha mesmo perdido um pouco da sanidade. Eu e mamãe evitávamos a palavra loucura. Lá em casa, até hoje, a gente evita o termo, embora, internamente, os olhares dela possam me revelar o que sentia e ainda sente a respeito.

Exatos 20 anos depois, venho a ser assombrado pelas lembranças pessoais. E talvez pelo viés individual, elas atinam minha alma, antevendo um cemitério de day traders, que, postumamente, culparão o próprio mercado, um suposto antro de jogadores, um cassino para tirar dinheiro das sardinhas inexperientes e transferi-lo para os grandes tubarões. A culpa, claro, nunca é nossa. Narciso acha feio o que não é espelho.

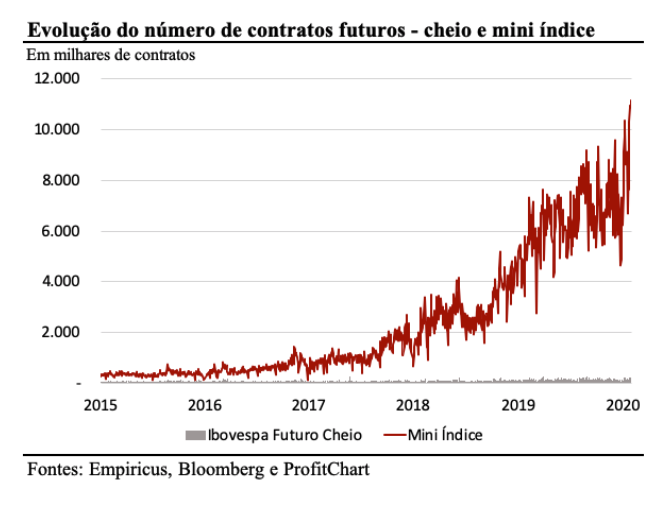

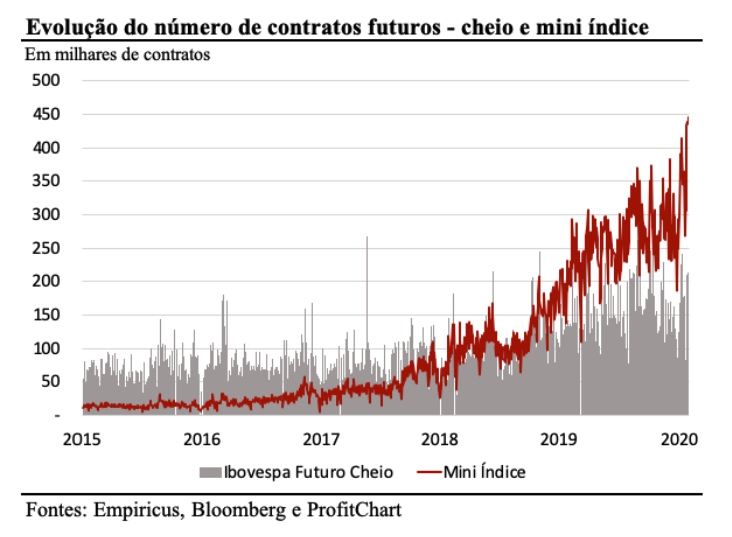

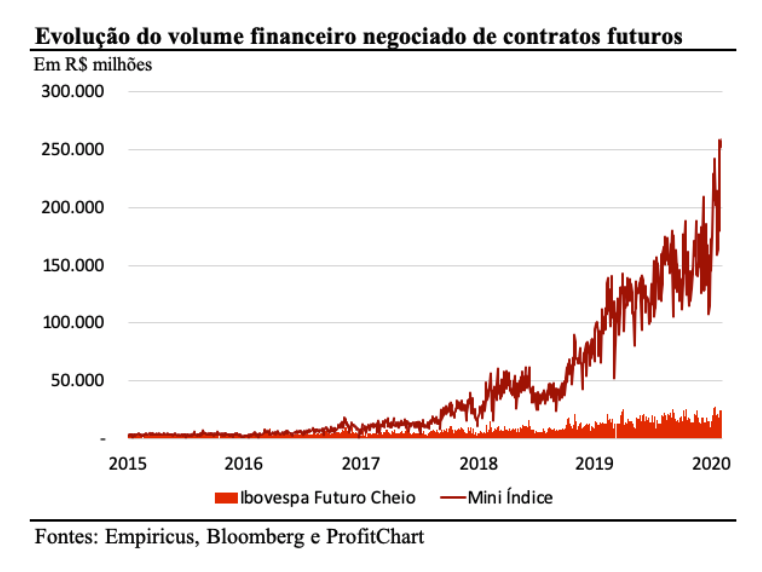

Peço que você preste atenção nos três gráficos abaixo:

Basicamente, eles mostram a mesma coisa: a evolução desproporcional de negociação de minicontratos de Ibovespa Futuro relativamente aos contratos cheios. Isso é, entre outras coisas, um indicador potencial da maior participação da pessoa física nesse segmento.

O recado aqui é claro: se você está interessado em sofisticar seus investimentos e está indo por esse caminho, eu entendo que você está na direção errada. “O teu futuro é duvidoso, eu vejo grana, eu vejo dor.”

Não sou xiita. Aliás, entendo que os fundamentalistas xiitas vivem numa espécie de mundo platônico, pois, na vida real, as posições ótimas e cristalinas não estão sobre a mesa. Temos de escolher entre o “ok” e o razoável, em ambivalências que trazem um determinado benefício mas, ao mesmo tempo, implicam uma porção de mazelas também.

Não acho que seja impossível ganhar dinheiro com day trade. Há gente muito competente fazendo isso. Desde que Andrew Lo, um dos papas do MIT, identificou capacidade preditiva na Análise Técnica com grande formalismo científico, deveríamos todos nós sermos um pouco mais humildes — detesto as pessoas que não apenas são convictas de sua capacidade de ganhar dinheiro no mercado, mas que, além disso, têm certeza de que somente seu jeito funciona. O que dizer do Renaissance, por exemplo? Há alguém que gerou mais dinheiro do que o Medallion e justamente com trades de curto prazo?

Preciso ainda fazer outra ponderação, ligada à confusão sobre sofisticação e geração de resultados. Muita gente preconceituosa acha que determinados ativos ou certas estratégias são sofisticadas demais para a pessoa física, que estaria necessariamente condenada a uma espécie de série B dos investimentos. Não é o meu caso. Ao contrário. Entendo que as pessoas físicas podem e devem ter investimentos tão bons ou até melhores do que os profissionais, cujo tamanho, necessidade de publicidade de suas estratégias e compromissos institucionais por vezes dificultam a geração de retornos acima da média.

A crítica ao trading de curto prazo não vem de seu caráter muito sofisticado, mas de sua baixa eficiência para a maioria em termos de geração de resultado. A sofisticação não está em negociar contratos de Ibovespa Futuro. Neles, estão apenas as maiores probabilidades de não dar certo. A maioria das pessoas que se envereda por este caminho perde dinheiro.

Em investimentos, devemos usar as probabilidades a nosso favor, não o contrário. Mais uma vez esclareço: há, sim, gente muito boa ganhando dinheiro com trades de curto prazo, mas é uma minoria que desenvolveu uma competência muito particular, bastante experiente e com técnicas bem específicas para isso.

Sou uma das vítimas da narrativa sedutora dos ganhos rápidos e significativos do day trade. Posso lhe garantir: não é legal nem divertido. Se você está indo por aí sem orientação, recomendo fortemente mudar de estratégia e passar a usar as probabilidades a seu favor, não o contrário. Há muita gente indo para a Bolsa neste momento, os “órfãos do CDI”, para usar uma expressão da moda. Muito mais do que uma bolha de valuation na B3, esse aumento dos minicontratos me preocupa muito.

Felipe Miranda ressalta que o mercado financeiro é uma metonímia do mundo, onde o espectro do que não sabemos é muito maior do que o escopo do que sabemos (Imagem: REUTERS/Paulo Whitaker)

O mercado financeiro é uma metonímia do mundo, onde o espectro do que não sabemos é muito maior do que o escopo do que sabemos. Ninguém pode antever o comportamento de um ativo no curto prazo com facilidade. O próximo movimento do Ibovespa é simplesmente aleatório. E não devemos depender da aleatoriedade para ganhar dinheiro de forma sistemática — essa frase é um paradoxo.

Monte uma carteira diversificada com 15 ativos pouco correlacionados entre si, com estimativa de bom retorno potencial (existência de prêmio de risco) em cada um deles. Pense sempre em termos de assimetria, comparando o quanto você pode ganhar frente ao que pode perder em cada um deles, ponderados pelas respectivas probabilidade de ocorrência. Volte seu horizonte temporal ao longo prazo e sobreviva até lá. Não há nada mais sofisticado. O que fazemos no Carteira Empiricus e, por conseguinte, encontramos no Carteira Universa é justamente isso. Nada além.

O que você está lendo é [Felipe Miranda: o gráfico que mais me preocupa no momento].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments