Como o seu psicológico interfere nos seus investimentos

O assessor é aquele que vai estar ao seu lado em todos esses momentos, e se colocar entre você e seus piores instintos (Imagem: Freepik)

Se você pensa que as pessoas são racionais quando o assunto é dinheiro, é hora de rever alguns conceitos.

Você já ouviu falar sobre Finanças Comportamentais?

Esse campo de pesquisa combina a economia com a ciência cognitiva para explicar o comportamento irracional na gestão do risco e a influência da psicologia humana nas nossas decisões relacionadas ao dinheiro.

Um dos teóricos mais importantes dessa linha de pesquisa é Richard Thaler, economista americano que recebeu o Nobel de Economia em 2017.

Quando questionado por jornalistas sobre como gastaria o prêmio de US$ 1,1 milhão, Thaler respondeu: 💥️“Vou tentar gastar da forma mais irracional possível”.

Mais do que uma resposta bem humorada, ela vai em linha com a premissa básica de seus estudos: que questões subjetivas pesam nas escolhas humanas, muitas vezes até mais do que a racionalidade.

💥️Nudge

Richard Thaler foi o responsável por cunhar o conceito de ✅nudge. Sem tradução em português, ele é definido como um “empurrão” ou um “gatilho” que influencia a decisão de um consumidor.

O exemplo mais conhecido onde foi aplicado o conceito foi o plano de pensão norte americano 401(K). Nele Thaler modificou a forma como a escolha de adesão ao plano de aposentadoria era feita.

Antes os funcionários deveriam preencher um formulário para aderir ao plano. A alteração proposta por Thaler foi transformar a adesão de voluntária para automática.

Desta forma novos trabalhadores eram automaticamente inscritos no plano e somente caso não quisessem, deveriam preencher um formulário para se desligar. A estratégia resultou num aumento expressivo nas adesões.

Quando questionado por jornalistas sobre como gastaria o prêmio de US$ 1,1 milhão, Richard Thaler respondeu: “Vou tentar gastar da forma mais irracional possível” (Imagem: Freepik)

Mas Thaler não foi o único a explorar a irracionalidade humana na tomada de decisões.

Daniel Kahneman, ganhador do Prêmio Nobel de Economia em 2002, também é um teórico importante da economia comportamental.

Segundo sua 💥️Teoria do Prospecto, desenvolvida em parceria com Amos Tversky, as pessoas têm perspectivas ✅diferentes sobre seus ganhos e perdas.

A teoria propõe o conceito de💥️ aversão à perda, uma forma assimétrica de aversão ao risco. Ou seja, uma perda tem um impacto ✅maior sobre o nosso emocional do que um ganho de mesmo valor.

Logo, podemos dizer que você tentará evitar uma perda com mais afinco do que tentará correr atrás de um ganho.

As decisões individuais de consumidores e investidores impactam diretamente na economia, por isso é tão importante entender os vieses que guiam nossos comportamentos.

Veja alguns padrões comportamentais e tente identificar qual pode mais afetar sua maneira de investir.

💥️Viés de Confirmação

É quando você enxerga apenas aquilo que confirma suas opiniões. Se trata de uma tendência a processar novas informações de modo que sejam compatíveis com aquilo que você já pensa.

Por exemplo, quando você está comprado em uma ação costuma dar mais importância para as notícias boas e desconsiderar outras. Será que assim você não deixa de ver sinais que estariam te dizendo para vender?

💥️Viés do Autocontrole

Quem superestima a própria capacidade de controlar impulsos está mais propenso a cometer excessos.

Por exemplo, você pode dar um tempo na dieta por um ou dois dias por acreditar que tem força de vontade o suficiente para retornar a ela e por fim, adiar esse retorno para sempre.

Esse viés explica o porquê de dependentes químicos terem tanta dificuldade em admitir que têm um problema. É o famoso “eu paro quando quiser”.

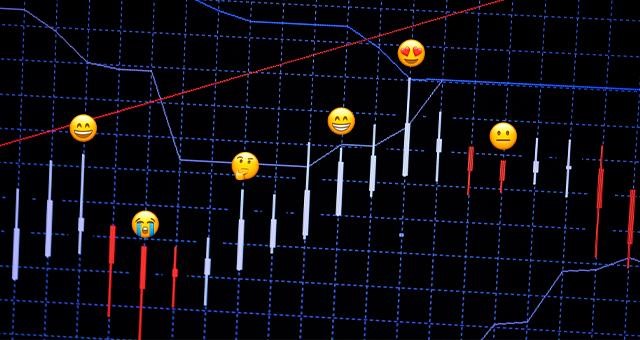

Este padrão é muito comum entre os traders que acham que é seguro operar sozinho. Acham que podem ler dezenas de sites e blogs, acompanhar relatórios, indicadores e analisar gráfico de dezenas de papéis. Tudo isto antes do pregão abrir.

Você pode superestimar seu autocontrole e acabar vítima da mesma armadilha nos seus investimentos, se não souber quando parar ao expor seu capital a cada vez mais riscos.

💥️Viés de Sobre-Reação

Nesse viés, conhecido em inglês como Overreaction Bias, você tende a focar nas notícias e informações mais recentes e tomar conclusões desproporcionais a partir delas.

Essa resposta exagerada é parte do que provoca as altas e baixas nas ações até que elas retornem ao seu valor intrínseco.

Segundo sua Teoria do Prospecto, desenvolvida em parceria com Amos Tversky, as pessoas têm perspectivas diferentes sobre seus ganhos e perdas (Imagem: Freepik)

💥️Viés de Ancoragem

“A primeira impressão é a que fica”. Essa frase resume bem o viés de ancoragem que descreve a nossa dificuldade em nos afastar da influência de uma primeira impressão.

Suponha que o preço de uma determinada ação atingiu a sua mínima histórica após anos, sendo negociada a um preço de R$5,00. Você pode considerar atrativo comprar a este preço, pois está ancorado nesse patamar.

Mas comprar simplesmente porque o papel está em baixa sem levar em conta todo o contexto pode ser um péssimo negócio. Os fundamentos econômicos desta empresa podem ter se deteriorado nos últimos anos, o que levou à queda do preço das suas ações.

💥️Comportamento de Manada

O comportamento de manada é a tendência de seguir a maioria, o famoso “maria vai com as outras”.

Você se lembra do programa Show do Milhão?

Nele, os participantes contavam com vários tipo de ajuda. Em uma delas a plateia levantava placas numeradas, referentes ao que acreditavam ser a alternativa correta. E adivinha? Geralmente o participante ia naquela alternativa escolhida pela maioria.

Mas é justamente esse comportamento que acarreta nas chamadas bolhas especulativas.

No início de uma bolha as pessoas começam a comprar de forma intensa um certo ativo e esta valorização faz com que pareça uma boa oportunidade de investimento, mesmo que não seja.

Assim, o papel passa a valer cada vez mais, muito acima de seu valor intrínseco, até que a bolha inevitavelmente estoure numa queda brusca, gerando muito prejuízo.

💥️Excesso de confiança

Quando você se expõe demais a uma ação, subestimando os riscos envolvidos pode ser um caso de excesso de confiança.

Muitas vezes você pensa que já sabe tudo e que pode vencer o mercado sozinho. Mas pra que fazer sozinho quando pode ter ajuda?

E ajuda aqui não pense que é para você ver mais canais de Youtube e ficar catando conteúdo raso na internet. Você precisa de suporte, curadoria especializada, acompanhamento e metodologias validadas.

Isto quem vai te proporcionar é um assessor de investimentos.

O assessor é aquele que vai estar ao seu lado em todos esses momentos, e se colocar entre você e seus piores instintos.

É natural deixar as emoções tomarem conta quando o assunto é dinheiro. Mas um bom assessor pode te ajudar a enxergar de forma mais objetiva e te oferecer a paz de espírito de ter alguém qualificado cuidando dos seus investimentos.

O que você está lendo é [Como o seu psicológico interfere nos seus investimentos].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments