Felipe Miranda: Hocus Pocus – ecos de março de 1951

“Tomai, comei; isto é o meu corpo que é partido por vós; fazei isto em memória de mim. Semelhantemente também, depois de cear, tomou o cálice, dizendo: Este cálice é o Novo Testamento no meu sangue; fazei isto, todas as vezes que beberdes, em memória de mim. Porque, todas as vezes que comerdes este pão e beberdes este cálice, anunciais a morte do Senhor, até que venha.”

As histórias que nos transmitem significado e identidade são absolutamente necessárias — ao mesmo tempo, a maior parte delas, sejam religiosas ou políticas, costuma não ser verdadeira. Mesmo se você for religioso, tende a concordar com a assertiva. Se você acredita de forma literal na narrativa mitológica da sua religião, desacredita das outras — assumindo o caráter monoteísta da maior parte delas, claro. Ou seja, mesmo o maior dos religiosos, por coerência, deve concordar que a maioria das histórias supostamente sagradas são falsas. E tudo bem, porque elas são ótimas para prover identidade, união, harmonia e estabilidade social.

Apesar de falsas, muitas dessas histórias são percebidas como verdadeiras. O que as faz serem percebidas como reais? Milhares de anos atrás, líderes espirituais e/ou religiosos descobriram a utilidade dos rituais como um ato mágico de transformar o abstrato em concreto e o ficcional em real. A essência de um ritual pode ser sintetizada na expressão “Hocus-pocus”, em que adotamos uma espécie de heurística, transformando X em Y.

A oração eucarística que abre este texto é um desses exemplos. O que poderia ser mais real e tangível do que o próprio corpo de Cristo dentro da sua boca?

Uma das teorias é de que a expressão “Hocus-pocus” deriva justamente daí. A tradição exigia que as palavras fossem pronunciadas em latim: “Hoc est corpus” (Este é o corpo). Então, o pão se transformava em corpo de Cristo. Na boca daqueles que não falavam latim, a evolução linguística foi mudando a expressão para “hocus-pocus”, que passou a ser usada no mundo como uma referência para truques de mágica, simbolizados pela Disney na transformação de um ysoke em príncipe ou de uma abóbora numa carruagem.

Rituais são necessários para uma determinada história se tornar crível e fazer com que as pessoas sigam uma determinada religião, filosofia ou doutrina. Você não pode ver ou ouvir o Brasil, porque ele existe apenas na nossa imaginação. Contudo, você pode facilmente identificá-lo ao ver a bandeira verde e amarelo ou ao ouvir a composição de Osório Duque Estrada.

Na semana passada, voltamos a discutir profunda e intensamente o risco de um 💥️processo inflacionário no Brasil, depois de vários anos em que os aumentos de preços estiveram fora da pauta oficial. O IPC-Fipe trouxe em sua prévia mensal uma alta superior à maior das estimativas, o IGP-M marcou o dobro do esperado, e a discussão sobre o preço do 💥️arroz, para mostrar seu caráter atual, ocupou a maior parte dos memes da internet.

Como muito bem resumiu Sandro Sobral, do 💥️Santander (💥️SANB11), em texto aos clientes: acordamos o dragão. E agora não está muito claro qual será o desdobramento para a política econômica e para os mercados da dinâmica inflacionária, que vinha basicamente esquecida e adormecida.

O risco de inflação volta à mesa, de maneira literal: não há nada ritualístico no preço do arroz”, afirma Felipe Miranda (Imagem: Agência Brasil/Marcello Casal Jr.)

Existe algo curioso sobre o ritual clássico em torno da inflação. Ele existe em si mesmo, quase numa metalinguagem efetiva no imaginário das pessoas, com um componente de profecia autorrealizável. Todos acham que os preços podem e devem subir. Então, correm para as compras antes que o preços de fato subam. Essa maior demanda não encontra a contrapartida de incremento da oferta e, assim, os preços sobem mesmo. Cria-se a sensação de que a inflação existe e, portanto, todos estão autorizados a remarcar preços.

Talvez essa ainda seja uma discussão prematura, até precipitada. Contudo, o fato é que o risco de inflação volta à mesa, de maneira literal. Não há nada ritualístico no preço do arroz.

Da mesma forma que entendo que o processo de queda da 💥️Selic se deve muito a um ambiente internacional de juros zerados ou até mesmo negativos, embora por vezes estejamos perdidos em narrativas próprias e autocentradas, a discussão em torno da possível volta da inflação também se estabelece em nível global.

Objetivamente, o 💥️Fed já se antecipou à questão e acabou de mudar seu paradigma de política monetária, dizendo não mais se preocupar com a inflação anual — para muitos, a meta informal de 2% ao ano agora passa a ser apenas mais uma das várias referências monitoradas pelo banco central norte-americano. Haverá um balanço maior entre a 💥️inflação e a taxa de 💥️desemprego, a utilização da capacidade, o crescimento econômico e a estabilidade financeira, com menor peso atribuído à primeira.

As consequências são amplas e profundas.

Fica formalizado agora que as taxas de juro zeradas ou até mesmo negativas não são uma aberração, uma medida de emergência ou um fenômeno de curto prazo. Ao contrário, elas são algo estrutural e devem ficar por aí dentro do horizonte tangível. Isso, claro, tem desdobramentos profundos sobre os valuations dos ativos financeiros.

Além disso, mesmo diante de pressões inflacionárias, não haverá limite imediato para déficits e dívidas públicos, porque os países desenvolvidos, num mundo de taxas zeradas, podem se financiar a custos desprezíveis. Num mundo de juro zero, o yield dos bonds reflete a expectativa de ação do Fed nos próximos dois anos, sem ligação com as projeções de inflação ou de crescimento.

Se e quando a curva de juros começar a abrir, ou seja, se e quando os juros dos títulos de prazos mais longos iniciarem uma subida, detentores desses títulos devem sofrer bastante, claro. Com essas perdas e a catálise de ordens de stop loss, haverá uma grande migração de capital dos títulos para outras classes de ativos, em especial ações e imóveis.

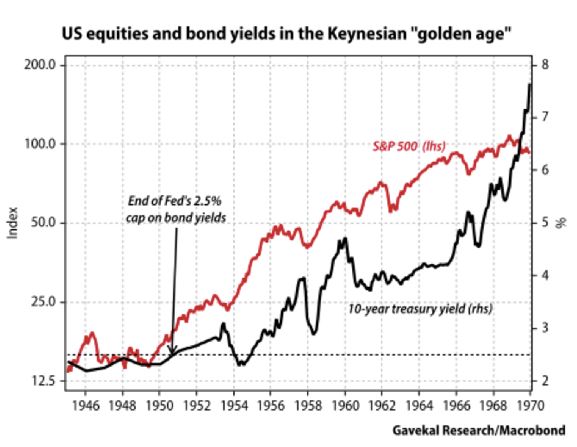

Foi exatamente isso que aconteceu nos anos 1950 e 1960, depois do Treasury-Fed Accord, em março de 1951, um marco na política econômica global, que simboliza a fundação do Federal Reserve moderno, quando o Fed retirou a obrigação de um nível máximo de 2,5% ao ano para os títulos de longo prazo nos 💥️EUA.

Na esteira, observamos um longo bull market no mercado de ações dos EUA e grandes perdas para a renda fixa. O gráfico abaixo resume o comportamento dos mercados naquilo que é considerado a era de ouro do keynesianismo.

Entramos num curioso momento em que as ações podem ser consideradas menos arriscadas do que alguns títulos de 💥️renda fixa (como os prefixados). Afinal, elas são ativos reais. Ademais, se há um processo inflacionário sistemático em curso e os juros estão subindo, muito possivelmente isso indica aquecimento das economias, que, por sua vez, sugerem lucros em alta. No fim do dia, as ações acabam seguindo os lucros. Precisamos de um ritual novo para nos lembrar disso.

Encerro com o convite típico das segundas-feiras. Para ouvir nosso podcast semanal. O décimo episódio do Empiricus Puro Malte está disponível no 💥️Spotify e também na 💥️Apple Music. Seria muito rico pra gente ouvir seu feedback no e-mail [email protected]

O que você está lendo é [Felipe Miranda: Hocus Pocus – ecos de março de 1951].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments