Bruno Mérola: Comece (e termine) pelos porquês

“A verdade é que entre as ciências exatas, a psicologia humana e a aleatoriedade, o mercado de gestão de recursos é um grupo de pessoas obsessivamente curiosas e sempre céticas para com as respostas a suas perguntas”, diz o colunista. (Imagem: Divulgação/Empiricus)

“Amar la trama más que el desenlace.”

Jorge Drexler

Na semana passada, finalmente assisti à nova animação da Pixar, “Soul”, após indicações de amigos e familiares que a recomendaram como a melhor já realizada pelo estúdio.

Com um roteiro que mistura “Divertida Mente”, da própria Pixar, com o musical “La La Land”, aquele que💥️ quase levou o Oscar de Melhor Filme em 2017, “Soul” é mesmo um filme tocante, embora eu ainda prefira esses dois que o inspiraram.

O filme, que acompanha um músico de jazz em busca de seu propósito de vida (e além dela), é o capítulo mais recente de uma série de animações da produtora que marcam uma mudança brusca na temática de suas histórias.

Com exceção das continuações de franquias de sucesso — “Toy Story”, “Carros”, “Monstros” e “Os Incríveis” —, os novos roteiros têm se distanciado cada vez mais do universo infantil mais clássico para tratar de temas mais adultos e filosóficos.

“Up – Altas Aventuras” e “Wall-E” emocionaram o espectador ao retratar o luto e a solidão de seus protagonistas, ao mesmo tempo em que faziam críticas sociais à expansão imobiliária desenfreada, no primeiro filme, e à falta de sustentabilidade da ação humana que levaria o planeta a ser um imenso lixão no futuro, no segundo.

“Divertida Mente”, o melhor entre eles na minha opinião, é uma reflexão profunda de nossas emoções e de como elas são construídas desde a infância e modificadas através de novas experiências.

Já “Viva – A Vida é uma Festa” homenageia o feriado mexicano Dia dos Mortos para alternar entre o mundo dos vivos e o dos que já partiram, também retomando o luto como temática mais madura.

Todos, sem exceção, levaram para a casa a estatueta de Melhor Animação, o que indica que a estratégia pode estar dando certo e reforça a escolha do enredo de “Soul” sobre a construção da nossa personalidade e o que realmente importa na vida.

Não pude deixar de notar o paradoxo — possível e brilhantemente proposital — que há nas escolhas da Pixar. Ao mesmo tempo em que o filme se relaciona com nossos questionamentos mais íntimos na vida adulta, atingindo um novo público, não são as crianças aquelas que mais cultivam o hábito de perguntar o porquê de tudo o tempo todo?

Nesse ponto, acertaram em cheio: em que momento deixamos de ser a criança motivada pela curiosidade genuína sobre o sentido das coisas?

Em um dos TED Talks mais visualizados do YouTube, o palestrante Simon Sinek, autor do livro “Comece pelo Porquê”, argumenta que nossa comunicação precisa mudar de sentido para ser mais persuasiva.

Em vez de apresentarmos um produto, por exemplo, a partir de suas especificações técnicas, processo ou utilização, a prioridade seria seu propósito para a marca e para os desejos e vontades do consumidor. “Como” ou “o que” deveriam ficar em segundo e terceiro planos.

O verdadeiro fã da 💥️Apple compra Apple, não produtos, hardware ou software da Apple, mas a marca em si. Muitos consumidores de um 💥️Tesla não compram apenas o carro elétrico e a tecnologia por trás, mas ideias mais abstratas de sustentabilidade e inovação.

Por que a decisão por um fundo long biased e não long only? Por que a cobrança de taxa de performance sobre um benchmark CDI em fundo de renda variável? (Imagem: REUTERS/ Paulo Whitaker)

A atividade de análise de investimentos, quando feita com diligência, também só existe com um porquê e com vários “por ques” que se renovam diariamente; não descansamos para que os investidores possam fazê-lo.

Na avaliação de fundos candidatos para se tornarem indicações da série 💥️Os Melhores Fundos de Investimento, não nos faltam “por quês”. A diligência de um time de gestão, com gestor, analistas, traders e economistas, é uma bateria contínua de perguntas e respostas.

Por que a decisão por um fundo long biased e não long only? Por que a cobrança de taxa de performance sobre um benchmark CDI em fundo de renda variável? Por que a queda maior do que seus concorrentes na crise causada pela pandemia de 💥️Covid-19?

Questionar tudo e a todos não é exclusividade nossa, é claro. Do lado de lá, um gestor de ações, por exemplo, está fazendo sua própria anamnese com as empresas, seus executivos, clientes, fornecedores e concorrentes à procura de vantagens ou desvantagens competitivas que justifiquem suas decisões.

A verdade é que entre as ciências exatas, a psicologia humana e a aleatoriedade, o mercado de gestão de recursos é um grupo de pessoas obsessivamente curiosas e sempre céticas para com as respostas a suas perguntas.

Isso faz com que o processo de análise qualitativa e quantitativa de um novo gestor seja mesmo demorado, podendo levar semanas, meses, anos — e já tivemos casos de gestores que aprovamos após quase uma dezena de conversas e estudos por mais de um ano.

O nome do jogo é minimizar os erros na indicação para não sair por qualquer coisinha: nada de trader de fundos, entrando e saindo de indicações boas ou ruins com frequência. Confiar em um gestor para movimentar sua grana — e remunerá-lo adequadamente por isso — é um casamento.

Para dar uma ideia, existem, hoje, 690 gestores de fundos no Brasil, com R$ 5,7 trilhões sob gestão, concentrados nos cinco bancões. Nossa principal carteira de fundos da Empiricus tem apenas 26 desses gestores, selecionados a dedo e combinados na proporção ideal.

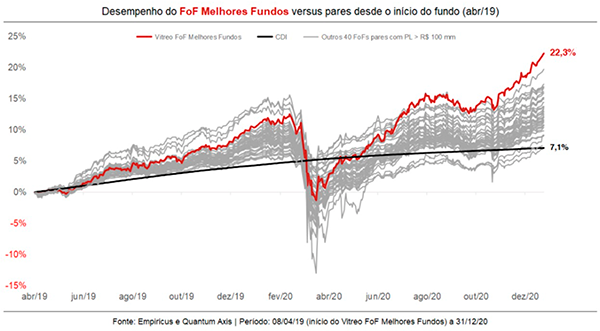

É motivo de orgulho, portanto, receber e compartilhar com os leitores a notícia de que o FoF Melhores Fundos, fundo da Vitreo inspirado por essa carteira, tem o melhor desempenho no Brasil desde seu lançamento em abril de 2023, à frente de outros 40 fundos de fundos de bancos, corretoras, private banks e family offices, todos com mais de R$ 100 milhões em patrimônio.

Mas, mais relevante do que o número em si é o processo de tomada de decisão. Daí, o principal questionamento que respondemos aos assinantes da série na publicação desta semana: por que o desempenho da carteira foi tão bom?

Não há dúvidas de que menos de dois anos ainda é curto prazo e que o retorno obtido no passado não é nenhuma garantia do retorno futuro, mas aprofundamos para entender a origem desse “alfa”.

O resultado é que 77% do retorno adicional veio de uma das nossas principais bandeiras na Empiricus: diversificação. Uma carteira com fundos pós-fixados, indexados à inflação, crédito privado, multimercados, ações, investimentos no exterior, dólar e ouro, foi capaz de ganhar do CDI no período.

Em outras palavras, um investidor que tivesse apenas comprado os respectivos benchmarks de cada classe nos pesos sugeridos, sem se preocupar com a gestão ativa dos fundos e não movimentasse o portfólio, já teria obtido um retorno interessante.

Já a seleção exclusiva de 26 gestores (para conhecê-los, 💥️Clique aqui💥️), na média, bateu seus benchmarks, correspondendo a outros 16% do retorno adicional.

Com exceção dos fundos de crédito privado, que passam por uma fase desafiadora desde meados de 2023 com a alta dos spreads, os multimercados e fundos de ações escolhidos para a carteira bateram o CDI e o Ibovespa, respectivamente.

Por fim, os 7% restantes podem ser atribuídos a “acertar a direção do mercado”, representado por decisões de realocar entre as classes ao longo do tempo.

Nesse sentido, o aumento recente em Bolsa, compensado pela redução em crédito privado por acreditarmos que a assimetria não é atrativa, já tem ganhado dinheiro, além do aumento em ouro para o médio prazo e da aposta em 💥️criptoativos.

Há também outro ponto de vista, mais abstrato, alinhado ao roteiro do último filme da Pixar: a contribuição do propósito, da alma, no resultado.

Se você acaba de se tornar assinante da série 💥️Os Melhores Fundos de Investimento, vai encontrar ali uma equipe obcecada em fazer, diariamente, as perguntas certas aos gestores, mas ainda mais em oferecer a qualquer investidor uma experiência em investimentos igual ou melhor à das famílias mais abastadas do país — esse é nosso propósito.

E se você já faz parte da família, não poderia estar mais feliz, de verdade, ao te acompanhar começando 2023 com mais dinheiro no bolso.

Um abraço,

O que você está lendo é [Bruno Mérola: Comece (e termine) pelos porquês].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments