Casos de uso financeiros e o interesse institucional em DeFi

Confira, em artigo por 💥️Ty Young e 💥️Mason Nystrom, da 💥️Messari, quais são os principais casos de uso das DeFi (Imagem: Freepik/pikisuperstar)

💥️Parte 1

Concessão e tomada de empréstimos

💥️Protocolos de finanças descentralizadas (💥️DeFi) dão aos usuários a capacidade de tomar e conceder o 💥️empréstimo de seus ativos. Atualmente, todo o empréstimo em DeFi está sobregarantido, ou seja, usuários devem apresentar garantias excedentes ao número de ativos que pegam emprestados.

A dinâmica é parecida com uma hipoteca, onde pessoas oferecem sua casa como garantia e recebem um empréstimo. Ao usarem protocolos DeFi, usuários podem postar uma variedade de ativos como garantia e pegar emprestado outros ativos, incluindo 💥️stablecoins.

Quando o valor da garantia de um mutuário (recebedor do empréstimo) cai abaixo de uma proporção empréstimo/valor específica, sua garantia será liquidada para garantir que o protocolo continue solvente.

💥️Plataformas de tomada e concessão de empréstimo cripto: 💥️Maker, 💥️Aave e 💥️Compound.

✅💥️Como funcionam os empréstimos com cripto no setor DeFi?

Uniswap é a principal corretora cripto descentralizada por volume negociado (Imagem: Twitter/Uniswap)

Corretoras descentralizadas

💥️Corretoras 💥️descentralizadas (ou DEXs) são 💥️mercados de ponto a ponto que permitem câmbios diretos de 💥️criptomoedas entre duas partes interessadas.

DEXs visam solucionar problemas inerentes em corretoras centralizadas, como a custódia centralizada de ativos, restrições geográficas e seleção de ativos.

As DEXs mais populares usam sistemas de formação automática de mercado em vez do livro de ofertas tradicional.

Em vez de combinar ordens individuais de compra e venda, usuários podem depositar ativos em um pool que, em seguida, é negociado, em que o preço é determinado com base na proporção entre os ativos no pool.

Tais DEXs permitem que usuários passivamente forneçam liquidez para formar mercados para qualquer ativo na 💥️Ethereum, bem como fornecer liquidez sempre disponível a negociadores.

Corretoras descentralizadas: 💥️Uniswap, 💥️1inch, 💥️SushiSwap, 💥️Curve, 💥️Kyber e 💥️0x.

✅💥️Corretoras de criptoativos

podem ser realmente descentralizadas?

DAI é a principal stablecoin descentralizada — não controlada por uma empresa, e sim por participantes do protocolo Maker —, mas perde em volume negociado para tether (USDC) e U.S. Dollar Coin (USDC) (Imagem: YouTube/MakerDAO)

Stablecoins

Stablecoins são criptomoedas que têm o preço estável com outro ativo. Esses ativos podem ser lastreados em moedas fiduciárias, como o 💥️dólar americano, outras criptomoedas ou metais preciosos.

A principal vantagem desses ativos é a estabilidade de preço, que é importante porque grande parte das criptomoedas são extremamente voláteis, dificultando seu uso em transações.

As stablecoins mais populares até agora têm preço estável com o dólar americano e, geralmente, existem três tipos de implementação de stablecoins:

& com reservas de fiduciárias (cada stablecoin é lastreada em uma moeda fiduciária em uma conta bancária)

& com reservas de cripto (cada stablecoin é lastreada em criptomoedas em um contrato autônomo)

& algorítmica (cada stablecoin é lastreada em um sistema incentivado que garante que o preço se estabilize em seu valor-alvo).

Além da estabilidade de preço, stablecoins fornecem sistemas de pagamentos internacionais que são mais rápidos, baratos e seguros do que redes tradicionais como SWIFT.

Stablecoins: 💥️DAI, 💥️USDT, 💥️USDC.

Synthetix é o quinto maior protocolo DeFi, responsável pela criação de ativos sintéticos que “imitam” o valor de outros ativos já existentes (Imagem: Twitter/SynthetixMemes)

Ativos sintéticos

Ativos sintéticos são instrumentos financeiros que simulam o valor de outro ativo. Existem muitas formas de essa simulação de valor ser atingida. Porém, é atingida por meio do uso de oráculos de preço, que asseguram que o ativo rastreie seu valor-alvo.

Existem possibilidades ilimitadas aos tipos de ativos sintéticos que podem ser criados usando 💥️criptoativos e a existência desses ativos em 💥️blockchains públicos, como a Ethereum, indica um acesso mais aberto para investidores em todo o mundo.

Antes da criação de ativos, apenas alguns tinham acesso e permissão a mercados financeiros globais.

Ativos sintéticos podem fornecer valor a investidores, como a alocação de capital mais diversificada, oportunidades de fazer o hedging contra o risco e ferramentas que aumentam o rendimento dos investimentos.

Plataformas de ativos sintéticos: 💥️Synthetix e 💥️UMA.

(Imagem: YFI Pulse)

Derivativos (contratos de opções, futuros e perpétuos)

A definição das finanças tradicionais de um “💥️derivativo” é um contrato que deriva seu valor do desempenho de uma entidade implícita. Essa entidade pode ser um ativo, índice ou taxa de juros e, geralmente, é simplesmente chamada de “implícita” (ou “underlying”, em inglês).

Apesar de a força, até agora, ainda estar limitada a outros protocolos DeFi, como empréstimos, corretoras e stablecoins, volumes em corretoras de derivativos aumentaram dez vezes ao longo de 2023.

Plataformas como Synthetix, 💥️Yearn Finance e Hegic ajudaram a validar derivativos de DEXs no setor DeFi.

Plataformas de opções e futuros: 💥️Hegic, 💥️Opyn, 💥️Synthetix, 💥️Perpetual Protocol, 💥️FutureSwap, 💥️Alpha Homora.

Após o acontecimento em que o mercado é baseado acontecer, o resultado do acontecimento é determinado pelo oráculo de preço da Augur. Quando o resultado for determinado, negociadores podem encerrar suas posições e coletar seus pagamentos (Imagem: Facebook/Augur)

Mercados de previsão

Mercados de previsão são plataformas criadas para negociar o resultado de acontecimentos como jogos, eleições etc. Os preços de mercado podem indicar o que o público acha sobre a probabilidade de um acontecimento.

A principal diferença entre mercados de previsão descentralizados e mercados de previsão centralizados é que os descentralizados são criados em blockchains públicos, ou seja, não há controle sobre eles por uma autoridade única.

Isso torna essas redes mais flexíveis e seguras, baratas, abertas, não custodiais e resistentes à censura.

Outras vantagens incluem taxas mínimas negociadas, próximas a zero ao longo do tempo; a possibilidade de alguém negociar e criar mercados sobre qualquer resultado; participantes não precisam confiar em ninguém com a custódia de seus fundos; e mercados de previsão descentralizados são mais resistentes à censura e corrupção.

Até hoje, mercados de previsão foram os que menos ganharam atenção dos protocolos DeFi citados acima.

Mercados de previsão descentralizados: 💥️Augur, 💥️Gnosis e 💥️Polymarket.

Em 2023, a CME anunciou que irá lançar contratos futuros de ether, permitindo que investidores tenham exposição à criptomoeda, mas não se exponham diretamente a ela (Imagem: CME Group)

Por que instituições podem se interessar nas DeFi

2020 foi considerado (💥️pela comunidade cripto) como o ano que as instituições passaram a comprar 💥️bitcoin e existem sinais de que a Ethereum irá receber interesse adicional com o lançamento dos 💥️futuros de ether pelo CME em 2023.

Esses sinais podem demonstrar que instituições estão andando por um caminho que começa com o bitcoin, leva à Ethereum para, no futuro, chegar em DeFi. Um exemplo recente é o bate-papo “💥️Desenvolvimento de Estratégias com Criptoativos” do 💥️The Block.

💥️ Durante o evento, o líder da divisão de mercados cripto do 💥️Morgan Stanley afirmou: “Eu diria que uma evolução dessa dinâmica atual, em termos de interesse [em DeFi], irá continuar ao longo de 2023” e “acredito que parte da tecnologia dessa fase DeFi certamente será utilizada de formas mais regulamentadas ao longo de 2023 e em 2022”.

Embora DeFi sejam uma indústria crescente em cripto, esses foram comentários positivos e sinais de amadurecimento do mercado.

É importante mencionar que, diferente do bitcoin e do ether, que são difíceis de analisar usando modelos financeiros tradicionais, muitos 💥️tokens DeFi podem ser considerados como 💥️ativos de capital, o que permite que formulemos discussões sobre o valor desses ativos usando métodos de valoração tradicionais.

Isso permitiria que investidores criem análises de fluxo de caixa descontado, análises de comparação entre empresas e análises de comparação entre transações para valorar esses ativos.

Conforme estruturas populares ganham força e os padrões de valoração melhoram, ativos DeFi irão atrair muita atenção de investidores e instituições financeiras.

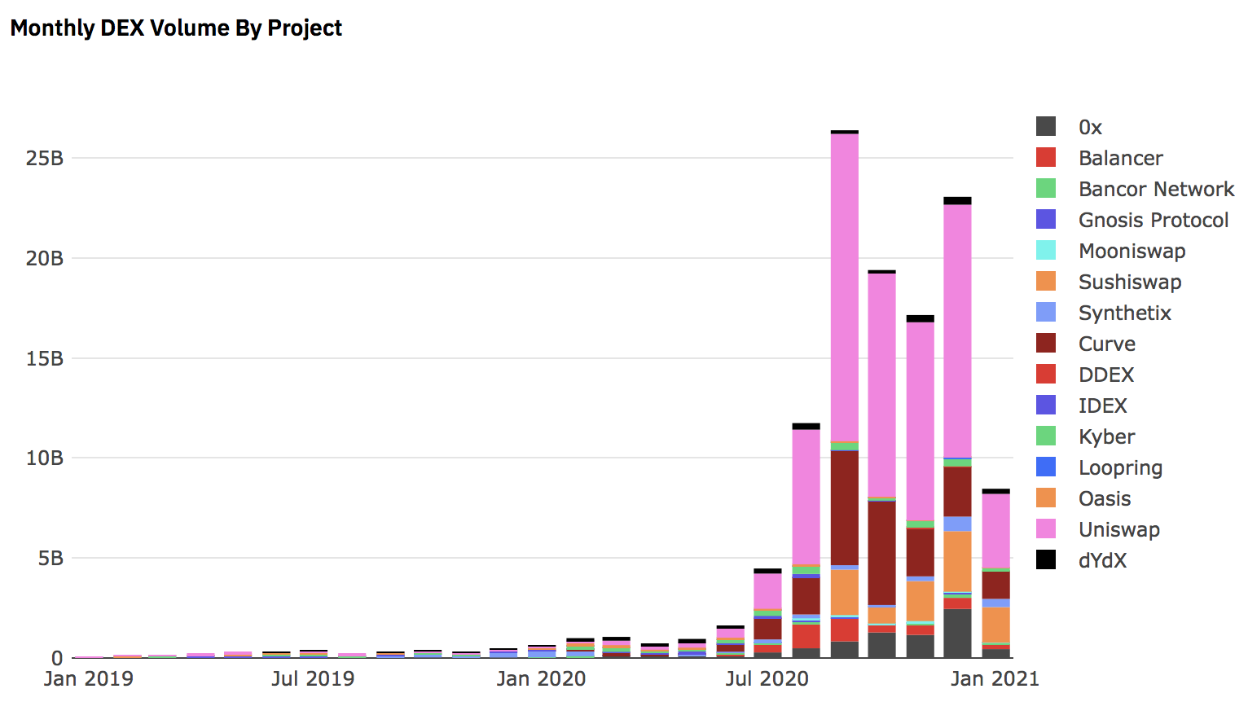

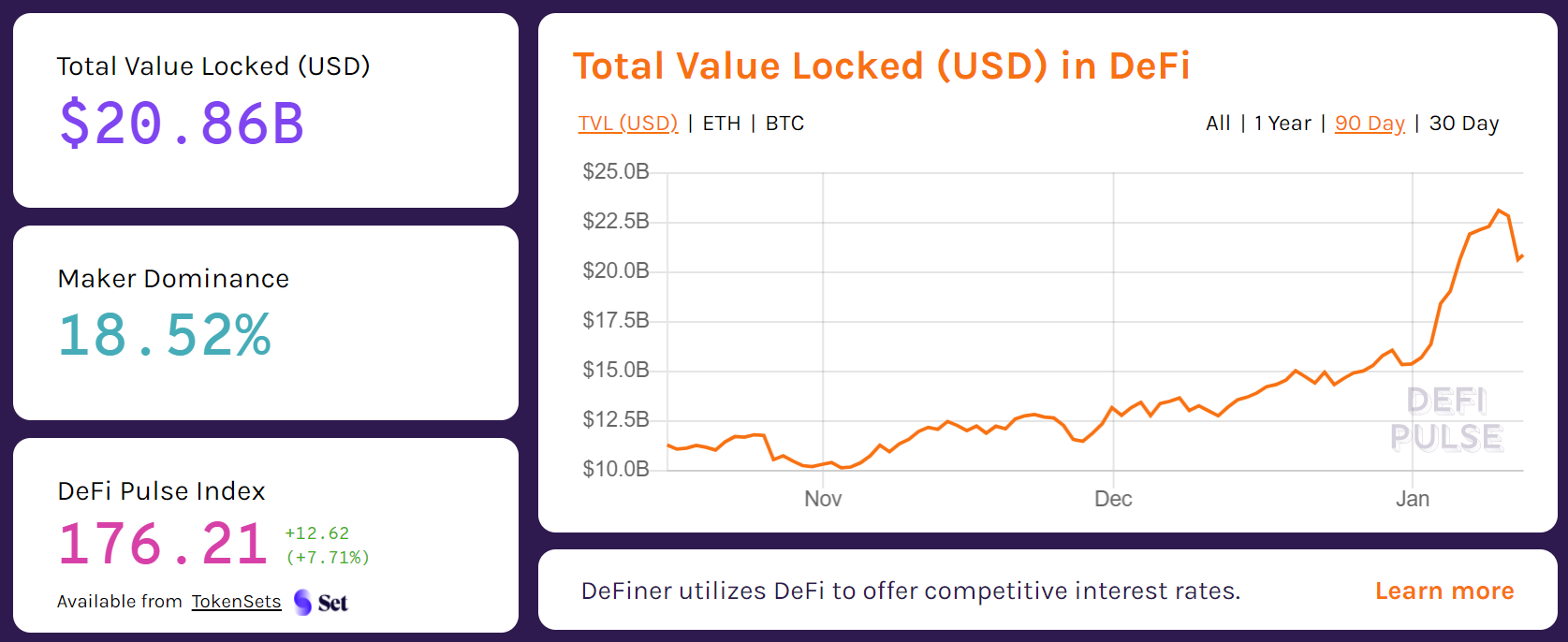

Embora o número de usuários DeFi esteja limitado pelos riscos e pela complexidade de interagir com esse ecossistema, ambos os problemas continuarão a ser abordados em 2023. Conforme mais capital, desenvolvedores e usuários entrarem para DeFi, os desafios de usar protocolos financeiros descentralizados devem diminuir. Melhores interfaces de usuários em agregadores DeFi e uma melhor educação dos usuários em DeFi resultará em uma ampla participação e possível crescimento de usuários em DeFi. Volume mensal de DEXs por projeto (Imagem: 💥️Dune Analytics) Valor total bloqueado (em dólares) em DeFi (Imagem: 💥️DeFi Pulse) Apesar de esses novos protocolos financeiros serem experimentais e terem seus problemas, DeFi estão desenvolvendo aplicações interessantes, com casos de uso verdadeiros que têm o potencial de democratizar as finanças. Embora, atualmente, instituições apenas observaram o bitcoin e a Ethereum, irão gradualmente aprender mais sobre protocolos DeFi e, felizmente, usá-los para criar um sistema financeiro mais aberto e transparente. Um sistema financeiro descentralizado irá reduzir taxas e melhorar as ineficácias existentes, mas irá, principalmente, fornecer acesso a serviços financeiros a milhões de pessoas que, atualmente, estão desassistidas. Leia também: ✅& 💥️Setor DeFi atingiu seu auge antes de cair novamente no terceiro trimestre ✅& 💥️NFTs pavimentaram o caminho para “tokens de comunidade” no terceiro trimestre

O que você está lendo é [Casos de uso financeiros e o interesse institucional em DeFi].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments