Bruno Eiras: está na hora de investir na renda fixa? A resposta é sim!

“Grande parte dos ativos “high yield”em que alocamos, são indexados ao IPCA e ao IGP-M, ou seja, beneficiam-se da alta da inflação”, disse o colunista (Imagem: Divulgação/Devant)

A resposta tem seu motivo. Atravessamos um momento em que a inflação voltou a impactar negativamente o nosso cotidiano. Ativos de crédito privado indexados a índices de preços como, 💥️IPCA, 💥️IGP-M e 💥️INPC, mais comuns no nosso dia a dia, beneficiam-se deste cenário.

O IGP-M acumula, nos últimos 12 meses, alta de 33,84%; o IPCA, de 8,99% e o INPC sobe 9,85% no mesmo período, de agosto de 2023 a julho de 2023.

As carteiras de investimentos dos nossos fundos, são basicamente compostas de títulos públicos, compromissadas (ativos utilizados para rentabilizar a parcela de crédito que definimos de caixa); debêntures e letras financeiras (para a parcela “high grade”); e 💥️CRIs em sua grande maioria com lastro pulverizado (para a parcela de crédito estruturado “high yield”).

Grande parte dos ativos “high yield”em que alocamos, são indexados ao IPCA e ao IGP-M, ou seja, beneficiam-se da alta da inflação. Olhando para a realidade Devant, hoje temos a oferecer na parcela de crédito estruturado os fundos: Devant Solidus Cash FIRF CP, que pode alocar até 5% do patrimônio nessa classe de ativo; Devant Magna FIRF CP LP, com até 12% de alocação; e o Devant Audax FIRF CP LP, com até 25%. Isso mesmo com a CVM nos permitindo, nos dois primeiros fundos, aumentar a parcela para até 20% e, no 3º fundo, para até 40%.

E por que optamos por não utilizar as parcelas de 20% ou 40% se elas podem ser tão benéficas para a rentabilidade dos fundos? Porque quando olhamos para os fundos, buscamos sempre a melhor relação risco versus retorno para os nossos cotistas.

Voltando a um passado ainda vivo e recente em nossas mentes, em março de 2023, o mercado financeiro (referimo-nos aqui ao mercado de renda fixa e crédito privado) passou por um momento em que debêntures, que eram negociadas a CDI +1% ao ano estavam sendo ofertas ao mercado a CDI +5,5 % a.a. e havia pouca força compradora (ativos com rating AAA e AA+).

Na fase mais aguda da pandemia, de março a maio de 2023, vendemos grande parte dos ativos “high yield” para podermos permanecer mais carregados em debêntures e letras financeiras, que estavam com taxas extremamente distorcidas e nas quais tínhamos a convicção que a relação risco vs. retorno estava em ótimos níveis.

Vale destacar: os CRIs com lastro pulverizado que tínhamos e temos em nossas carteiras se mostraram bastante líquidos até na pior fase da pandemia. São ativos com estrutura de garantias robusta, carteira de recebíveis 100% auditada, com monitoramento de mais de 15 indicadores ao longo de toda a operação e com rentabilidade elevada ajustada ao risco.

Ao longo dos meses, essas taxas vêm se ajustando para níveis mais coerentes com a qualidade do crédito do emissor e trazendo bons ganhos para os fundos, com a compressão dos ✅spreads de crédito, sem falar nos seus excelentes carregos.

“Ao longo dos meses, essas taxas vêm se ajustando para níveis mais coerentes com a qualidade do crédito do emissor”, disse Bruno (Imagem: Divulgação/ Devant)

Esse é o motivo para hoje estarmos mais leves na parte de estruturados do que antes do início da pandemia e mais bem posicionados em debêntures de grandes empresas e letras financeiras de bancos de primeira linha e com ratings elevados.

Por outro lado, vemos o 💥️Banco Central atuando firme para conter a inflação. Para isso, ele vem realizando consecutivas elevações na taxa básica de juros (💥️Selic), que hoje está em 5,25% a.a. e tende a continuar com trajetória para cima e avante, como podemos ver no gráfico abaixo. Na nossa opinião, tal movimento de alta deve perdurar até a casa dos 7,5% a 8,0% ao ano. Quiçá, 8,25% ao ano.

Evolução da Selic desde fevereiro de 2023 (Imagem: Devant/Reprodução)

Os títulos de crédito %CDI ou CDI+ são alternativas excelentes para surfarmos essa tendência de alta de juros. E não é à toa que estamos, ao longo do ano de 2023, dando um peso maior para ativos com essas características de remuneração.

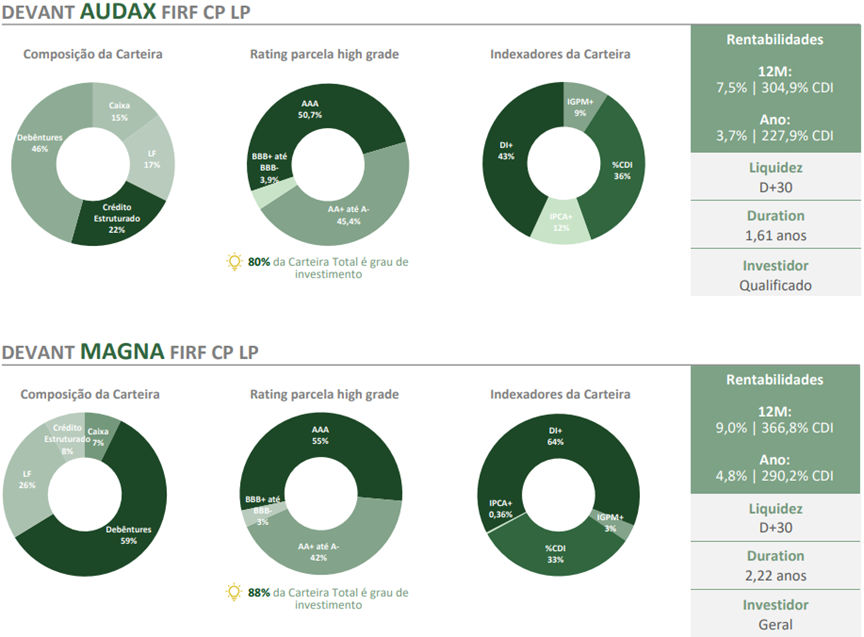

Podemos observar com mais clareza a diversificação das carteiras por tipo de ativos, por rating e por indexadores nos gráficos abaixo, com os fundos Devant Audax e Devant Magna.

Fundos da Devant (Imagem: Devant/Reprodução)

Tendo em vista esses dois pontos, inflação e alta da Selic, somados à Covid-19, variante Delta, dúvidas sobre se a meta fiscal será respeitada ou “driblada”, CPIs em andamento, os três Poderes em constantes atritos e o fato de estarmos a pouco mais de um ano de eleições presidenciais em um país extremamente polarizado, parece bastante claro que teremos muitas incertezas regendo os movimentos dos mercados.

Junto às incertezas vem a volatilidade e é exatamente nesse contexto que renda fixa e crédito entram como porto protegido, no qual os investidores podem alocar os seus recursos com segurança e menos oscilações.

Todos esses pontos acima expostos justificam o uso da letra maiúscula em minha resposta à pergunta que abre esse texto: SIM! É hora de investir em fundos de renda fixa crédito privado, como o Devant Magna e o Devant Audax, que têm ativos que representam mais de 18 setores da economia, diversificados por mais de 60 emissores, monitorados um a um com lupa.

E, mais do que isso, por já termos atravessado juntos, ao longo da história de nosso time de gestão, diversos momentos econômicos/políticos que impactaram o Brasil de forma negativa, nos orgulhamos ter entregado uma boa rentabilidade aos nossos cotistas durante esse período de “oceano revolto, sempre dentro dos limites de risco de cada mandato dos fundos.

O que você está lendo é [Bruno Eiras: está na hora de investir na renda fixa? A resposta é sim!].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments