Consequências de The Merge: “Você é eternamente responsável por aquilo que cativa”

Em novo artigo para coluna, Orlando Telles explica teses sobre as consequências de The Merge na 💥️Ethereum. (Imagem: Pexels/Jievani)

✅Por Orlando Telles

Dias após “💥️The Merge”, a maior atualização da maior 💥️blockchain da atualidade – a 💥️Ethereum (💥️ETH) – estamos aqui para nos aprofundar em algumas teses de possíveis consequências para a rede. Vamos a elas.

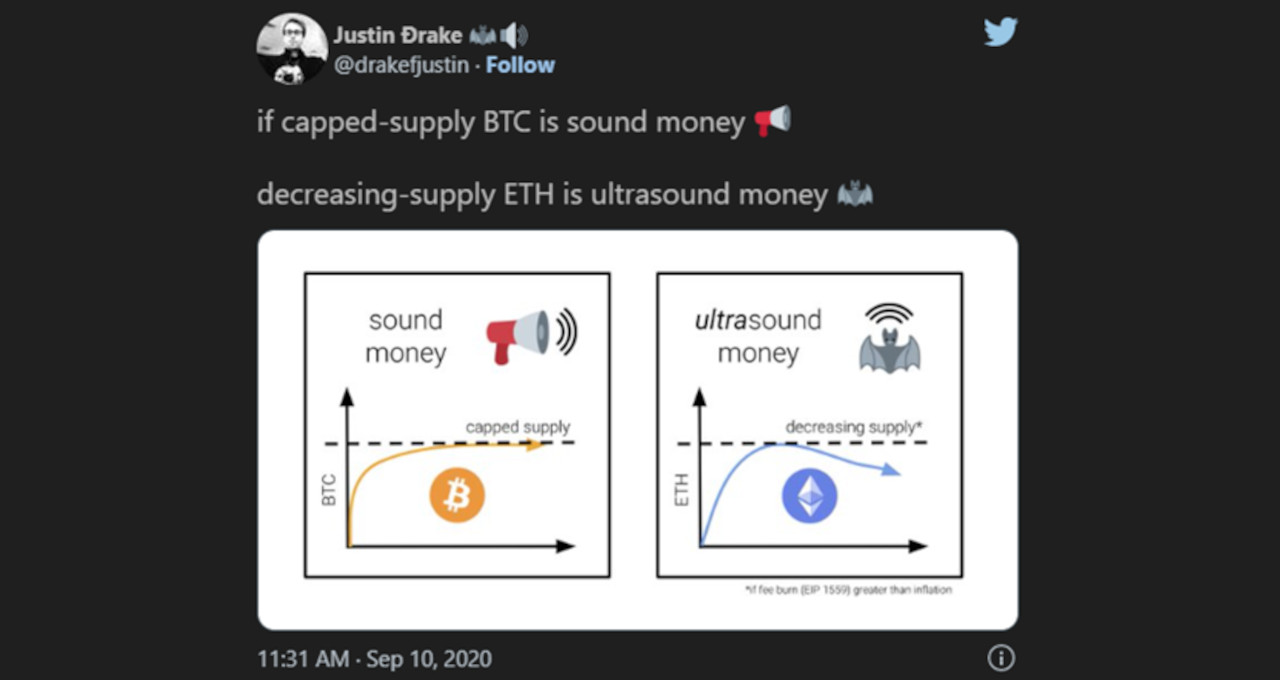

Tese do Ultra-Sound-Money

Esta talvez seja a tese mais importante de 💥️The Merge, que se relaciona diretamente com a dinâmica econômica do token 💥️ETH. Ela tem suas origens em um termo do mercado financeiro tradicional chamado “Sound-Money”.

Neste caso, o termo “Sound” não se traduz como “som”, mas, sim, como “robusto” ou “bem-fundamentado”, de tal forma que a tradução completa seria algo como “Dinheiro Sólido”.

Na definição clássica, “Sound-Money” é um “dinheiro” menos sujeito à depreciação ao longo do tempo, capaz de preservar o poder de compra no longo prazo e de se autoajustar dentro da dinâmica do livre mercado, independentemente das políticas governamentais.

Apesar de o termo ser tradicionalmente associado a metais preciosos, como ouro e prata, ele também foi adotado pela comunidade do 💥️Bitcoin para descrever o BTC, devido a sua descentralização, emissão escassa e propriedades anti-inflacionárias.

Em 5 de agosto de 2023, a 💥️Ethereum colocou em efeito a EIP-1559, uma atualização que passou a queimar a maior parte das taxas cobradas pela rede. Esta atualização criou um efeito que, em tempos de alta atividade na 💥️Ethereum, a quantidade de ETH queimado pode ser superior à quantidade de novos ETH emitidos, ou seja, menos ETH passam a existir como consequência.

Este é um efeito que potencialmente pode gerar ainda mais escassez do que mecanismo de fornecimento máximo do Bitcoin, o que levou a comunidade a adotar o apelido de “Ultra-Sound Money” para ETH, após uma brincadeira do desenvolvedor Justin Drake no Twitter.

(Imagem: Twitter/Justin Drake)

Ainda com 💥️The Merge, teremos um corte de cerca de 90% na emissão de novos ETH, o que vai acentuar o possível efeito deflacionário da atualização EIP-1559, assim reforçando a tese do ETH como “Ultra-Sound-Money”.

✅💥️Como o mercado e a comunidade da Ethereum

reagiram à atualização ‘The Merge’

Tese do Triple-Halving

Esta é uma tese complementar à tese do Ultra-Sound Money, que faz uma alusão ao fenômeno do “Halving” no Bitcoin, em que a emissão de novos Bitcoins é cortada pela metade a cada quatro anos.

Estes cortes na emissão de novos Bitcoins fazem com que a oferta de novos ativos, que costumam ser associados pela lei de oferta e demanda a um aumento no patamar de preço do BTC, caia. Com isso, como há menos Bitcoin surgindo, o “preço sobe”.

Combinando-se o efeito de todas as atualizações da rede 💥️Ethereum, temos o efeito de três forças combinadas que “cortam” tokens ETH do mercado: 1) A redução na emissão; 2) A queima de tokens; e 3) O sequestro de tokens pelo “💥️staking”.

Esses três efeitos combinados vão derrubar a inflação base do token ETH de cerca de 4% para 0,5%, que coincidentemente também é o resultado de se cortar a inflação pela metade três vezes seguidas, o que deu origem ao termo “Triple-Halving” da 💥️Ethereum.

Embora o efeito de um “Halving” no Bitcoin seja comumente associado a uma “alta no preço de tela”, essa teoria ainda é discutível, e os modelos que precificam o Bitcoin com base neste efeito têm se mostrado falhos, especialmente durante o Bear Market que vivemos agora.

Nesse sentido, muito embora a tese do “Triple-Halving” seja bem construída, não temos razões óbvias para acreditar que terá um impacto direto no preço de tela, pelo menos no curto prazo.

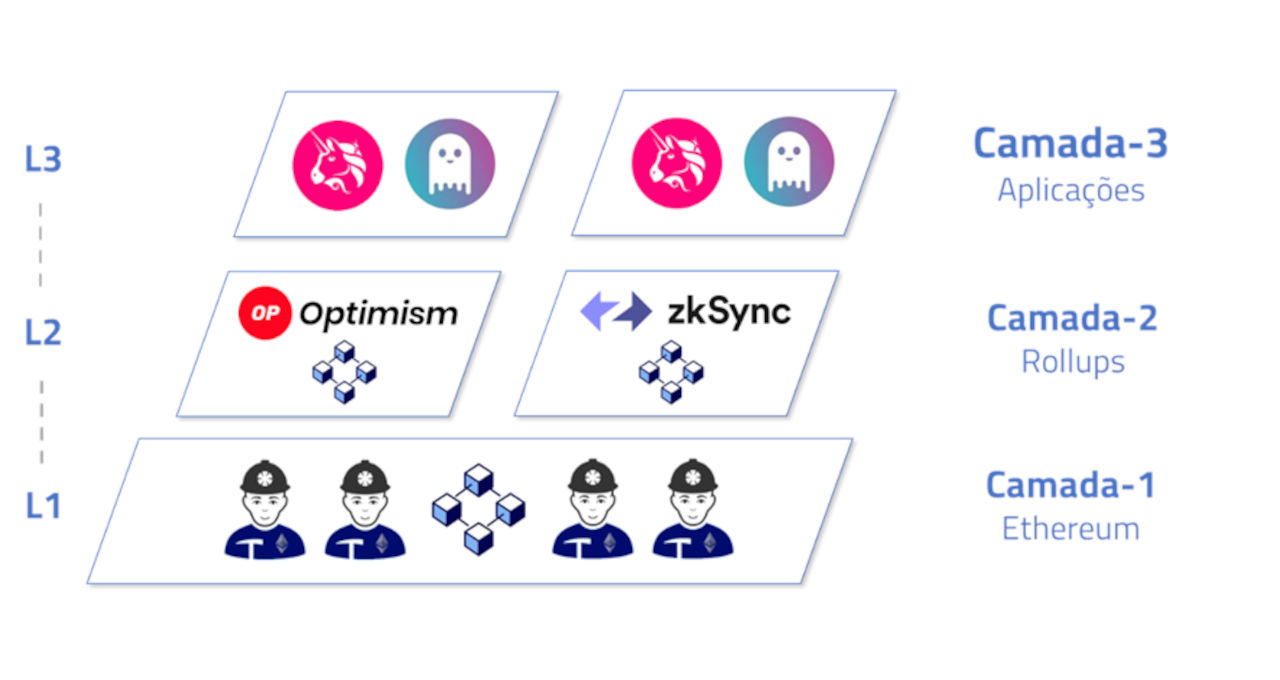

Tese da Settlement Layer

Com a chegada das segundas camadas e a mudança para o “Rollup-Centric Roadmap”, Vitalik Buterin deixou claro que, daquele momento em diante, tornar a rede 💥️Ethereum rápida e barata não seria mais um objetivo a ser atingido. A rede 💥️Ethereum tornou-se então uma blockchain de base para a construção de outras blockchains de segunda camada, hoje conhecidas popularmente como rollups.

Os rollups, por sua vez, passam a ser os responsáveis por oferecer soluções acessíveis para os investidores de varejo, e utilizam a rede da 💥️Ethereum para gravar provas matemáticas de que seu comportamento é seguro e de que as transações que eles realizam são confiáveis.

(Imagem: Divulgação)

Em outras palavras, a 💥️Ethereum deixa de ser uma blockchain de “pessoas” para se tornar uma “blockchain de rollups”, ou uma “blockchain de blockchains”. Daí, deriva-se o nome “Settlement Layer”, ou “Camada de Acerto de Contas”.

À primeira vista, 💥️The Merge em si não tem grandes impactos nesta tese, uma vez que para as segundas camadas, a mudança de PoW para PoS não traz grandes implicações.

Entretanto, a 💥️Ethereum Foundation espera que a segurança da rede aumente com a mudança para PoS, tornando seu consenso ainda mais difícil de ser comprometido.

Embora este efeito colateral ainda não seja um consenso no mundo cripto, caso ele se prove real, a tese da 💥️Ethereum como “Settlement Layer” será reforçada, afinal de contas, quanto mais segura a rede em que “todas as contas são acertadas”, melhor era tem condições de cumprir o seu papel.

Tese do ecologicamente correto

Ao cortar os gastos em energia elétrica em cerca de 99%, o fim da mineração certamente suporta a narrativa de que a rede 💥️Ethereum está se tornando mais “verde”.

Apesar de este ser um dos pontos menos discutidos sobre o 💥️The Merge, alguns analistas acreditam que ele pode ser uma grande destrava de valor, pois a mudança irá tornar o ETH um investimento mais compatível com os parâmetros de ESG, uma métrica para definir investimentos sustentáveis, e que hoje é levada muito a sério por vários investidores institucionais.

✅💥️Além de ‘The Merge’: O que o futuro reserva

para a escalabilidade da Ethereum?

Tese da centralização

Finalmente, existe uma corrente de pensamento que considera que a mudança para PoS tornará a 💥️Ethereum mais centralizada e, portanto, sujeita a novos riscos que não existiam com o consenso em PoW. Vamos passar aqui alguns dos principais argumentos e as suas contra-teses.

O primeiro argumento é de que, enquanto está no modo PoW, um ataque de 51% na rede exigiria uma quantidade absurda de hardware, enquanto, em modo PoS, bastaria que um atacante comprasse tokens ETH o suficiente para ter mais de 51% do staking, e assim fraudar blocos.

A contra-tese para esse argumento é que, diferentemente de PoW, o mecanismo de PoS prevê o “slashing”, uma multa aplicada para validadores que se comportam mal. Então nesse caso, o atacante não apenas teria que desembolsar um valor estratosférico, hoje, no bear-market, cerca de US$15 bilhões, como também teria que arriscar o seu ataque dar errado e perder esse valor em “slashing”.

Fora que não é possível comprar mais de 50% do fornecimento de um token sem movimentar o seu preço de tela, de tal sorte que o valor real necessário para adquirir e prender tantos ETH poderia escalar de forma exponencial e se tornar financeiramente inviável muito antes de o atacante deter a quantia necessária.

Outro ponto importante é que uma recuperação de catástrofe é muito mais fácil de se realizar em uma rede PoS, do que em uma rede PoW.

O segundo argumento principal é de que, ao mudar para PoS, o token ETH se torna algo mais próximo de uma “ação que paga dividendos”, podendo assim ser enquadrado pela SEC como um valor mobiliário, estando sujeito a sanções do governo norte-americano.

Este argumento é mais sólido do que o primeiro. A única contra tese para ele é de que a rede seja suficientemente descentralizada para que este enquadramento não faça sentido, ou para que seja possível resistir às sanções, caso elas venham a ser aplicadas.

Este é de fato um ponto preocupante e a comunidade da 💥️Ethereum está discutindo ativamente quais medidas podem ser adotadas para que o mercado de staking seja mais descentralizado.

Ainda, é possível que com o amadurecimento e a conclusão de todas as funcionalidades de staking mais players entrem nesse mercado e concorram com Lido Finance – sendo a Coinbase o exemplo mais recente, que irá lançar um serviço similar.

Outro ponto é que Lido Finance não tem o controle direto sobre os nós de validação, mas apenas delega os tokens para diversos players de validação do mercado e gerencia a distribuição dos rendimentos, Portanto, seu impacto de centralização não lhe confere a capacidade de, por exemplo, realizar um ataque de 51% por conta própria.

✅*Orlando Telles é sócio-fundador e diretor de research da Mercurius Crypto, holding de inteligência em criptomoedas.

✅O especialista é responsável pela gestão de riscos e análises fundamentalistas dos principais projetos do mercado de criptomoedas da holding. Com especialidade em ciências atuariais, Telles produz, atualmente, análises e conteúdos distribuídos pelos maiores players de cripto do Brasil.

💥️Siga o Crypto Times no Instagram!

Fique por dentro de tudo o que acontece no universo cripto de forma simples e prática! Todo dia conteúdos recheados de imagens, vídeos e muita interação. Desde as principais notícias no Brasil e no mundo até as discussões do momento. Você terá acesso ao mundo das criptomoedas, finanças descentralizadas (DeFi), NFTs, Web 3.0 e muito mais. O universo cripto não tem idade, é para você! Conecte-se com o Crypto Times! 💥️Siga agora o nosso perfil no Instagram!

💥️Disclaimer

O 💥️Money Times publica matérias informativas, de caráter jornalístico. Essa publicação não constitui uma recomendação de investimento.

O que você está lendo é [Consequências de The Merge: “Você é eternamente responsável por aquilo que cativa”].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments