Nubank (NUBR33): Agressividade do 4T22 é mau sinal e é hora de vender ações, segundo esta analista

Pedra no sapato: 💥️Nubank (NUBR33) ainda sofre com elevada inadimplência e desagrada analista (Imagem: Divulgação/ Nubank)

Ontem (14), após o fechamento do mercado, o 💥️Nubank, ou Nu, (💥️NUBR33) reportou um lucro líquido ajustado de R$ 591 milhões para o 4T22.

Esse número, que superou a estimativa do mercado, na verdade contou com uma série de ajustes gerenciais, além de uma provisão baixa demais para a inadimplência do período, na nossa visão. Acreditamos que o prejuízo contábil de R$ 1,6 bilhão reflete melhor a performance da companhia no trimestre – e está em linha com o que esperávamos.

A carteira de crédito reportada, que inclui todos os recebíveis da companhia (mesmo os que não geram receita de juros) foi de R$ 58 bilhões, crescimento anual de 62% em bases cambiais neutras.

Isso representa uma nova desaceleração de crescimento, diante dos 75% de alta do trimestre anterior. O arrefecimento provavelmente reflete a alta mais tímida do volume de compras realizadas com o cartão no período (+54% no 4T22 versus +75% no 3T22).

Já o portfólio sujeito a ganho de juros, que engloba somente os recebíveis geradores de receita, totalizou R$ 21 bilhões, expansão anual de 82%. Esse crescimento, superior à alta da carteira reportada, se deve ao aumento do parcelamento das faturas, modalidade que passou a representar 12% dos recebíveis de cartão de crédito, versus 10% no trimestre anterior.

Na nossa visão, essa mudança reflete as condições financeiras ainda apertadas para as famílias brasileiras, já que os clientes do Nu representam, hoje, 44% da população adulta do país.

Nubank (NUBR33): Inadimplência é pedra no sapato (de novo)

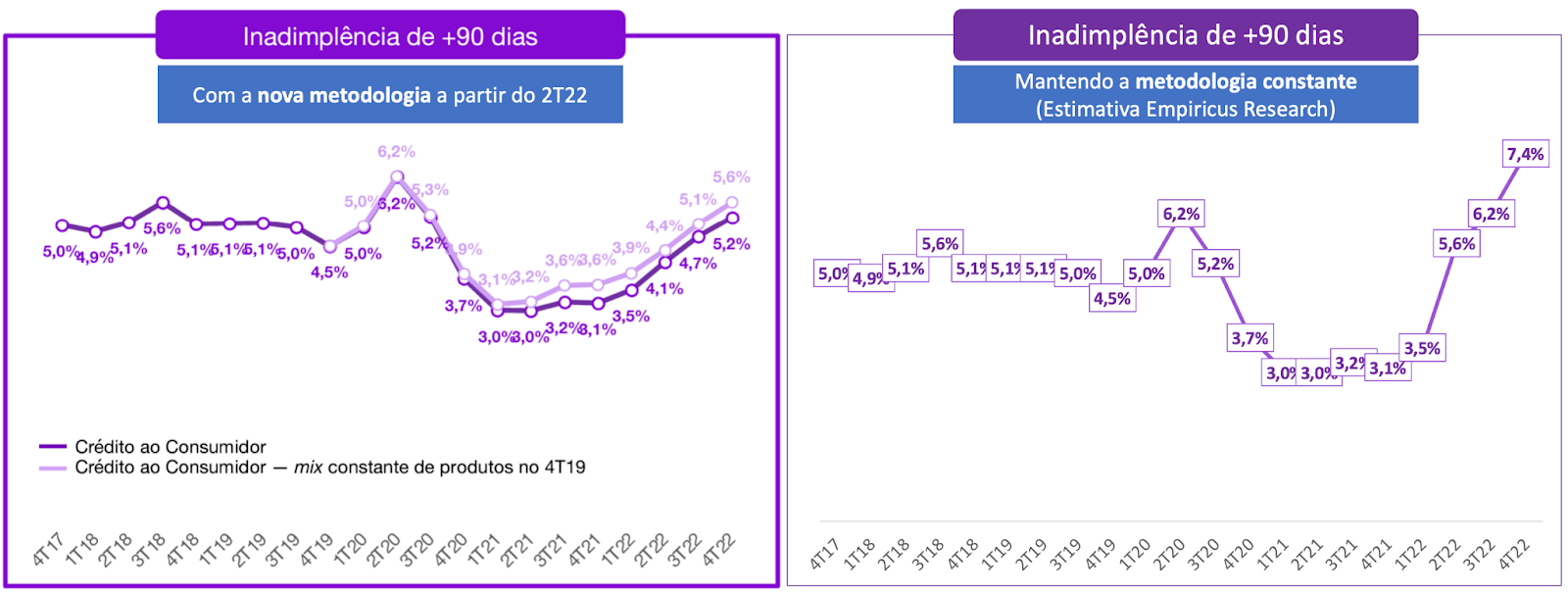

A inadimplência aumentou de forma sensível, mais uma vez. Na operação brasileira, o índice de empréstimos atrasados há mais de 90 dias atingiu 5,2% da carteira de crédito total, aumento de 0,5p.p. no período – mas na nova metodologia de cálculo, que foi adotada no meio do ano passado e suaviza o índice. Mantendo a metodologia anterior, o indicador teria sido de 7,4%, uma máxima histórica, acima inclusive do pico da pandemia. Veja abaixo a evolução do índice nas duas formas de cálculo:

Fontes: Nu, estimativas Empiricus

A provisão para essa inadimplência, contudo, não capturou integralmente a piora. A despesa correspondente veio em R$ 2,2 bilhões, ou 3,7% da carteira de crédito total, versus 3,9% no trimestre anterior.

Isso significa que…

…Clique aqui para ler o texto completo.

O que você está lendo é [Nubank (NUBR33): Agressividade do 4T22 é mau sinal e é hora de vender ações, segundo esta analista].Se você quiser saber mais detalhes, leia outros artigos deste site.

Wonderful comments